4月22日,安信信托发布公告称,公司收到河南省高级人民法院关于公司与郑州银行的两宗诉讼案件的二审判决书,判决驳回上诉,维持原判,即郑州银行胜诉。

此前两天,即4月20日,中国裁判文书网也披露了2宗涉及郑州银行的金融借款合同纠纷执行裁定书,郑州银行为申请执行人。

今年前4个月,涉及郑州银行的法律诉讼的裁判文书数量就高达48宗,超过2019年整年的裁判文书数量(40宗),案由以金融借款合同纠纷和信用卡纠纷为主。

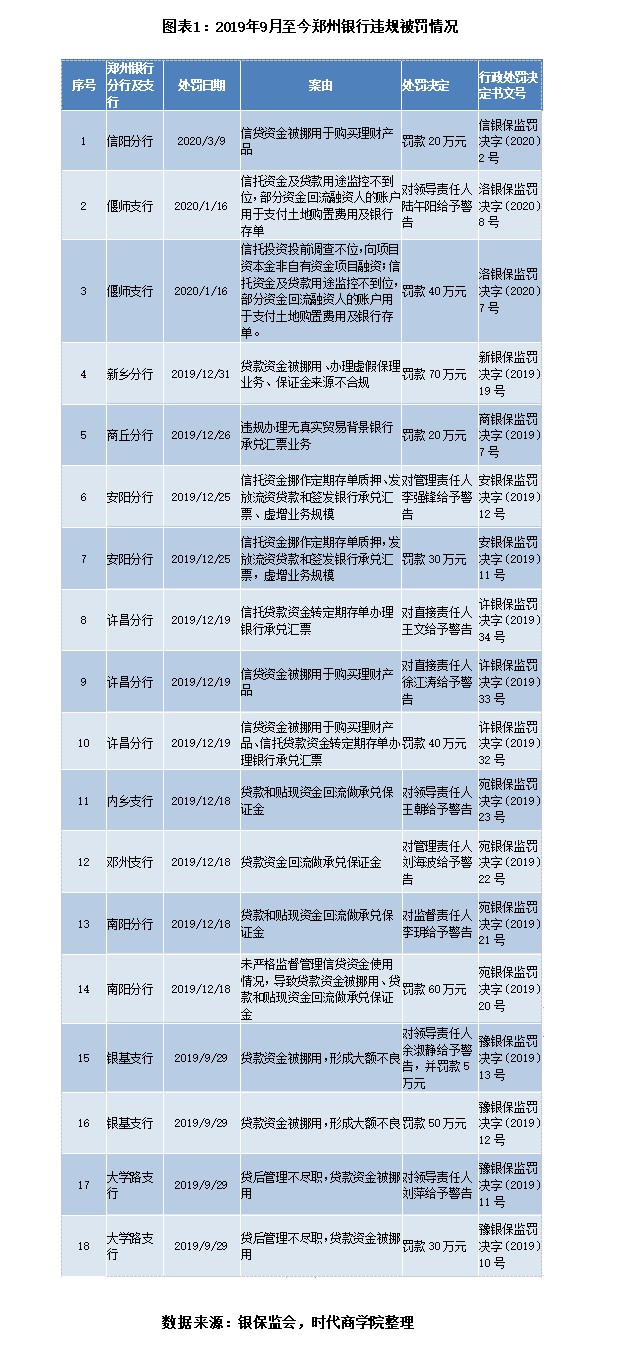

此外,2019年9月至今,郑州银行合计18次被银保监会公开处罚,案由包括信贷资金被挪用于购买理财产品、信托资金及贷款用途监控不到位,部分资金回流融资人的账户用于支付土地购置费用及银行存单等严重违法违规行为。

时代商学院研究发现,2019年第四季度郑州银行巨亏3.04亿元,连续两年第四季度亏损,而且其还是当前36家A股上市银行中唯一一家不良贷款率超2%的商业银行。

4月22日,时代商学院就上述问题向郑州银行发函询问,但截至本报告发布,仍未获对方回复。

郑州银行董事长王天宇、行长申学清任职至今均已超8年,缘何违规现象依然屡禁不止,不良贷款率持续攀升?

【分析解读】

一、“资金被挪用”乱象丛生

郑州银行位于河南省郑州市,前身成立于1996年11月,2000年2月更名为郑州市商业银行,2009年12月更名为郑州银行。2015年12月,郑州银行在香港联交所主板挂牌上市(06196.HK);2018年9月,在深圳证券交易所挂牌上市,成为全国首家A+H股上市城商行。

4月22日,安信信托发布公告称,公司收到河南省高级人民法院关于公司与郑州银行的两宗法律诉讼案件的二审判决书,案件审判结果为原告(郑州银行)胜诉,涉案金额合计超6亿元。

据不完全统计,从去年安信信托公布半年报爆雷以来,安信信托公告披露涉诉案件达40宗,涉诉金额达146.86亿元。目前,麻烦缠身的安信信托已被监管部门暂停主动管理业务,公司面临退市风险。尽管此次郑州银行被判胜诉,但其能否顺利从安信信托取回本金及信托权益,仍是个未知数。

无独有偶。4月20日,中国裁判文书网披露了2宗涉及郑州银行的金融借款合同纠纷执行裁定书,郑州银行为申请执行人。

此外,天眼查显示,今年前4个月,涉及郑州银行的诉讼裁判文书数量就高达48宗,超过2019年整年的诉讼裁判文书数量(40宗),案由以金融借款合同纠纷和信用卡纠纷为主。

需要注意的是,2019年9月至今,郑州银行合计18次被银保监会公开处罚,涉及6个分行、5个支行,案由包括信贷资金被挪用于购买理财产品、信托资金及贷款用途监控不到位、办理虚假保理业务、保证金来源不合规等,被罚金额合计超365万元,其中11次被罚案由与信贷资金被挪用有关。

时代商学院认为,近年来,郑州银行法律纠纷大增、频频违规被罚,这与其内控不严有关,尤其是信贷资金被挪用等严重违法违规行为产生的风险需警惕。

时代商学院还发现,王天宇、申学清分别于2011年3月、2012年4月起担任郑州银行董事长、行长职位,两人任职至今均超8年,然而其治理下的分行及支行合计11个银行机构频频因信贷资金违规被罚,去年9月至今仅8个月就被银保监会处罚18次,并踩雷安信信托的兑付危机,这不由让人质疑其管理水平。

值得一提的是,郑州银行的高管人员设置极其臃肿。

2019年,工商银行的资产总额超30万亿元,但高级管理人员中也仅设董事长、副董事长、行长、副行长各一名。而同期郑州银行的资产总额仅5005亿元,不及工商银行的1/60,但其董事、监事、高级管理人员数量合计高达31人,仅现有的副行长就高达5名(若含去年5月因年龄原因离任的副行长毛月珍则有6名),行长助理也有4名之多,去年31名高管中有16人年薪超百万元。更让人诧异的是,其中的职工监事不仅有3名之多,且年薪也均超百万元,远高于同期工商银行行长的年薪(71万元)。

二、连续两年四季度巨亏

年报显示,2019年郑州银行实现营业收入134.87亿元,同比增长20.88%;归母净利润32.85亿元,同比增长7.4%。

时代商学院注意到,2019年郑州银行归母净利润尽管较2018年有所增长,但远不及2017年。财报显示,2017年郑州银行归母净利润为42.8亿元,2019年较2017年下降幅度高达23.25个百分点。

值得一提的是,去年第四季度郑州银行实现营业收入38.65亿元,归母净利润却为-3.05亿元,这是其连续两个年度第四季度巨亏,2018年第四季度郑州银行归母净利润为-3.77亿元。

时代商学院还研究发现,2019年郑州银行营业收入增长主要靠利息净收入的规模增长驱动,而体现银行综合化经营和创新能力的中间业务收入大幅缩水。

财报显示,2017—2019年,郑州银行的利息净收入分别为81.06亿元、66.43亿元、89.84亿元;同期手续费及佣金净收入分别为18.65亿元、18.74亿元、16.1亿元,其中2019年较2018年下降14.12%。

可以看出,近三年郑州银行的手续费及佣金净收入整体上趋于下滑态势,即便是利息净收入,整体增幅也不大,2019年不过回升至2017年的水平左右。

缘何郑州银行连续两年第四季度发生巨额亏损?4月22日,时代商学院就此向郑州银行发函询问,但未获对方回应。

三、不良贷款率“冠绝”A股上市银行

除了四季度发生巨亏外,时代商学院还发现郑州银行的不良贷款率连续2年超过2%,位居36家A股上市银行之首。

2011-2019年末,郑州银行的不良贷款率分别为0.44%、0.47%、0.53%、0.75%、1.10%、1.31%、1.50%、2.47%、2.37%,呈持续攀升态势,且2018年和2019年的不良贷款率均超2%。

同花顺iFinD显示,截至4月23日,在已披露2019年年报的24家A股上市银行中,郑州银行不良贷款率(2.37%)位居首位,超第二名(1.83%)0.54个百分点。若纳入其余12家上市银行去年三季报数据,在36家A股上市银行中,郑州银行的不良贷款率仍为最高。

此外,郑州银行的拨备覆盖率持续下降,近两年已逼近监管红线。2013—2019年,郑州银行的拨备覆盖率分别为425.54%、301.66%、258.55%、237.38%、207.75%、154.84%、159.85%。

时代商学院认为,郑州银行的业务主要集中在河南省内,业务经营易受当地经济波动影响,在国内经济增速持续放缓的背境下,其资产质量承压较大,对其信用风险控制能力提出严峻考验。若郑州银行不能有效改善公司内控治理及风控能力,则其未来资产质量及风险抵御能力仍不容乐观。

郑州银行

城商行

中小银行

银行业绩

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。