近日,新浪财经收到了招商银行某客户经理发来的一张 “金葵十八月定开8号(107228A)”理财产品宣传页,红红火火的页面版式,配合着大字描绘的7.8%诱人收益,在利率大幅下行的市场环境下,着实有些诱人。

不过,细品宣传页的细节,新浪财经发现,一方面,大字7.8%的收益背后,仅仅只是招行同系列产品成立以来的历史平均年化收益;另一方面,对于产品的风险提示,招行仅在宣传页末尾,用非常小的黑色字体标明,历史业绩不代表未来,理财非存款,产品有风险。

图1:招行某客户经理发给新浪财经的产品宣传页

根据招行披露的“金葵十八月定开8号(107228A)”产品说明书介绍,这是一款固定收益类的产品,投资于固定收益类资产的资金比例超过80%,风险收益评级也仅为R2级,适用于承担较低风险类型的投资者。

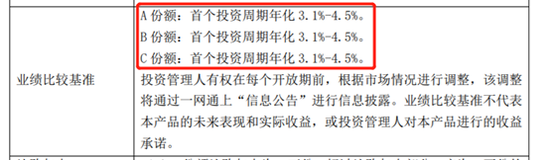

值得注意的是,尽管招行客户经理发给新浪财经的产品宣传页上大字写着7.8%的字样,但在其详细的产品说明文件中,却将该产品的业绩比较基准列示为了3.1%-4.5%,而该业绩基准并未在出现在产品宣传页中。

图2:招行产品介绍中的业绩比较基准

产品可能由可转债增强收益

某位固定收益投研人士告诉新浪财经,固定收益投资经理会在产品配置前根据当前市场环境构建一个配置框架及产品收益目标,并以此为准绳进行实际操作,完成收益目标。

该人士表示,当前3年AA级中债中短票据到期收益率估值仅在3.1%到3.3%之间,但投资经理一般会做一定的信用下沉与放杠杆操作来增强组合收益。但即便如此,在追求一定安全边际的情况下,4.5%-5.5%已是绝大部分固收投资经理能做出的极限,3.1%-4.5%的业绩比较基准是合乎市场逻辑的。

“超过5.5%收益目标的投资组合往往伴随着各类投资风险,7.8%的目标收益对纯债券类投资组合而言,一定隐藏了较高的投资风险。”该人士表示。

他还告诉新浪财经,若想达成这样的收益目标,需要将较大比例的资金参与利率债投机博弈,或是投资在可转债资产上。

国泰君安证券最近一期名为“泰晶案例给“双高”转债敲响警钟”的研报中指出,对于当前存量市场中已经进入转股期的“高价”、“高溢价率”个券,应尽量回避,很容易重蹈“暴跌”覆辙。一些被“炒作”的个券可能面临高风险、高收益特征。根据其统计,这样的可转债多达14只。

2020年5月7日,泰晶转债单日下跌47.68%,一度长时间处于熔断状态。某固定收益投研人士向新浪财经表示,泰晶转债债项评级AA,属于债券类资产,位列绝大多数低风险类债券型产品的可投资范围。

银保监会与证监会两套标准?

为保障基金投资者的知情权和收益权,证监会《证券投资基金销售管理办法》第三十五条规定,基金宣传推介材料必须真实、准确,与基金合同、基金招募说明书相符,不得有预测基金的证券投资业绩;违规承诺收益或者承诺损失;夸大或者片面宣传基金等行为。

《证券期货投资者适当性管理办法》同时规定,基金销售机构在销售产品过程中,应勤勉尽责,审慎履职,基于投资者的不同风险承受能力以及产品的不同风险等级等因素,提出明确的适当性匹配意见,将适当的产品销售给适合的投资者,并对违法违规行为承担法律责任。

银保监会发布的《商业银行理财业务监督管理办法》其实也规定,在理财产品宣传销售时只能登载该理财产品或者本行同类理财产品的过往平均业绩和最好、最差业绩,并以醒目文字提醒投资者“理财产品过往业绩不代表其未来表现,不等于理财产品实际收益,投资须谨慎”。

“债券型公募基金是决不可能打出这种广告的,否则会受到证监会严惩,但银保监会现在管得松,不少银行为了业绩,类似上面这样的宣传资料还不少。”有市场渠道人士向新浪财经透露。

“割韭菜”循环往复

受当前息差下降、不良攀升、同质化竞争加剧的影响,不少银行纷纷成立理财子公司,开始对外发行产品。不过,在对相关产品的宣传监管上,银行方面的某些做法令人大跌眼镜,类似招行的这类诱导性宣传不在少数。

一位市场资深人士向新浪财经介绍,2008年“雷曼迷你债券”事件,也是因为夸大的宣传页,令不少一般投资者遭受了损失。据统计,雷曼“迷你债券”曾在香港发售36期,累计发售金额达127亿港币,涉及民众近万人。

“割韭菜”的方式方法总是相似,从未停止过”,该人士调侃道。

银行

银行理财

招行

金融监管

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。