2021年一开年,贵州银行就以频繁受罚引发关注。

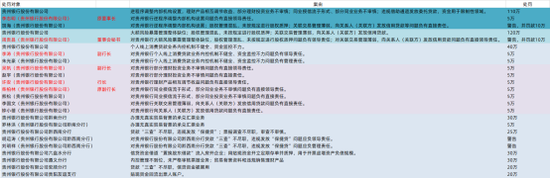

据统计,一季度银保监会共对贵州银行开出23张罚单,该行包括总行在内的多层级机构均被罚款,且包括刚刚辞任的原董事长李志明、现任行长许安以及多名副行长在内的15名责任人同被处以警告或罚款,处罚金额总计500万元。

从处罚案由来看,监管不仅认定贵州银行存在诸如大额风险暴露管理整体缺位、股权管理混乱等管理层面的问题,还点名该行具有理财产品相互调节收益、违规借助通道发放委托贷款等具体业务违规。

2019年12月30日,贵州银行在香港联交所挂牌上市。然而从监管指出的问题来看,跻身上市行并未能让贵州银行“御风而行”,反而陷入“上市即巅峰”的质疑之中。

贵州银行近期发布的2020年业绩报告显示,该银行多项盈利能力指标下滑,平均总资产回报率较上年的0.95%下滑至0.85%,近三年净利差在2019年的小幅回升后再度下降,至2.44%。截止4月1日收盘,贵州银行港股股价收于2.620港元/股,年内股价跌幅为4.73%。

一季度收23张罚单

贵州银行是以遵义、安顺、六盘水三家城商行为基础合并重组设立的省级地方法人金融机构,成立于2012年10月11日,注册地、总部设在贵州省省会贵阳市。2019年12月30日,贵州银行在香港联交所挂牌上市。

今年一月,贵州银行原董事长李志明因工作变动辞任,目前该行行长许安临时代行董事长职责。据贵州银行官网,该行设有总行、贵阳管理部、以及遵义、安顺、黔南等8家分行。

据新浪金融研究院统计,今年一季度,银保监会共对贵州银行开出23张罚单,被罚机构包括贵州银行总行、黔南分行、黔西南分行、六盘水分行、遵义分行、安顺分行,以及贵阳管理部下属的贵阳友谊支行。

换言之,除总行、贵阳管理部下属支行被罚之外,目前贵州银行8家分行中有6家都在一季度被监管开出了罚单。

罚单明细 新浪金融研究院根据被罚内容归类整理

具体来看,贵州银行被罚的案由可谓“所涉甚广”,不仅包含了公司治理层面的问题,也包含了理财业务、线上消费贷等近年中小银行屡屡踩线的具体业务问题。

具体来看,贵州银行因“逆程序调整内部机构设置,理财产品相互调节收益、部分理财投资业务不审慎;同业授信流于形式、部分同业业务不审慎;违规借助通道发放委托贷款,资金用于限制性领域”,被罚款110万;因“大额风险暴露管理整体缺位;股权管理混乱,未按规定进行股权质押;关联交易管理薄弱,向关系人(关联方)发放信用贷款”,被罚款120万。

具体到原董事长李志明和行长许安,被罚的原因分别为“对逆程序调整内部机构设置问题负有直接领导责任”和“对理财产品相互调节收益问题负有直接领导责任。”

值得一提的是,在不久前发布的2020年度报告中,许安致辞道:“我们坚定不移推进转型发展……成功打造理财业务和交易银行业务两条‘亿元级’中收产品线……理财产品销售量和余额创历史新高。”

此外数据显示,贵州银行2020年手续费及佣金净收入较上年增长283.05%,非息收入占比提升至10.01%,较年初提升2.21个百分点。光鲜的数据与监管的点名前后脚“现身”,不由得令人质疑这一成绩究竟有多少“含金量”。

高管几乎全被罚

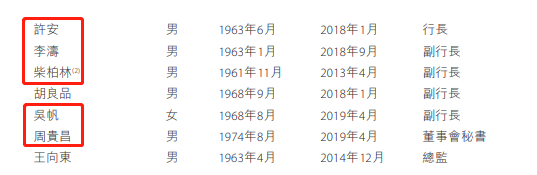

需要指出的是,除了原董事长和现任行长被罚以外,贵州银行高管层在这批罚单中几乎“全部中枪”。副行长李涛、柴柏林(3月22日因工作原因辞任)、吴帆和董事会秘书周贵昌均在被处罚人之列。

图片来源:贵州银行2020年年报

具体来看,监管对贵州银行个人线上消费贷开出了40万元罚单,具体案由是内控机制不健全、资金监控不力。因这一业务被罚的还有李涛、朱光豪。年报信息显示,李涛为贵州银行副行长,自2018年9月就任,公开信息显示,李涛还曾任贵州银行遵义分行行长。

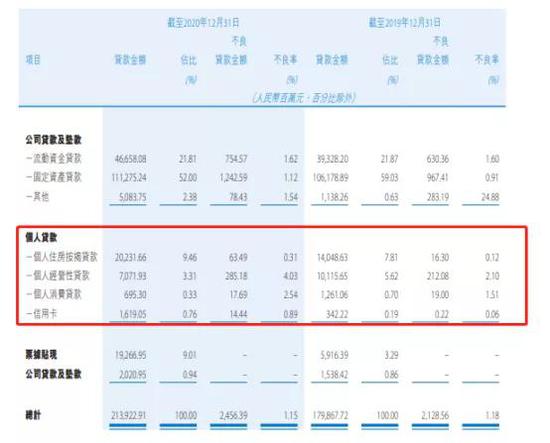

年报数据显示,虽然贵州银行2020年不良贷款率总体较2019年略有下降,从1.18%降至1.15%,但具体看来,贵州银行去年贷款规模猛增18.93%,个人经营性贷款不仅规模大幅下降且不良率从2.1%增加至4.03%,个人消费贷的不良率也从1.51%上升至2.54%。

图片来源:贵州银行2020年年报

因理财业务被罚的高管共有两位,出行长许安外,副行长吴帆因“对贵州银行部分理财投资业务不审慎问题负有直接领导责任”被罚款5万。

数据显示,截止2020年末,贵州银行理财余额231.94亿元,较年初增长55.16%,其中净值型理财产品人民币214.79亿元,占比92.61%。

董事会秘书周贵昌被罚的原因是“对贵州银行大额风险暴露管理整体缺位,股权管理混乱、未按规定进行股权质押问题负有领导责任;对关联交易管理薄弱,向关系人(关联方)发放信用贷款问题负有直接领导责任”,周贵昌也是唯一一位被罚款的同时还被处以警告的高管。

原副行长柴柏林于3月22日因工作原因辞任,柴柏林被罚的原因是“对贵州银行同业授信流于形式、部分同业业务不审慎问题负有直接领导责任”。

贷款客户集中度较高

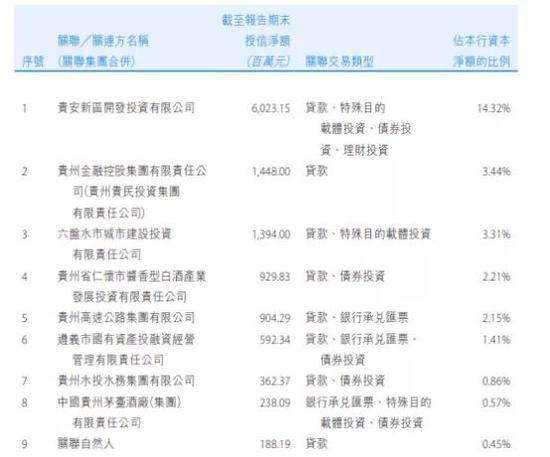

此次监管还指出,贵州银行“联交易管理薄弱,向关系人(关联方)发放信用贷款。”

事实上,贵州银行的大股东是贵州省财政厅和贵州茅台集团,二者分别持有贵州银行13.15%和12.00%的股份。因此,贵州银行一度被称为“含茅量”最高的银行。

值得关注的是,年报显示,贵州银行2020年度十大单一借款人贷款余额总计156.35亿元,占该行贷款总额的比例接近一成,占该行资本净额的43.40%。

不过,这一比例已较贵州银行上市之初有所下降。彼时,贵州银行向该行十大单一借款人的贷款总额为169.02亿,占该行监管资本的51.4%。

2020年年报显示,贵州银行授信规模最大的关联方为贵安新区开发投资有限公司,授信净额60.23亿元,占贵州银行资本净额的14.32%。此外还有一名关联自然人获得了贵州银行1.88亿的授信净额度。

图片来源:贵州银行2020年年报

年报信息显示,贵州银行董事会议审议批准,向贵安新区开发投资有限公司授信人民币291亿元(以足值大额存单质押),期限1年;定价政策执行年利率为固定利率4.15%(批覆当期LPR利率)。批准向贵安新区开发投资有限公司存量再融资授信400亿元,期限1年;定价政策执行年利率为固定利率7.50%(批覆当期LPR利率+345个基点)。

图片来源:贵州银行2020年年报

虽然监管所指的贵州银行向关联方发放信用贷款的具体情况尚不得而知,但年报信息显示,该行信用贷款余额自2019年末的196.24亿上升至2020年末的356.92亿元,增幅81.87%。贵州银行表示,信用贷款增幅较大的原因为贴现业务规模较年初上升显著。

贵州银行

高管

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。