在银行传统业务增速放缓的背景下,银行机构纷纷布局牌照寻找新的盈利增长点,目前国内七成金融租赁公司都有银行“血缘”。

一方面,金融租赁公司设立门槛高、监管严格,需要背景雄厚的股东;另一方面,银行具备融资成本优势和跨地域发展需求,让银行“天然”成为金租牌照的争夺大户。

近年来,宏观经济下行、监管模式调整叠加疫情因素,金融租赁牌照门槛升高、发放趋缓,目前仍有包括广发银行、江阴银行(002807)、成都银行(601838)等在内的多家银行排队等待。

金租牌照审批放缓多家银行候场中

金融租赁公司是指由银保监会批准,以经营融资租赁业务为主的非银行金融机构。自20世纪80年代初诞生至今,我国融资租赁行业已历经40年,目前租赁行业已经成为航空、医疗、印刷、工业装备、船舶、教育、市政等领域的主流融资方式。主要开展融资租赁交易的租赁物包括飞机(含发动机)、船舶、集装箱、海洋工程结构物、工程机械、车辆以及经银保监会认可的其他设备资产。

3月23日银保监会公布的银行业金融机构法人名单显示,截至2021年12月末,全国金融租赁公司共有71家。

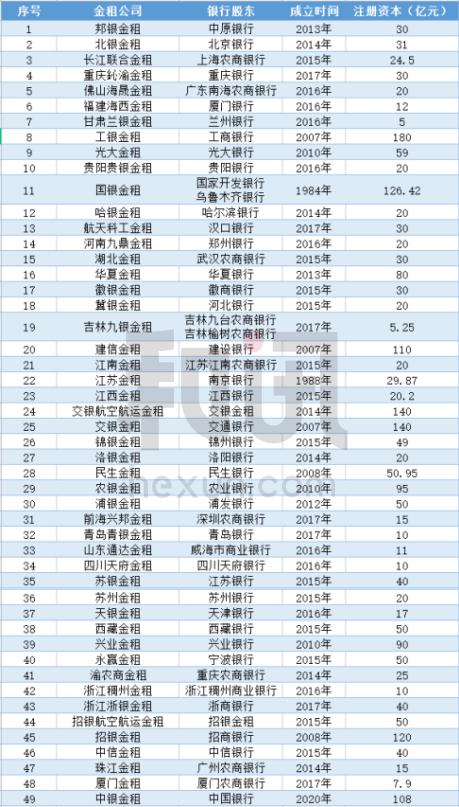

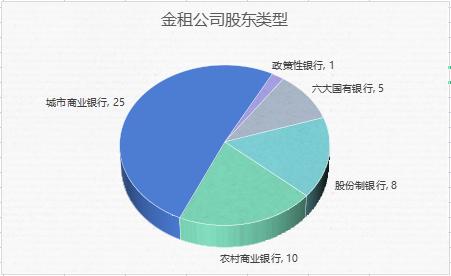

按股东背景分,71家租赁公司中银行系金租公司目前共有49家(包括交银金租及招银金租控股的交银航空航运金租和招银航空航运金租),占比近七成。

为何商业银行热衷于设立金融租赁子公司?有研究报告显示,由于金融租赁公司的业务基本不受地域和行业的限制,银行受到限制的很多业务都可以通过金租公司来完成,通过融资租赁业务,银行的业务也将拓展至全国各地。

另一方面,银行系金租公司由于背靠银行,具有资金雄厚、融资成本优势明显、拥有大量客户等天然优势,同时也是对资本金要求较高的飞机、船舶等大型设备租赁公司的热门选择。

目前,金融租赁行业政策及监管条理经过多年完善,已经由曾经的多头监管转变为现在的银保监会统一监管,金租牌照审批也更加审慎、发放趋缓。但就目前国内情况来看,租赁市场的高成长性市场潜力仍促使商业银行争相布局,目前已有广发银行、江阴银行、成都银行等多家银行发布公告称正在计划筹建金租公司。

银行系金租公司经营情况两极分化

据统计,截至2022年5月末,已开业的银行系金融租赁公司共49家。

从成立时间来看,银行系金租公司成立时间主要集中在2014年至2017年,期间共成立36家,2017年后金融租赁牌照批复速度显著放缓,甚至出现两年的“空窗期”,直至2020年中银金租成立,银行系金租公司才再添一员。

值的注意的是,5月26日银保监会批复显示,同意中原银行吸收合并洛阳银行、平顶山银行、焦作中旅银行,并承接洛阳银行、平顶山银行、焦作中旅银行全部资产、负债、业务、机构和员工。洛阳银行控股的洛银金租或被中原银行纳入经营版图,有业界人士猜测,后续邦银金租将会与洛银金租进行整合。

(按照银保监会披露的法人名单顺序排序)

具体来看,银行系金融租赁公司中,政策性银行参股的金租公司有1家,参股银行为国家开发银行;六大行中除邮储银行外,工商银行、农业银行、中国银行(601988)、建设银行和交通银行5家国有大行都设立了金融租赁子公司;股份制银行中参股的有光大银行(601818)、华夏银行(600015)、民生银行(600016)、浦发银行(600000)、兴业银行(601166)、浙商银行、招商银行(600036)和中信银行(601998)共计8家;农商行参股的有10家;城商行参股的数量最多,达到25家。

目前,49家银行系金租公司中,仅有江苏金租于2018年3月1日在上交所主板挂牌上市,是国内首家也是唯一登陆A股的金融租赁公司。

从资产规模来看,截至2021年末,资产规模前10名的银行系金租公司中,总资产超过千亿的共有9家。其中,国家开发银行和乌鲁木齐银行共同参股的国银金租以总资产3418.38亿元位列第一位;资产规模排名第10的是南京银行(601009)参股的江苏金租,总资产为993.07亿元,即将突破千亿元关口。

从盈利能力来看,资产规模第一的国银金租也稳坐盈利“头把交椅”,2021年全年实现营业收入233.16亿元,净利润39.22亿元,双双拔得“头筹”,交银金租紧随其后,2021年营业收入达到213.25亿元,净利润35.3亿元。

值的注意的是,银行系金租公司前十名中营业收入首位和末位就相差约8倍,这意味着银行系金租公司盈利能力严重两极分化。对此,千际投行在研报中表示,中小型融资租赁公司应加强新业态研究,及早把握新业态,加强专业研究能力,通过创新拉开与同行的差距。

多头监管逐步转向统一监管

自2000年以来,金融租赁行业政策及监管条理经过多年完善,已经由曾经的多头监管转变为现在的银保监会统一监管。

千际投行研报中显示,2013年9月,中国商务部发布了《融资租赁企业监督管理办法》,对融资租赁企业业务范围、经营规则、监管指标、监督管理等进行了全面的规范;2015年9月,中国国务院出台《关于加快融资租赁行业发展的指导意见》;2017年6月,为了解决部分地方政府存在违法违规扩大政府购买服务范围、超越管理权限延长购买服务期限等问题,中国财政部印发《关于坚决制止地方以政府购买服务名义违法违规融资的通知》;2018年4月,中国商务部发布《关于融资租赁公司、商业保理公司和典当行管理职责调整有关事宜通知》,将制定融资租赁公司经营和监管规则职责划给银保监会统一监管。

随着国内外金融形势的不断变化和业务探索的不断深入,金融租赁公司以项目公司形式开展融资租赁业务的市场基础不断完善,业务规模不断增长的同时管理难度也日益增加。为了进一步健全和完善金租公司业务监管规制,今年1月7日,银保监会发布《金融租赁公司项目公司管理办法》,强化风险防范,促进金租公司业务持续稳健发展。

《办法》共五章十三条,主要内容包括:明确项目公司设立地点、设立资格条件、设立原则及业务范围,其中,项目公司境内设立地点为境内保税地区、自由贸易试验区、自由贸易港等境内区域;要求明确银行保险监督管理机构的监管责任,事项报告、监管指标、报表报送等监管要求,并可针对存在的问题和风险依据现行有关法律法规采取监管措施或实施处罚;同时要求加强风险管理,明确项目公司对应关系、股权转受让、清算关闭、境外管理型项目公司职能、层级等具体要求。

下一步,银保监表示,将会将持续强化监管,指导金融租赁公司、专业子公司做好《办法》的贯彻落实,充分发挥特色功能,做精专业、强化服务,助力航空航运等产业发展,支持境内保税地区、自由贸易试验区、自由贸易港建设,提高服务实体经济效率和水平。

银行系金融租赁公司

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。