尽管在去年,地方中小银行经营或多或少受到了大型银行业务下沉、有效融资需求不足、息差收窄等因素影响,但通过经营管理转型、持续业务拓面等路径,多数上市农商银行发展势头良好,营收和归母净利润保持增长态势,资产质量在经历了疫情等外部扰动因素的考验后仍保持较高水平。

上市农商银行2022年业绩陆续完成披露。

尽管在去年,地方中小银行经营或多或少受到了大型银行业务下沉、有效融资需求不足、息差收窄等因素影响,但通过经营管理转型、持续业务拓面等路径,多数上市农商银行发展势头良好,营收和归母净利润保持增长态势,资产质量在经历了疫情等外部扰动因素的考验后仍保持较高水平。

息差收窄下归母净利润普升

在13家上市农商银行中,有一半以上机构总资产规模增速在2022年达到两位数。其中,常熟农商银行和瑞丰银行的资产增速较高,分别为16.75%和16.63%;其次是九台农商银行资产规模较上一年增长14.03%,至2670亿元;张家港农商银行和苏州农商银行资产增速分别达到了13.95%和13.58%,后者在资产总额突破1800亿元的同时,存贷款总额在2022年也分别越过了1300亿元和1000亿元大关。

相较而言,青岛农商银行资产规模变动最缓,总资产在去年底达到4347.91亿元,较上一年增长1.01%。该行也是唯一一家营业收入、归母净利润和利息净收入在2022年均呈现下滑的上市农商银行。

根据银保监会统计显示,2022年农商银行净息差从年初的2.33%降至年底的2.1%。上市农商银行净息差普遍也出现降低。除了江阴农商银行净息差上浮0.04个百分点外,其余12家净息差都有所下降,变动幅度在3到35个基点之间。但13家机构中,有9家上市农商银行还是通过业务拓面、结构优化等方式实现了利息净收入、营业收入和归母净利润的同比提高。其中,常熟农商银行和江阴农商银行的利息净收入增速、营业收入增速均排在前两位。常熟农商银行2022年营收为88.09亿元,较上一年增长15.07%;江阴农商银行营收增幅为12.27%。上海农商银行、苏州农商银行和瑞丰银行的营收增速也较快,分别为6.05%、5.3%和6.49%。不过,营收和归母净利润增幅排名并不一致——2022年,九台农商银行、张家港农商银行和苏州农商银行的归母净利润增速均接近30%,而常熟农商银行、江阴农商银行的归母净利润增幅分别为25.39%和26.88%。

剩下的4家机构中,无锡农商银行业绩指标受息差收窄影响相对较小。该行利息净收入确有小幅下滑,但营收还是保持住了增长态势,归母净利润更是增了26.65%,至20.01亿元。受利息净收入下滑影响,重庆农商银行和广州农商银行营收分别下降6%和3.99%,归母净利润变动则均为正,增幅为7.49%和9.98%。在营收下降的同时,青岛农商银行信用减值损失增幅达到25.18%,使其归母净利润“失速”,同比下降24.41%。

资产质量管理显现“马太效应”

对于2022年信用减值损失这一指标变化,青岛农商银行在年报中表示,主要原因是该行加大不良资产核销及处置力度,同时根据市场经营环境等因素,加大拨备计提力度,增强风险抵补能力。

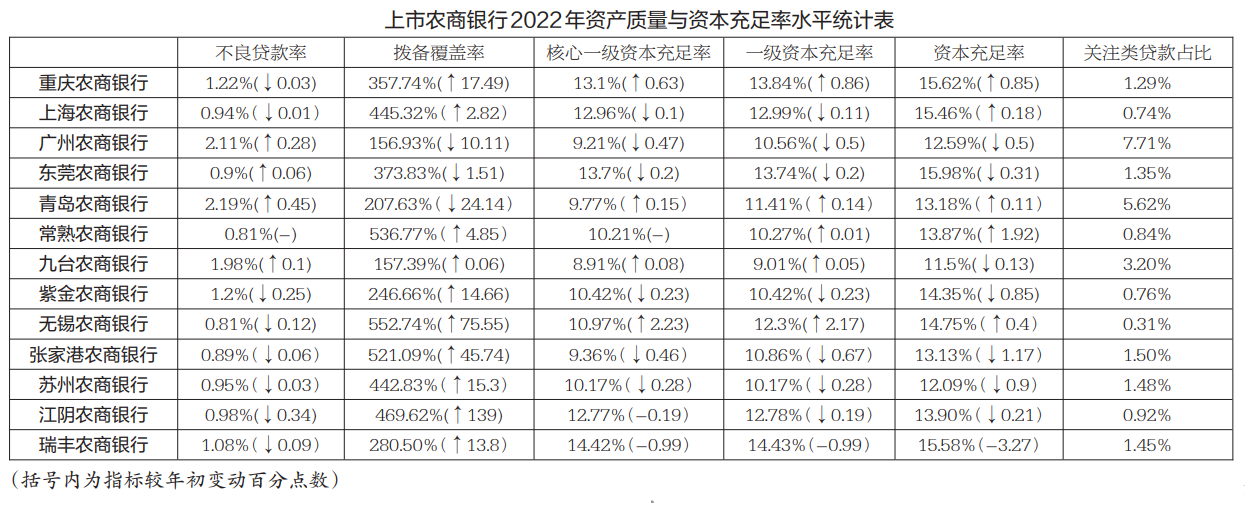

截至报告期末,青岛农商银行不良贷款率为2.19%,较上年末上升0.45个百分点,是2022年不良贷款率指标和涨幅最高的上市农商银行。该行不良贷款率上升的主要原因是2022年房地产市场及上下游仍处于调整期,导致该行房地产业和建筑业不良贷款有所上升;同时,经济发展受多因素影响,租赁和商务服务业贷款、个人贷款质量受影响也较大。而截至2022年底,该行房地产业和建筑业贷款占比仍有16.11%和15.54%,能够在较大程度上衡量未来资产质量的关注类贷款占比也较高,为5.62%。就在近期,青岛银保监局公布两则罚单,青岛农商银行因公司类贷款风险分类调整不及时、向关系人发放担保贷款的条件优于其他借款人同类贷款的条件、流动资金贷款管理不审慎、贷后管理不审慎等,被罚超3000万元。去年初,该行也曾因贷款五级分类不准确、流动性资金贷款被挪用、房地产贷款管理严重不审慎等被处以4410万元罚款。

诚然,地方中小银行资产质量同地方经济结构、产业发展情况关系密切,以拨备计提增强风险抵补能力也是必要的,不过,从全流程提升风控能力、完善不良资产及处置机制等是更长远的举措。因为拨备计提必然会影响机构盈利能力及其他资产质量指标,进而还可能影响机构的业务结构优化空间和资本补充能力——这在经济下行压力加大时期更容易形成资产质量管理的“马太效应”。因此,银行机构不应只是被动地计提拨备,更关键的是从技术、流程、组织等方面筑好风险防线。

苏州农商银行在2022年就将“关注类贷款占比偏高”作为亟待有效解决的难题之一。对此,该行构建了全面风险管理体系,深化内控“三道防线”,传导健康可持续发展的风险理念和文化;在信贷审批方面,实现决策流程自动化,人工干预最小化,消除决策偏见,全面提升授信审批水平;并在贷后端常态化开展“三大行动”排查,有效监测、演练、调控各项风险,筑牢风险控制底板,打造合规内控核心竞争力。到去年底,该行关注类贷款占比降低1.08个百分点至1.48%。

除了青岛农商银行外,广州农商银行资产质量表现也欠佳。该行不良贷款率增至2.11%,拨备覆盖率则降至156.93%。另有九台农商银行不良贷款率上涨至1.98%。

当然,还有9家上市农商银行在2022年同时实现不良贷款率和拨备覆盖率的指标优化。其中,常熟农商银行仍是资产质量最高的上市农商银行。该行不良贷款率为0.81%,保持不变;拨备覆盖率微升至536.77%。江阴农商银行和紫金农商银行两项指标改善较为显着,江阴农商银行不良贷款率降低了0.34个百分点,至0.98%;拨备覆盖率为469.62%,较上年同期增长了139个百分点。紫金农商银行不良贷款率则降至1.2%。此外,上海、无锡、张家港、苏州这四家农商银行的不良贷款率和拨备覆盖率也保持在1%以内和400%以上。总体看,上市农商银行在经历了一系列外部扰动因素后,其资产质量保持住了较好水平。

上市农商行

中小银行

农商行

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。