日前,上交所披露了科创板上市委2019年第32次审议会议结果公告。公告显示,江苏北人机器人系统股份有限公司((688218.SH),下称“江苏北人”)首发获通过。

据上交所官网显示,江苏北人由东吴证券保荐,预计融资金额达3.62亿元,此次公开发行股票数量预计不超过2934万股,不低于发行完成后公司总股本的25%。

值得注意的是,江苏北人存在研发投入占比不足5%,行业景气度下降,资产负债率高企等问题。对此,发现网记者曾向江苏北人发送采访函请求释疑,但遗憾的是,截至发稿,公司方面尚未作出任何回复。

研发实力“划水”,实为机器人“代工厂”?

企查查显示,江苏北人于2011年成立,主营业务为提供工业机器人自动化、智能化的系统集成整体解决方案,主要涉及柔性自动化、智能化的工作站和生产线的研发、设计、生产、装配及销售。

众所周知,工业机器人系统集成是制造强国战略和创新驱动发展战略的重要组成部分,是实现我国经济结构调整,提高制造业自动化、信息化、智能化水平的重要手段,是实现我国制造业向智能化时代发展的关键所在。

据相关文件指出,要大力推动重点领域突破发展,围绕汽车、机械、国防军工等工业机器人应用需求,积极研发新产品,扩大市场应用,突破工业机器人系统集成设计制造等技术瓶颈。在此有利的宏观背景下,江苏北人的上市之路自然走得是比其他行业要顺当许多。

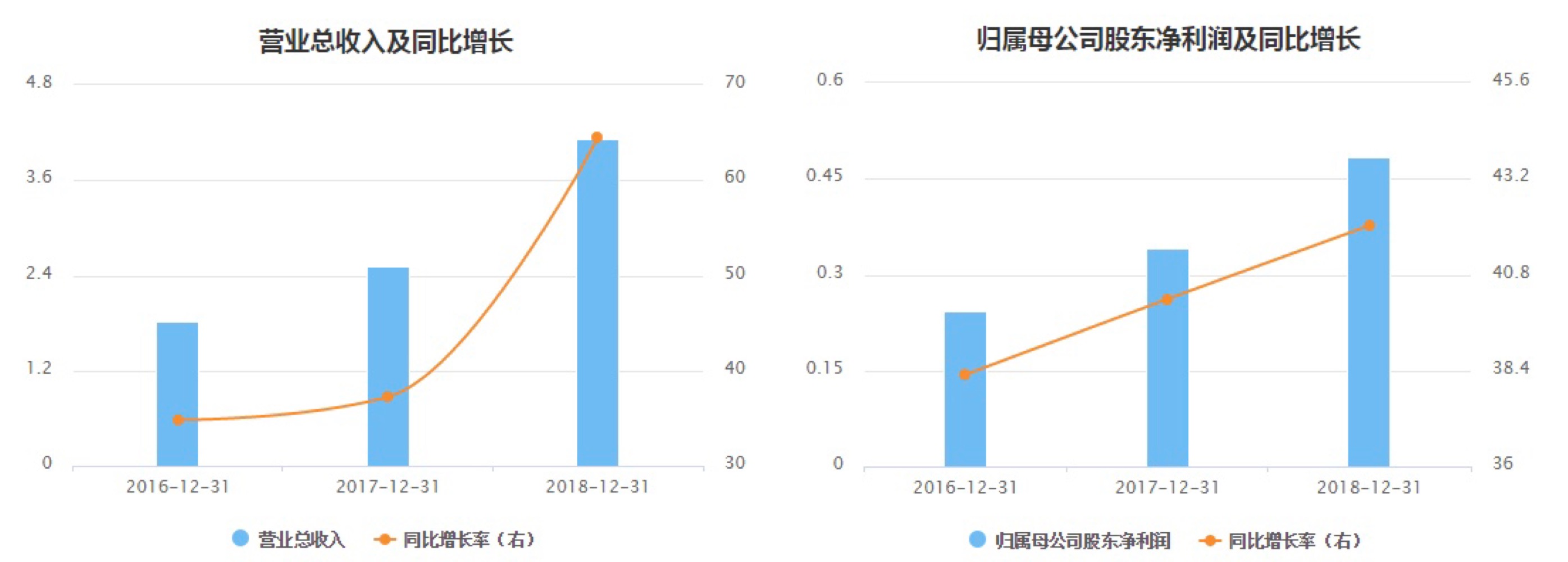

根据招股书,2016年-2019年上半年,江苏北人分别实现营业收入18275.88万元、25084.23万元、41262.45万元和22648.35万元;同期,实现归母净利润2428.88万元、3405.00万元、4836.12万元和2930.31万元,营收与净利润均呈现了较为稳定地同步增长。

(数据来源:Choice)

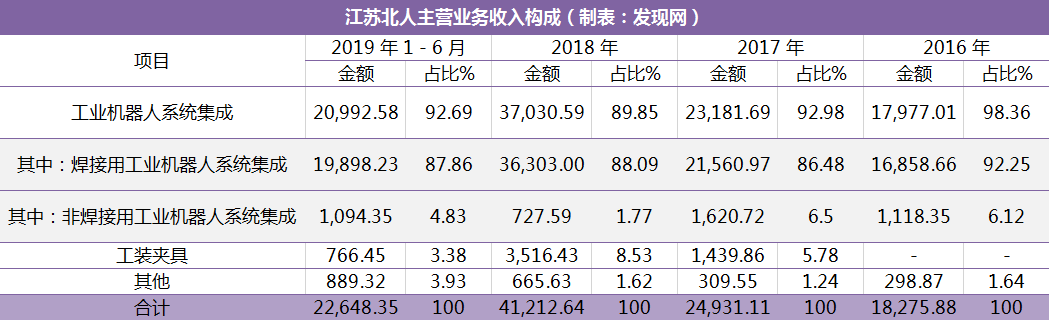

根据招股书,报告期内,江苏北人的主营业务分别为工业机器人系统集成(包括焊接用工业机器人系统集成及非焊接用工业机器人系统集成)、工装夹具及其他业务。

数据显示,工业机器人系统集成业务占主营业务营收比重超过九成,报告期内,分别实现了1.80亿元、2.32亿元、3.70亿元和2.10亿元,所占主营业务收入比分别为98.36%、92.98%、89.95%和92.69%,是江苏北人重要的收入来源,且保持着较快的收入增长。

(数据来源:招股书)

但据招股书披露,江苏北人的焊接用工业机器人系统集成所需原材料包括外购标准件和外购定制件,非焊接用工业机器人系统集成包括冲压自动化生产线、自动化装配生产线等。而工装夹具是工业机器人系统集成的组成部分,对于其他收入,则主要包括机器人本体、专机设备、备品配件等产品的销售收入,以及为客户提供维护、升级等技术服务而取得的收入。

换句话说,组装、销售及维护机器人就是江苏北人的公司主营业务。

难不成,江苏北人仅为一家机器人的组装“代工厂”?带着疑问,发现网查看了江苏北人的研发情况。

招股书显示,江苏北人在报告期内的研发投入分别为873.63万元、1083.02万元、1266.82万元和920.32万元,占营业收入的比重分别为4.78%、4.32%、3.07%和4.06%。

值得注意的是,占比仅为4%左右的研发费用中,人力成本就占据了六成有余。

数据显示,报告期内,在江苏北人的研发费用中,人力成本占比分别为 61.42%、69.98%、73.53%和82.15%。人力成本占研发投入的比重高达八成,低则也超过了六成。

对此,江苏北人在招股书中解释称,不同于其他制造业企业,公司研发活动的特性决定了研发投入主要为人力成本,材料和设备相对较少。而公司的研发活动主要包括工作站或生产线规划、设计,设备和工艺测试和验证,系统集成过程标准模块开发和软件开发等工作。

行业景气度下降,高负债不堪重负

在江苏北人在研发上实力“划水”的同时,不利消息也悄悄溜来。

受汽车销量基数及宏观经济环境的影响,2018年我国汽车销量首次出现了负增长。2019年1-9月,我国汽车产销量分别为1814.9万辆和1837.1万辆,与上年同期相比分别下降了11.4%和10.3%。

根据招股书,江苏北人已在国内工业机器人系统集成及智能装备行业占据一席之地,尤其在汽车金属零部件柔性自动化焊接和高端装备制造业智能化焊接领域拥有突出的竞争优势,公司的主要产品也主要应用于汽车行业。

数据显示,报告期内,江苏北人汽车行业实现的收入占比分别为86.65%、93.76%、97.71%和 94.62%。

据宏观数据统计,在2015年-2018年,我国汽车销量分别为2459.76万辆、2802.82万辆、2887.89万辆和2808.06万辆,增长幅度分别为 13.95%、3.04%及-2.76%。

受汽车销量下滑的影响,截至2019年9月,公司在手订单金额为7.08亿元,较2018年的7.60亿元略有下降。下游汽车行业销量整体下滑对公司生产经营有一定的影响,但是,如若汽车行情继续低迷,销量持续大幅下降,对公司的经营业绩造成的影响将会是巨大的。

此外,发现网注意到,江苏北人还存在资产负债率高企的问题。

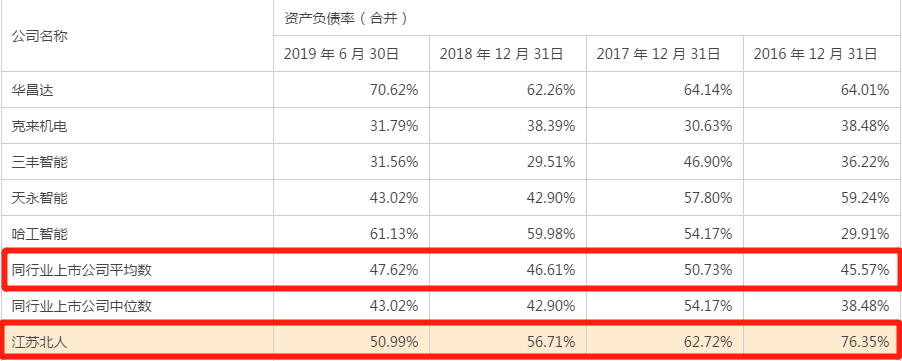

报告期内,江苏北人的资产负债率(合并)分别为76.35% 、62.72%、56.71% 和50.99%;各期所对应的同行业上市公司资产负债率平均数分别为45.57%、50.73%、46.61%和47.62%。

由此观之,报告期内,虽然江苏北人的资产负债率呈下降趋势,但其资产负债率远超过同行业上市公司平均水平。在2016年-2018年,公司的资产负债率尤甚,超过同行业上市公司平均水平超10个百分点。

(数据来源:招股书)

对于高负债的原因,江苏北人解释称,随着经营规模迅速扩大,营运资金和资本支出的需求增加,公司适当增加了银行借款,导致资产负债率相对较高。

与此同时,公司还表示称,报告期内,公司采用稳健的财务政策,适当引入财务杠杆,资产及负债的规模与企业发展阶段相适应,且随着销售规模的扩大,财务结构逐步优化,总体而言,公司的财务风险和运营风险较小。

研发实力“划水”,科创属性不足?科创企业实为机器人“代工厂”?行业景气度下降,负债率高企?带着上述疑问,江苏北人将于11月27日在网上发行申购。是骡子是马,拉出来遛遛,是时候接受市场的检验了。

(发现网记者 罗雪峰 汪佳蕊)

江苏北人

机器人“代工厂”

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社