“带货女王”杨幂迎来了新代言,4月25日,就在欢乐家食品集团股份有限公司首次在证监会官网披露招股说明书的第二天,杨幂在新浪微博公布了这一消息。而其上一位代言人则是“流量大花”赵薇,接连用重金邀请一线艺人为产品代言足以看出欢乐家急于做强的决心。

图片来源:杨幂微博截图

公开资料显示,仅最近半年,欢乐家便先后于4月24日、6月28日、9月18日和10月20日向深交所创业板报送了四版招股书,可见其上市决心。11月5日,深交所创业板上市委员会2020年第42次审议会议公告宣布,欢乐家顺利过会。自此,欢乐家的上市之路总算提上日程。

招股书显示,此次IPO欢乐家拟公开发行新股不超过9000万股,占发行后总股本的比例不低于10%。

欢乐家自2001年成立以来,一直致力于水果罐头、植物蛋白饮料、果汁饮料、乳酸菌饮料等食品饮料产品的研发、生产和销售。2014年欢乐家进入植物蛋白饮料市场,依靠总部位居岭南的区域优势,推出“欢乐家生榨系列”产品,其中椰子汁上市后,迅速成为公司的支柱产品,公司以此为契机逐步推出果汁饮料、乳酸菌饮料等饮料产品,丰富了公司的产品线,增强了公司市场竞争力,同时提高了欢乐家的品牌价值。

发现网注意到,目前欢乐家尚存在明星代言难掩业绩乏力、产能过剩依旧强行募资扩产等问题。针对上述问题,发现网已向欢乐家公开邮箱发送采访函请求阐释,然而截至发稿,欢乐家并未作出合理解释。

业绩乏力渐渐突显,明星代言能否破壁?

发现网注意到,目前欢乐家存在业绩乏力的问题,具体表现有两方面:一方面欢乐家的营收和归母净利润增速放缓,另一方面欢乐家的毛利率明显低于同行。

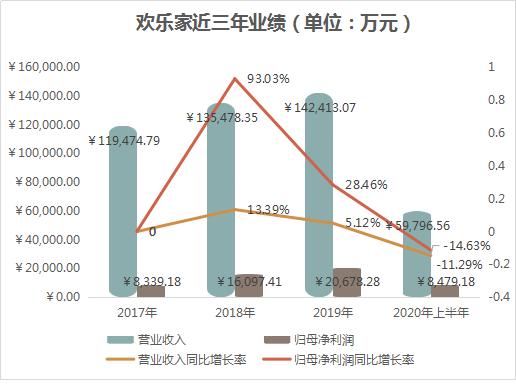

同花顺iFinD数据显示,2017-2020年上半年,欢乐家分别实现营业收入11.95亿元、13.55亿元、14.24亿元和5.98亿元,2018-2020年上半年营业收入的同比增长率分别为13.39%、5.12%和-14.63%;同期分别实现归母净利润8339.18万元、1.61亿元、2.07亿元和8479.18万元,2018-2020年上半年归母净利润同比增长率分别为93.03%、28.46%和-11.29%。

数据来源:同花顺iFinD数据库制图:发现网

由此可见,欢乐家的营业收入以及归母净利润增速明显放缓。今年以来,欢乐家的这两项指标甚至迎来了负增长,其业绩疲软态势渐渐突显。

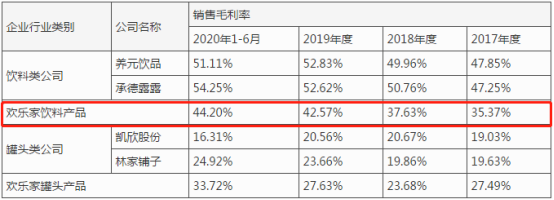

除营业收入和归母净利润的增速明显放缓外,发现网还注意到,近年来欢乐家饮料产品的销售毛利率也远不及同行业的养元饮品、承德露露。

招股书显示,2017-2020年上半年欢乐家饮料产品的销售毛利率分别为35.37%、37.63%、42.57%和44.20%,而同期同行业可比上市公司养元饮品的销售毛利率分别为47.85%、49.96%、52.83%和51.11%,承德露露的同期销售毛利率分别为47.25%、50.76%、52.62%和54.25%。由此可见近三年来,欢乐家饮品类产品的销售毛利率虽有所增长,但仍低于同行业可比上市公司养元饮品、承德露露等。

图片来源:欢乐家招股书

在业绩如此不济的同时,欢乐家却在报告期内先后进行了4次分红,其中的大部分分工落入了实控人家族手中。

据招股书披露,欢乐家曾于2018年12月、2019年2月、2019年10月和2020年3月四次现金分红,金额分别为4500万元、4000万元、2000万元和6000万元,累计1.65亿元。

企查查信息显示,欢乐家的前三大股东分别是李兴、朱文湛和李康荣。其中,李兴为实际控制人,李兴与朱文湛系夫妻关系,李康荣为李兴之弟。三人通过直接和间接方式合计持有欢乐家94.49%的股权。

经计算,累计分红的1.65亿元中的1.5亿元落入了李兴家族手中。有业内人士表示,实控人家族控股比例过高,为其谋取利益带来了极大的便利,但同时也为其顺利上市加重了风险。

危机重重之中,欢乐家并没有寻求解决危机的办法,反而企图通过明星代言提升商誉来牟取利益。

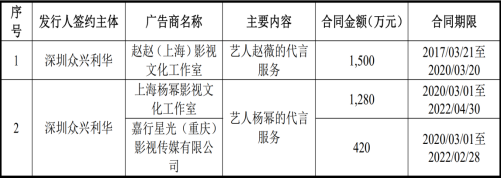

今年年初,欢乐家分别与上海杨幂影视文化工作室、嘉行星光(重庆)影视传媒有限公司签订了杨幂的代言合同,金额分别为1280万元、420万元,杨幂成为欢乐家椰子汁产品的形象代言人。值得一提的是,欢乐家去年底就已预付了420万元广告代言费。而在杨幂之前,欢乐家产品的形象代言人是赵薇,代言三年合同金额为1500万元。

图片来源:欢乐家招股书

投行人士分析指出,业绩乏力难掩,欢乐家却企图明星代言背水一战,其能否破壁成功上市仍未可知。

产能过剩依旧强行募资,又该如何消化扩张产能?

据招股书披露,此次欢乐家IPO拟募集资金约12.92亿元,其中2.58亿元用于年产13.65万吨饮料、罐头建设项目,包含饮料食品新增产能10万吨,罐头食品新增产能3.65万吨;6.5亿元用于新零售网络建设项目;2亿元用于营销网络建设项目;2279万元用于研发检测中心建设项目;1100万元用于信息系统升级建设项目;剩余1.5亿元用于补充流动资金及偿还银行借款项目。

图片来源:欢乐家招股书

显然,扩产能是欢乐家此次IPO的主要动作之一。

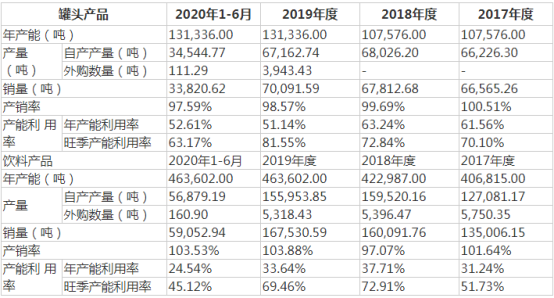

招股书显示,2017-2020年上半年,欢乐家饮料和罐头的年产能之和分别为51.44万吨、53.06万吨、59.49万吨和59.49万吨。上述项目投产后,欢乐家将增加超过二成的产能。

图片来源:欢乐家招股书

但是同时发现网也注意到,欢乐家的产能利用率并不高,甚至存在不饱和现象。

2017-2020年上半年,欢乐家饮料食品的产能利用率分别为31.24%、37.71%、33.64%和24.54%,罐头食品的产能利用率分别为61.56%、63.24%和51.14%和52.61%。

此外,发现网还发现,就是在每年的生产旺季,欢乐家的产能利用率也未达到100%。2017-2020年上半年旺季期间,欢乐家饮料食品的产能利用率分别为51.73%、72.91%、69.46%和45.12%,罐头食品的产能利用率分别为70.1%、72.84%、81.55%和63.17%。

所以在产能本身未饱和的情况下,继续募资扩产,扩产后又该如何消化扩张产能?对此,欢乐家并未作出回复。

(发现网记者:罗雪峰实习记者:王苗苗)

欢乐家

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社