9月15日,山东奥扬新能源科技股份有限公司(以下简称:奥扬科技)在创业板成功上会,民生证券为其保荐机构。

公开资料显示,奥扬科技拟发行不超过2221.84万股,占发行后的总股本不超过25%。拟募集资金为5.2亿元,分别用于LNG车用供气系统产业化建设项目、氢能及CNG供气系统产业化建设项目、新能源研发中心建设项目和补充营运资金。

招股书还显示,较高的客户集中度、财务内控不规范、应收账款规模较大与短期账款迅速攀升等问题仍需引起企业及投资者重视。针对上述问题,发现网向奥扬科技公开邮箱发送采访函请求释疑,然而截止发稿前,奥扬科技并未给出合理解释。

与关联方客户重合且财务内控不足

公开资料显示,奥扬科技是专业从事低温绝热储运应用装备研发、生产和销售的国家级高新技术企业。

招股书显示,2018年-2020年,奥扬科技的营业收入分别为3.57亿元、6.27亿元和8.19亿元,同比增长率分别为-25.45%、75.83%和30.56%;归母净利润分别为0.21亿元、0.49亿元和1.04亿元,同比增长率分别为-50.24%、134.90%和110.64%。

图源:Wind数据(奥扬科技)

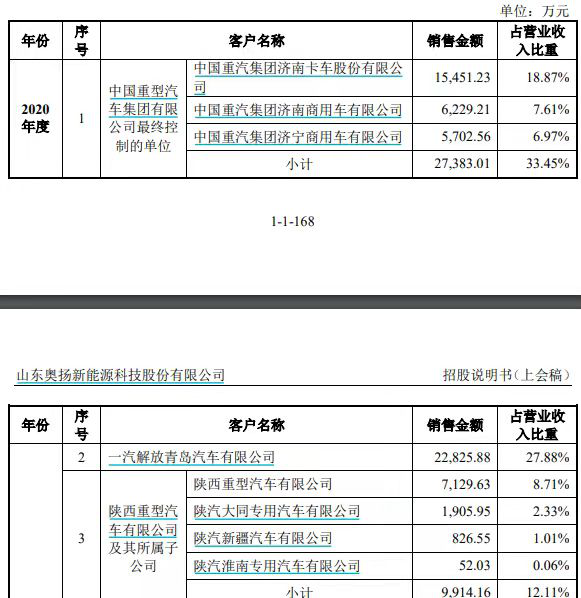

其中,奥扬科技的销售收入主要来源于前五大客户,例如中国重汽集团、成都大运汽车集团、一汽解放青岛汽车等公司。2018年-2020年,奥扬科技来自前五名客户的销售金额分别为3.15亿元、5.46亿元和7.05亿元,占当期营业收入的比例分别为88.40%、87.04%和86.12%,主要客户销售占比高。

图源:招股书(奥扬科技)

对于客户集中的情况,奥扬科技在招股书中表示,一方面,公司主要客户大多数为国内重要的LNG重卡整车厂商,由于下游整车市场集中度较高,行业内排名靠前的企业占据较大的市场份额;另一方面,由于整车厂商客户对上游零部件供应商的选择过程严格、考核认证周期长,在达成稳定的合作关系后,客户通常集中向少数几家供应商采购。

值得一提的是,在下游客户集中之时,奥扬科技的上游采购还与关联方客户、供应链有较大的重合度。招股书显示,奥扬科技的实际控制人为苏伟先生及其近亲属王韩,同时苏伟先生及其近亲属王韩等人控制的关联公司还有泰安奥扬新能源、福奥圣通、振兴工贸、青岛奥扬新能源、泰山铁搭等。

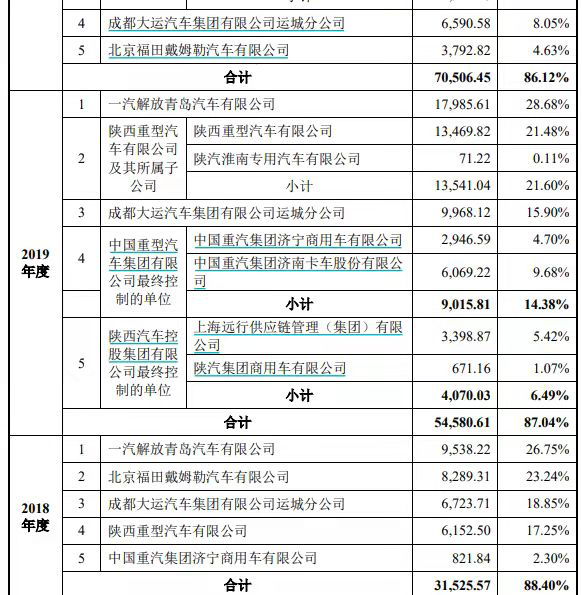

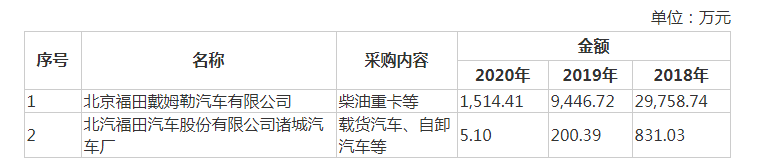

其中,关联公司福奥圣通、青岛奥扬新能源以及泰山铁搭的供应商与奥扬科技的主要客户存在重合情况。报告期各期末,福奥圣通在北京福田戴姆勒汽车有限公司的采购金额分别为2.98亿元、9446.72万元和1514.41万元;青岛奥扬新能源来自一汽解放青岛汽车有限公司的销售收入为1688.22万元、2103.48万元和4193.53万元,来自北京福田戴姆勒汽车有限公司的销售收入为1.15亿元、4214.08万元和2973.08万元。

图源:招股书(奥扬科技)

图源:招股书(奥扬科技)

有意思的是,奥扬科技还存在关联方资金拆借、向不具备资质的第三方进行票据贴现、第三方回款等财务内控不规范情形。

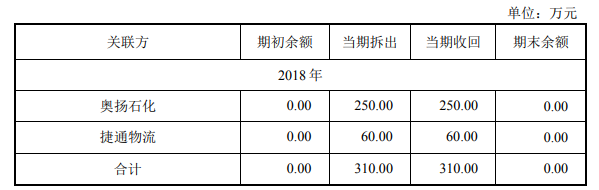

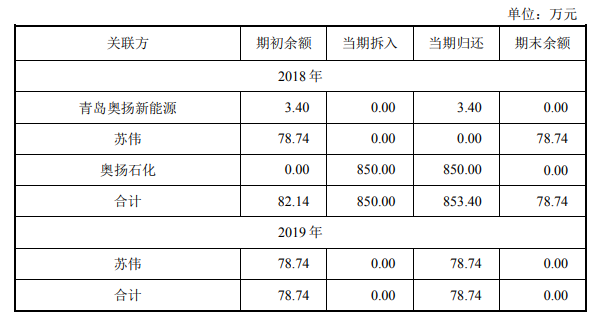

奥扬科技分别与奥扬石化、捷通物流、青岛奥扬新能源等关联方存在交易。报告期内,奥扬科技向奥扬石化拆出资金250万元,拆入资金850万元;向捷通物流拆出资金为60万元;向苏伟拆入资金78.74万元,向青岛奥扬新能源拆入资金3.4万元。

图源:招股书(奥扬科技)

无论是资金拆出还是拆入,奥扬科技称,是在满足彼此资金紧张需求,属于公司的正常运营范围内。但业内人士表示,奥扬科技与关联方发生资金往来和交易,会对公司的独立性产生不利影响,如果公司的财务内控制度得不到有效执行,将影响公司的生产经营能力和持续盈利能力。

应收款项规模较大,或存短期债务风险

据了解,奥扬科技采取以赊销为主的销售结算方式,会根据与主要客户的业务往来情况、客户资信情况以及合作历史来给予客户3-4个月左右的信用期。也因此,奥扬科技的应收款项金额规模较大。

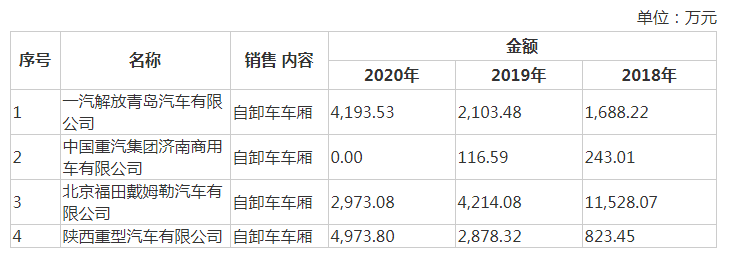

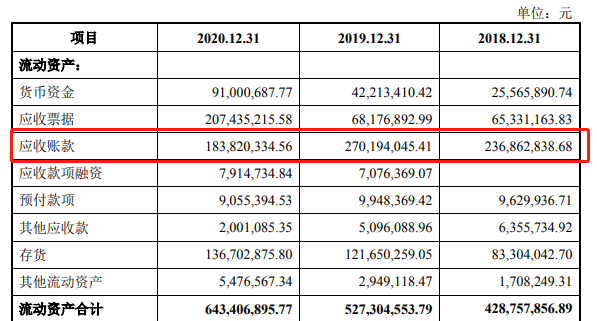

招股书显示,2018年-2020年,奥扬科技的应收账款账面余额分别为2.42亿元、2.76亿元和1.88亿元,占流动资金的比例分别为55.24%、51.24%和28.57%;应收票据金额分别为6533.12万元、6817.69万元和2.07亿元,占流动资金的比例分别为15.24%、12.93%和32.24%。

其中,奥扬科技应收账款前五大客户的欠款余额分别为2.24亿元、2.5亿元和1.59亿元,占应收账款余额比例分别为92.52%、90.50%和84.67%;前五大客户包括陕重汽、一汽解放青岛、成都大运、北京福田戴姆勒以及重汽济南卡车等企业。

需要提及的是,报告期各期末,奥扬科技的货币资金金额仅为2556.59万元、4221.34万元和9100.07万元;而净利润分别为2095.21万元、4921.73万元和1.04亿元。业内人士表示,相较之下,奥扬科技“过亿”的应收账款金额明显未保持在一个良好的水平。

图源:招股书(奥扬科技)

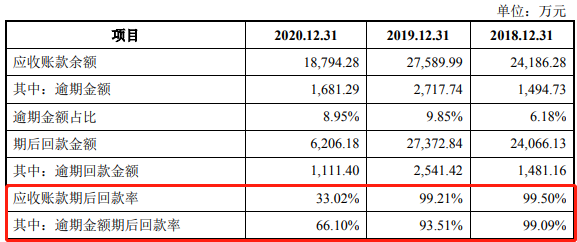

同时,2018年-2020年,奥扬科技的应收账款期后回款率分别为99.50%、99.21%和33.02%;逾期金额分别为1494.73万元、2717.74万元和1681.29万元,逾期金额期后回款率为99.09%、93.51%和66.10%。也就是说,奥扬科技的应收账款期后回款率和逾期金额期后回款率在2020年都大幅下滑。

图源:招股书(奥扬科技)

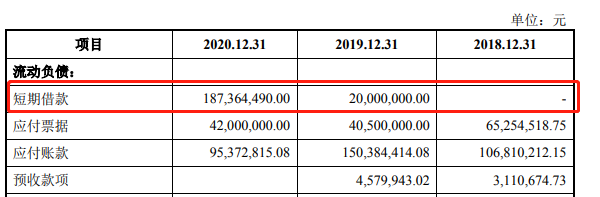

较高的应收账款,也在一定程度上占用了奥扬科技的流动资金,导致回款压力明显。招股书显示,2018年-2020年,奥扬科技经营活动产生的现金流量净额分别为-1990.17万元、2031.11万元、3815.29万元;短期借款分别0万元、2000万元和1.87亿元。

图源:招股书(奥扬科技)

对此,分析人员表示,2020年奥扬科技短期借款金额迅速攀升,与经营活动产生的现金流量净额差异较大,一方面说明公司具有流动性危机,对资金需求愿望强烈,另一方面也表明奥扬科技可能会面临短期偿债风险,易引发现金流断裂。

(发现网记者罗雪峰 实习记者腾会言)

奥扬科技

关联方

内控

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。