1月27日,河北工大科雅能源科技股份有限公司(以下简称:工大科雅)在创业板上会通过,并于2月21日提交注册,中信建投证券为保荐机构。

公开资料显示,工大科雅此次公开发行股票数量不超过3013.5万股,占发行后公司总股本的25%。拟募集资金为5.9亿元,分别用于智慧供热应用平台升级及关键产品产业化项目、研发中心建设项目、营销及运维服务网络体系升级建设项和补充流动资金。

不过,查询招股书发现,工大科雅应收账款增速占比过高且大量逾期,经营活动现金流量在2021年上半年为负,或存在一定的流动性风险。此外,工大科雅在业绩不达标的情况下,终止对赌协议的合理性存疑。针对上述情况,发现网向工大科雅公开邮箱发送采访函请求释,但截至发稿前,工大科雅并未给出合理解释。

应收账款大量逾期,资金流动性不佳

公开资料显示,工大科雅主要从事供热节能产品与相关技术服务的研发、推广及应用,是一站式提供智慧供热全面解决方案的信息系统集成服务商,主营业务具体包括智慧供热解决方案和智慧供热服务两大方向。

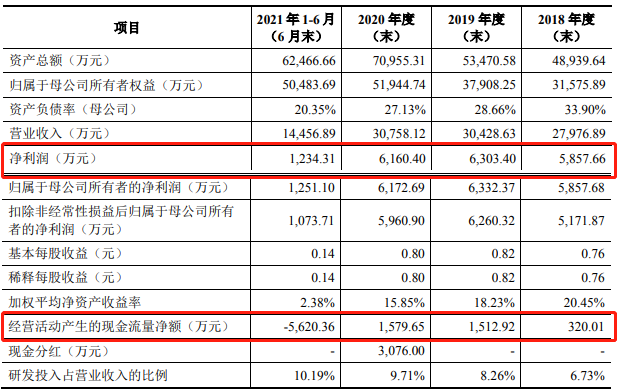

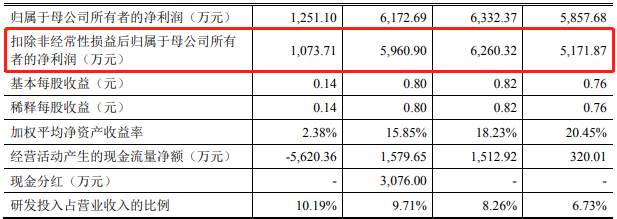

2018年-2020年以及2021年上半年,工大科雅的营业收入分别为2.8亿元、3.04亿元、3.08亿元和1.45亿元,同比增长率分别为20.86%、9.7%、1.08%和62.8%;同期归母净利润分别为0.59亿元、0.63亿元、0.62亿元和0.13亿元,同比增长率分别为30.97%、6.17%、-2.52%和-18.39%。

图源:Wind(工大科雅)

分析人员表示,从2020年开始,工大科雅面临增收不增利的尴尬局面,经营业绩增长出现乏力。然而,与业绩增长缓慢相反的是,工大科雅的应收账款规模却“水涨船高”,成为应收账款高企。

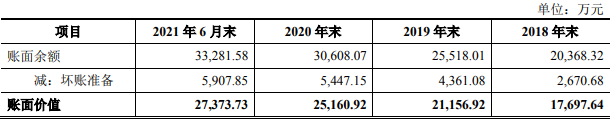

招股书显示,2018年-2020年以及2021年上半年,工大科雅的应收账款账面余额分别为2.04亿元、2.55亿元、3.06亿元和3.33亿元,占营业收入的比例分别为63.26%、69.53%、81.8%和189.35%。其应收账款占比逐年增高,且2021年的应收账款规模还超过了当期的营业收入。

同时,伴随高额的应收账款,工大科雅坏账准备的计提也在不断上升。2018年-2020年以及2021年上半年,工大科雅坏账准备计提分别为0.27亿元、0.44亿元、0.54亿元和0.59亿元,越来越高的坏账准备计提无疑将会对工大科雅的净利润产生不利影响。

图源:招股书(工大科雅)

根据工大科雅在招股书中的解释来看,公司的客户主要以热力企业和政府供热主管部门居多,而这两类客户回款情况通常会受到内部资金周转、政府部门预算、财政资金拨款进度、项目审计决算流程等多种因素的影响,回款具有一定的滞后性。

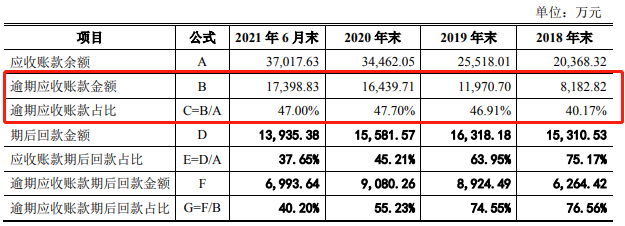

但是,从工大科雅的客户回款情况来看,其回款逾期率很高。报告期内,工大科雅应收账款逾期金额分别为0.82亿元、1.2亿元、1.64亿元和1.74亿元,应收账款逾期金额占比为40.17%、46.91%、47.7%和47%。也就是说,工大科雅有近四成的应收账款逾期,对此,业内人士表示,这一方面将拉长其回款周期,另一方面工大科雅也可能面临无法收回的风险。

图源:招股书(工大科雅)

值得注意的是,在较高的应收账款以及大量应收逾期的情况下,工大科雅经营活动产生的现金流量净额在2021年上半年大幅下滑。2018年-2020年以及2021年上半年,工大科雅经营活动现金流量净额分别为320.01万元、0.15亿元、0.16亿元和-0.56亿元,与各期净利润相差较大。

业内人士表示,对于工大科雅来说,业绩增速放缓、应收账款规模过高以及经营活动现金流量净额低于净利润甚至为负,或许会让其发生一定的流动性风险。

图源:招股书(工大科雅)

报告期内多次股权转让,对赌协议解除存疑

据招股书披露,报告期内,工大科雅股份在股转系统共发生了14次转让。其中2018年发生10次股权转让,分别由股东宁永和、齐承英、杨印强和赵洁向珠海慧明、宁波慧明、圣吉豪投资、宁波中兵以及莱普创投进行转让,转让价格为8元/股;2019年发生2次股权转让,分别由股东汉尧环保和杨印强向董文忠转让,价格为4元/股;2020年发生过2次,分别为由张殿忠和郑乃玲向中国电子系统转让股权,价格为7.8元/股。

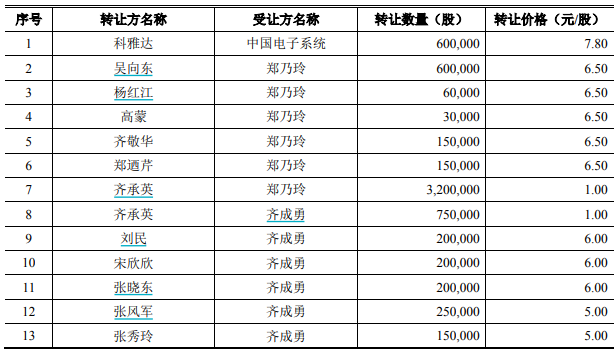

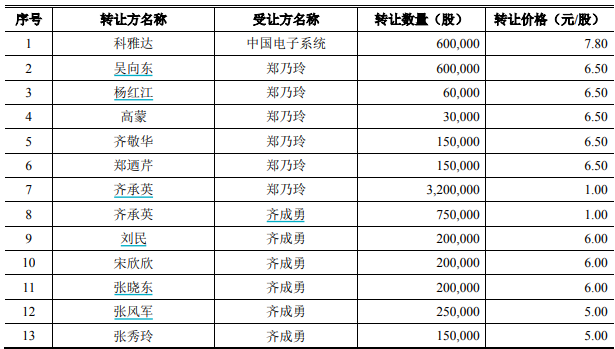

另外,工大科雅在股转系统挂牌后于2020年12月再次进行13次股权转让,分别由科雅达以7.8元/股的价格转让给中国电子系统;吴向东、杨红江等人以6.5元/股的价格转让给郑乃玲;齐承英以1元/股的价格转让给郑乃玲和齐成勇两人;刘民等人以6元/股的价格转让给齐成勇以及张风军和张秀玲以5元/股的价格转让给齐成勇。

图源:招股书(工大科雅)

分析人员表示,频繁的股权转让也造成工大科雅股权结构较为分散,倘若未来对某一决策股东们无法达成统一意见可能会对相关决策以及公司的持续经营能力造成不利影响。

需要提及的是,在上述股权转让中,工大科雅的股东齐承英、郑乃玲、科雅达等与中国电子系统、中电海河、中电聚智曾存在对赌协议,包括业绩承诺、优先购买权和同售权、转让限制、反稀释、回购权、清算优先权等条款,且存在恢复条款。

在业绩承诺方面,工大科雅需要在2020年和2021年实现不低于6500万元和7000万元的扣非后归母净利润,或者是2020年和2021年两个会计年度的扣非归母净利润累计值不低于13500万元。而工大科雅2020年和2021年上半年扣非后的归母净利润为5960.9万元和1073.71万元。显而易见,工大科雅并未满足这一承诺,也就是说,齐承英等人需要对中国电子系统、中电海河、中电聚智进行股份补偿或者现金补偿。

图源:招股书(工大科雅)

然而,这些资方或许为了不让工大科雅上市受阻已经在2021年6月17日签订《终止协议》,解除了对赌协议中的全部条款。

业内人士表示,在工大科雅已触发业绩对赌补偿的情况下,投资方未执行特殊条款的合理性以及解除对赌协议的真实性值得怀疑。

(发现网记者罗雪峰 实习记者腾会言)

工大科雅

应收账款

对赌协议

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。