又一家上市公司即将易主国资,后者还是高溢价“接盘”!

国资溢价近六成“接盘”

9月29日晚,黄山胶囊(8.260,0.75,9.99%)发布公告称,公司实控人余春明拟将所持8969.95万股(占总股本29.99%)转让给山东鲁泰控股集团有限公司(以下简称“鲁泰控股”)。

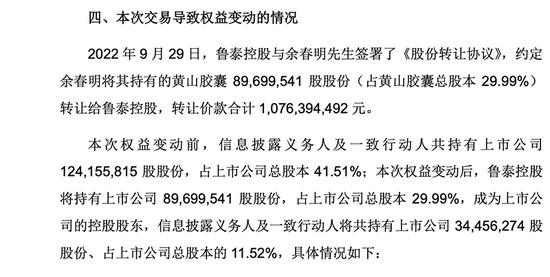

据披露,目前余春明、余超彪为黄山胶囊实际控制人,二人合计持有公司股份1.24亿股(占总股本的41.51%),此次交易完成后,公司控制权将发生变更,余春明及余超彪父子二人累计持股比例将降至11.52%,不再为公司实际控制人,鲁泰控股则以持股29.99%新晋为公司控股股东。鉴于鲁泰控股无实控人,黄山胶囊将变更为无实际控制人状态。

根据协议,此次交易转让价格为12元/股,总对价为10.76亿元。若按照公司最新股价7.51元计算,这笔交易溢价幅度接近60%。

如此高溢价“入主”黄山胶囊,鲁泰控股有何背景?

公开资料显示,鲁泰控股总部位于山东省济宁市,是一家集化工、能源、新材料、供应链物流、管理输出、资源开发于一体的国有大型现代化企业集团。公司位列2021中国煤炭产量50强第48位。按照鲁泰控股规划,“十四五”期间,公司将在聚焦主业的基础上,以对接资本市场为突破口,增强企业核心竞争力。

天眼查显示,鲁泰控股还背靠央企及地方国资,其中,济宁市国资委持股46.46%,中国信达资产管理股份有限公司持股53.54%。

据披露,目前鲁泰控股董事会、股东大会以及济宁市国资委已批复同意受让黄山胶囊控制权事项。

标的公司究竟有何“魔力”?

黄山胶囊究竟有何魔力,能吸引国资如此高溢价“入主”?

资料显示,黄山胶囊地处安徽黄山东麓,创立于1988年10月,至今已有34年历史,公司主要从事明胶空心胶囊和肠溶明胶空心胶囊的研发、生产与销售,是目前行业内规模最大的药用空心胶囊生产企业之一,公司超过99%的营业收入均来自核心产品药用空心胶囊。

2016年10月上市以来,公司经营颇为稳定,营收水平常年维持在3亿元左右,年均净利润约为4600万元,扣非年均净利润约为3760万元。

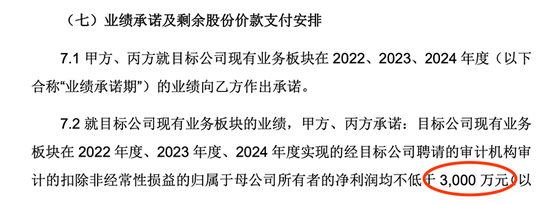

此次交易也设置了业绩承诺,余春明及余超彪父子承诺上市公司现有业务板块2022-2024年扣非后净利润均不低于3000万元。若不达标,二人将进行补偿;若超额完成,超额部分的20%将对现有经营团队成员进行奖励。

值得一提的是,今年上半年,黄山胶囊实现净利润3151.59万元,同比增长18.22%,扣非后净利为2426.9万元,同比增长7.98%。按照业绩承诺,黄山胶囊上半年已完成了80%。

前次易主计划曾落空

实际上,作为黄山胶囊创始人及实控人,已是76岁的余春明早有撤退之心。

回溯可知,去年3月,黄山胶囊也曾公告出控制权转让事项,彼时余春明拟出让持有的黄山胶囊29.99%股权,受让方中源坊实业(深圳)有限公司。

资料显示,该公司为深圳一家民营企业,主营业务包括农产品(5.220,0.01,0.19%)、化肥、机械设备、五金产品等批发销售。不过,由于中源坊实业数次逾期且未足额支付定金,最终该易主计划在2021年10月宣告“落空”。

或是吸取前次失败经验,此次交易不仅提高了定金“门槛”,付款节奏也颇为紧凑。

按照约定,鲁泰控股需在协议签署后一个工作日内向余春明支付5000万元定金;剩余10.26亿元股权转让款将在协议签署后5个工作日内支付至双方共管账户,后续共管账户中的资金将在满足相关条件后分批次转至余春明个人账户。

公司同日公告,余春明已于9月29日收到鲁泰控股支付的5000万元股份转让定金。

余春明也表示,此次拟通过股份协议转让为上市公司引入鲁泰控股作为新的有实力投资者,希望进一步优化上市公司法人治理结构、提升上市公司竞争实力、有利于上市公司长远发展,同时满足自身资金需求。

黄山胶囊

高溢价“接盘”

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。