2021年临近尾声,权益类基金的仓位却小幅提升,普通股票型基金仓位接近九成。部分基金经理表示,四季度主要的调仓换股已基本完成,尽管明年可能没有指数级别的大行情,但一季度的结构性机会依然值得期待。

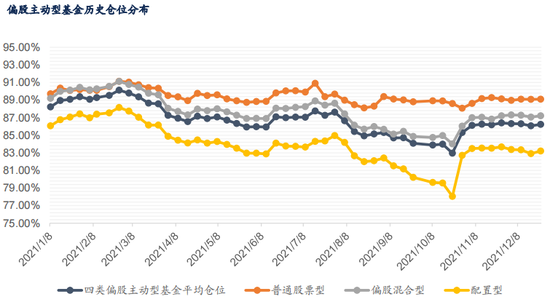

据信达证券测算,上周,偏股主动型基金平均仓位小幅提升,普通股票型基金、偏股混合型基金的平均仓位分别为89.1%、87.21%,环比小幅上升了0.01个百分点、0.15个百分点。

“为明年春季行情进行的调仓换股基本完成,但我们不会看得过于短期。明年可能没有指数级别的大行情,但是机会还是存在的。”有基金经理坦言,四季度已经给自己的持仓“动手术”,以应对明年上半年的行情。

信达证券数据显示,上周公募基金行业配置比例上调较多的有农林牧渔、食品饮料、国防军工、电力设备及新能源、汽车,而综合、有色金属、基础化工等板块的配置比例下调较多。

上述调仓方向与一些基金经理明年的投资思路有所吻合。华富基金研究部负责人、华富产业升级基金经理陈奇表示,2022年关注“双碳”目标驱动下的能源革命、工业端与生活端应用场景日趋丰富的智能网联、安全诉求驱动下的半导体和军工以及部分消费升级领域,其中会酝酿较多的投资机会。

“近期市场的震荡迷茫状态,其实反而提供了不错的‘逆势’布局时点。同时,进入上市公司年报和一季报披露期后,市场主线会更加明确,调整后高景气赛道交易拥挤情况或将大幅改善。” 陈奇说。

实际上,尽管近期新能源板块出现了一定调整,但明年不少基金经理依然瞄准碳中和主线。汇丰晋信基金研究总监陆彬表示,碳中和投资主线不仅具备较大的涉及面,还拥有较强的持续性。这条主线已演绎了大半年时间,但趋势远未结束,后市仍然存在较多的结构性机会。

对于新能源板块,陆彬认为,过去两三年的涨幅只反映了行业的基本面,新能源尤其是新能源汽车行业,未来几个月可能迎来一次系统性的估值中枢上升投资机会。未来,需要结合供需情况,找到其中业绩弹性最大、估值与业绩最匹配的一些环节,并做结构性配置。

对于近期波动较大的消费板块,一些基金经理也表示看好。前海开源基金经理杨德龙认为,春节前是传统的消费旺季,消费在经过一段时间调整之后有望重拾升势,建议投资者要保持信心和耐心。

市场部分资金也在年末入场,用实际行动表达对后市的态度。数据显示,上周股票型ETF资金净流入150.78亿元,具体到行业ETF上,消费行业ETF的资金净流入较多,达到了25.09亿元。

不过,也有基金经理对春季市场持有相对谨慎的观点。兴业基金研究部副总经理、兴业研究精选基金经理邹慧预计,明年一季度货币环境或相对宽松,但考虑到房地产市场调控,信用能否扩张则存有疑问。历史上看,信用的扩张往往伴随着市场估值水平的上移,但基于上述判断,明年或将看不到市场估值水平的进一步扩张,甚至有收敛可能。因此,配置上需要再优化,必须考虑估值性价比,另外需要注意的是,即便是在高景气赛道,由于竞争格局的变化,相关公司的表现也可能会出现分化。

基金经理

春季行情

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。