从2018年9月国内首只养老目标基金诞生,到市场规模突破1000亿大关,我国养老目标基金市场发展迅猛。在千亿规模市场的大背景下,各家公募旗下的养老目标基金也面临更为激烈的竞争和“大洗牌”,并在历史上首次出现了拟清盘产品。

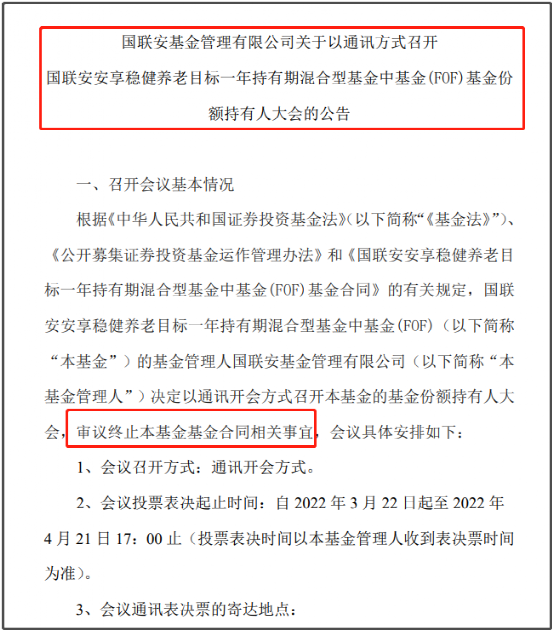

3月22日,国联安基金发布公告,针对公司旗下规模不足1千万的“迷你基金”——国联安安享稳健养老目标一年(FOF),提议终止基金的基金合同,并实施基金财产清算。这也意味着,国内养老目标基金诞生三年多,将出现首只拟清盘的产品。

多位业内人士表示,出于战略性布局公募养老产品的考虑,多家公募以“发起式基金”的形式设立养老目标基金,叠加产品以持有期、定期开放形式运作,基金发行难度大,导致目前该类产品中小微基金较多。不过,随着未来投资者的逐渐成熟,对这类产品的认知度不断提高,公募机构持续开展投资者教育和市场培育,以及对公募养老产品税收优惠的逐步落地,养老目标基金未来仍有很好的发展前景。

规模不足1千万元

养老目标基金首现拟清盘产品

3月22日,国联安基金发布公告称,根据市场环境变化,为更好地维护基金份额持有人利益,根据基金法、公募基金运作管理办法和《基金合同》的有关规定,国联安基金提议终止国联安安享稳健养老目标一年持有期混合(FOF)的基金合同,提议本基金的基金份额持有人授权基金管理人,办理终止基金《基金合同》的有关具体事宜,并对本基金实施基金财产清算。

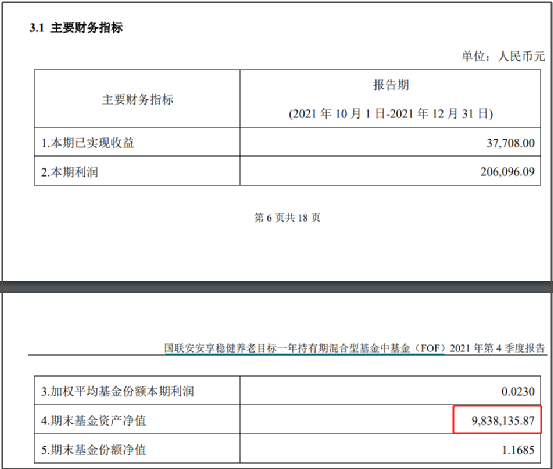

公开信息显示,国联安安享稳健养老目标一年(FOF)成立于2019年4月26日,基金发行规模为3.47亿元,截至2021年末,基金规模仅为0.1亿元。

从基金业绩看,截至3月18日,该只基金成立近三年以来总回报13.15%,低于同类型混合型FOF的平均21.58%的投资业绩,该只基金成立以来的年化回报为4.34%。

值得注意的是,自2018年9月13日国内首只养老目标基金——华夏养老2040三年成立至今,国联安安享稳健养老目标一年(FOF)是首只拟清盘的养老目标型基金。

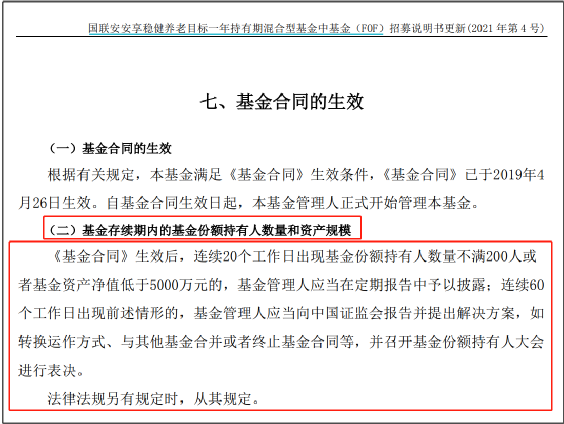

从该只基金的招募说明书来看,该只基金在基金存续期内,对基金份额持有人数量和资产规模存在要求,要求在基金存续期基金持有人数量满足200人或基金规模不低于5000万元,如果连续20个工作日不满足,应当在定期报告中予以披露;连续60个工作日出现不满足前述情形的,应当向中国证监会报告并提出解决方案。

谈到首只养老目标基金拟清盘的现象,北京一位中型公募人士表示,基金可能出现了连续60个工作日基金份额持有人数量,或基金规模低于合同约定的情况。所以,按照基金合同约定,需要提出解决方案。而针对迷你基金的情况,主要有基金转型、基金清盘等处置方式,基金清盘可能是比较适合的选择。

沪上一位公募市场部总经理也表示,与是否设置清盘条款相比,一只小微基金是否要清盘的决策,更多地取决于产品的销售潜力。“也就是预期销量,而预期销量与该产品的历史业绩、基金经理的能力、公司的销售能力挂钩。”

截至2021年末,国联安安享稳健养老目标一年(FOF)基金规模为983.81万元,不足1千万元规模,已经沦为了“迷你产品”。

市场规模突破1000亿

但半数产品沦为“小微基金”

数据显示,截至2021年末,全市场152只养老目标基金(份额合并计算)总规模为1092.86亿元,单只基金平均规模为7.19亿元。与其他类型基金相比,该类基金的“小微化”现象突出,基金产品的规模存在严重的“两极分化”现象。

具体来看,养老目标基金中规模不足2亿元的产品数量77只,数量占比50.66%;规模不足5000万的小微基金数量35只,占比23.02%。两项数据均高于其他主流产品类型。

与之形成鲜明对比的是,目前规模最大的养老目标基金——交银安享稳健养老一年,去年底规模为244.15亿元;兴证全球安悦稳健养老一年持有规模为64.27亿元,位居次席;嘉实民安添岁稳健养老一年持有、浦银安盛颐和稳健养老一年、民生加银康宁稳健养老一年规模也超过50亿元,是全市场规模较大的产品。

而从投资业绩看,截至3月17日净值更新,今年以来161只养老目标基金平均收益率为-6.82%,亏损最多的泰康福泽积极养老目标五年持有,亏幅达到13.65%。但拉长投资期限,成立期限超过1年期以上的107只养老目标基金成立以来平均总回报为18.48%,平均年化回报为6.13%,也获取了长期稳健的投资回报。

谈及该类基金规模偏小的现象,华南一位公募副总经理表示,由于养老目标基金多数以定期开放、持有期形式运作,较长的封闭期和投资者相对不熟悉,导致这类产品发行难度大,市场接受度不高。但养老业务也是“坡长雪厚”的赛道,是各家公募战略性布局的重要方向,因此,不少公募针对该类产品采取了“发起式基金”的形式设立,未来3年先把投资业绩做起来,再逐渐做大规模。

“因此,这类产品在基金成立时很多就是规模较小的产品,部分长期业绩较好、风格稳健的产品,通过持续营销做大了规模;但大部分产品由于同质化严重,投资业绩平庸,基金规模始终没有做起来。”华南上述公募副总经理称。

上述沪上公募市场部总经理也认为,发起式基金的本质,就是一种抢占赛道、主题、行业、策略的尝试行为,本身就预测过了可能失败的成本或损失。

具体到养老目标基金以“发起式”形式设立,该市场部总经理认为有以下原因:第一,目标收益和目标风险类产品的客户市场培育时间尚短,投资者对这类产品的认知还不够成熟;第二,主流代销渠道仍然崇尚业绩的锐度,即使着眼中长期,也更偏好业绩有冲击力的产品;第三,在“固收+”市场还有大量的收益区间近似的产品。

在他看来,以“发起式”设立的养老目标基金要做大规模,一般都会在业绩满足最低宣传要求的周期、且业绩相对排名拔尖的前提下,向银行、互联网、券商等代销机构积极推介,尽可能地做多户数,做大规模和扩大知名度。

“具体来说,就是要持续做好投资者教育,培育客户市场;另外,也要借鉴海外市场经验,结合税收优惠等政策,加大对公募养老产品的支持力度。”上述沪上公募市场部总经理称。

养老目标基金

清盘产品

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。