下半年铜矿供应存在一定增量,且随着各国逐步放开限制措施,供应短缺局面有望逐步得到缓解。而市场对美联储收紧流动性担忧持续提升,预计下半年铜价上冲动力减弱。

下半年铜矿供应有望逐渐宽松

2020年疫情给全球铜精矿带来的减量约50万金属吨。2021年从疫情及其他干扰中恢复的产量约28万吨,新建项目贡献的增量约36万吨,扩建带来的增量约70万吨,低估一些确定性较低的项目,保守估计2021年的增量超100万吨,供给增速超过6%。

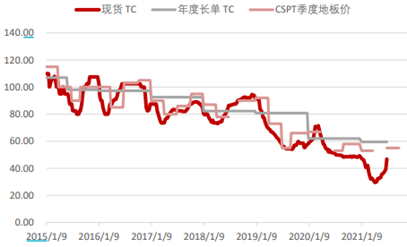

从节奏上看,上半年海外疫情存在尾部冲击,南美、中亚等矿产地疫情反复干扰发运,铜精矿周度TC一度下降至30美金之下,铜矿供应整体维持偏紧的状态。但5月下旬开始,随着海外部分矿山的新建产能提前投放,罢工实际干扰有限,铜精矿的供需逐渐宽松,加工费开始向上修复。2021年Q3铜精矿长单加工费确定为55美金,相对于Q1的53美金小幅抬升,但回升速度较慢。铜精矿周度加工费自4月末开始触底反弹,自30美金上行至接近40美金的位置,铜精矿供应缓慢修复。

随着海外铜矿主产区疫情防控常态化及管控措施日渐成熟,矿端生产有序恢复。同时,高铜价刺激其他地区铜矿企业加快扩产速度,年初按目前同口径统计测算,2021年料将实现增量70左右,受品味下滑及南美疫情、劳工合同集中到期影响,增长将有所下修,但无论如何下半年矿端供给将逐步趋松。

进口铜精矿TC历年变化(美元/吨)

精铜产量维持高位,季节性检修影响有限

据国家统计局数据,1-5月424万吨,同比增长14.1%,增量52.1万吨;上半年电解铜产量持续创出新高,铜精矿供应的收紧并未传导到冶炼端,5-6月季节性检修的影响下,精铜产量环比下移,但影响体量可控,6月检修结束后,年内冶炼产量有望再度向上。产量回升主要受副产品硫酸价格恢复至高位、进入二季度后TC逐步回升,利润修复炼厂开工率维持高位。展望下半年,国内精铜产量将再度回升,供给压力增大。

终端需求同比回升5%

电力投资分电源与电网投资:2020Q1受疫情影响电网招标延后投资大幅下滑,二季度开始快速回升,电力投资增长强劲。1-5月电网投资累计增长回落至8%,较2019年增长回落至5.8%,发电设备累计增长40.6%。

2021年1-5月汽车累计销量1087.5万辆,同比2020年增长36.6%,同比2019年增长5.9%。Q1生产水平较稳,Q2受全球缺芯的影响,汽车产量下滑,预计缺芯对汽车生产的冲击将持续整个二季度。但随着部分芯片厂商生产扰动的结束,三季度芯片荒预计将得到改善,汽车产量有望向上修复。新能源汽车1-5月累计产量96.7万辆,同比2020年增速228.1%,同比2019年增速101.5%。新能源汽车原定销售目标为180万辆,以目前的增速测算,年内有望超额完成。

上半年铜管和板带箔开工的高位,和家电行业的高景气密不可分。年1-5月空调,冰箱、洗衣机产量同比2019年维持4%、7%和17%的高位,冰箱累计出口同比维持在30%以上的高位。三季度开始,家电产销将进入季节性淡季,空调的走弱预计将尤为明显,5月开始铜管、铜棒开工率的下滑也能印证。进入七月份,在传统行业淡季下,本周电缆用铜杆出现加速提货的情况,但受限于国网、南网订单上半年释放量有限,且漆包线用铜杆有转弱的趋势,因此总体增长并不明显。而下半年在海外生产逐渐恢复的背景下,出口走弱的风险高,电领域的金属消费相对上半年预计将有回落。

全球库存保持在偏低水平

全球铜显性库存107.2万吨,较年初增加25.0万吨(+30.4%),较去年同期增加26.4万吨(+36.8%)。而国外库存(LME+COMEX)上半年整体下降为主,其中LME铜库存基本和去年同期相当,而COMEX铜库存则出现明显下降。这也体现了海外经济在复苏之后,整体需求走高情况下,库存开始出现一定消耗。国内的铜显性库存在第二季度一度出现逆季节性变化,不减反增。预计下半年整体库存压力将超过上半年。

总结

整体来看,下半年铜的供应逐步转向宽松,铜精矿加工费将继续上调,国内精炼铜产量在检修之后将持续维持高位,而废铜供应整体也将保持大幅增长。需求方面,大部分领域终端消费增速回落,面对高铜价无力应对,全年消费增速需要下调。预计下半年铜价将以宽幅震荡为主,保持偏多操作思路,沪期铜主要运行区间在63000-75000元/吨,伦铜主要运行区间在8400-10500美元/吨。

铜

期货

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。