自2019年银保监会建立人身保险产品通报制度以来,到2021年的三年内,银保监会先后7次通报了人身保险产品问题。2022年,银保监会再次对人身保险产品核查中发现的问题进行通报,其中,信泰人寿保险股份有限公司(以下简称:信泰保险)报送的8款产品存有产品设计问题。同时信泰保险此前还被监管3次点名。

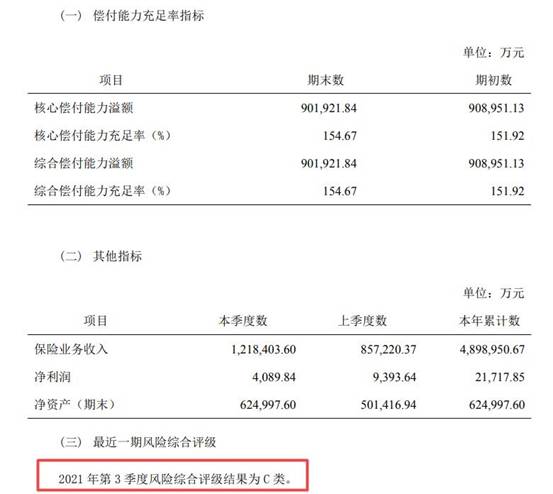

业绩上,信泰保险披露的2021年四季度偿付能力报告显示,公司偿付能力充足率符合监管要求,但最近一期的风险综合评级为C类;业务转型后,2021年其保险业务收入和净利润同比出现增长,但与前期的亏损额度相比收效甚微。

此外,信泰保险的股东所持股权长期被质押和冻结,并且2022年公司暂时停止通过互联网销售保险产品。针对上述情况,发现网向信泰保险发送采访函请求释疑,但截止发稿前,信泰保险并未给出合理解释。

人身险产品存问题被通报4次

公开资料显示,信泰保险创立于2007年5月18日,现有注册资本50亿元,经营范围包括人寿保险、健康保险、意外伤害保险等各类人身保险业务,并持有兼业代理业务许可证。

2018年5月,银保监会开展人身保险产品专项核查清理工作,同时发布《人身保险产品开发涉及负面清单》,包括产品条款设计、产品责任设计、产品费率厘定、产品精算假设和产品申报使用管理五个环节。2019年1月,银保监会建立人身保险产品通报制度,定期通报人身保险产品监管工作中发现的行业共性和个性问题。2021年1月,银保监会人身险部印发人身保险产品“负面清单”(2021版)。

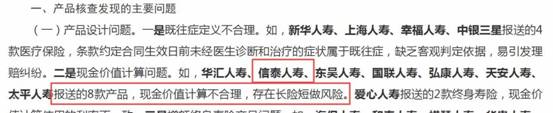

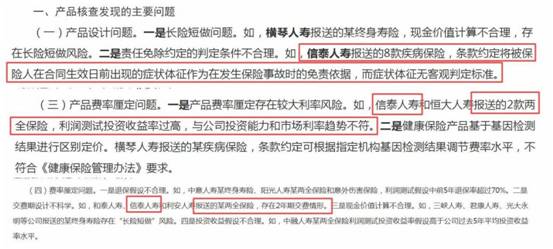

在2019年-2022年的8次通报中,信泰保险先后被点名4次,涉及产品设计问题和产品费率厘定问题。具体来看,最近的一次通报中,信泰保险报送的8款产品,现金价值计算不合理,存在长险短做风险。

(图源:银保监会官网)

2021年7月30日,信泰保险报送的8款疾病保险、条款约定将被保险人在合同生效日前出现的症状体征作为在发生保险事故时的免责依据,而症状体征无客观判定标准;2020年12月31日,信泰保险报送的2款两全保险、利润测试投资收益率过高,与公司投资能力和市场利率趋势不符;2019年5月23日,信泰保险报送的某两全保险存在2年期交费情形。

(图源:银保监会官网)

值得注意的是,发现网查阅数据发现,2019年信泰保险保费前五的保险产品中,信泰如意红A款两全保险(分红型)实现原保费收入47.04亿元,退保金仅为177.80万元,保户投资款新增交费前三名的均是两全保险(万能型)。

2020年信泰保险保费前五的保险产品中,信泰如意红A款两全保险(分红型)实现原保费收入216.43亿元,较上年同期增长360.1%,退保金为3669.02万元;保户投资款新增交费前三名中有两款两全保险(万能型)。

(图源:信泰保险2019年和2020年年报)

对此,业内人士对发现网分析称,结合产品经营数据看,信泰保险保费前五的保险产品中或许就有监管部门通报涉及的产品,因此公司需要对保险产品信息详细、准确的披露,以减少销售误导的风险。

同时,银保监会也表示各公司应当持续加强产品开发报备工作的审核把关,严格对照历次通报内容和“负面清单”中的问题进行自查,对于其他公司产品核查中发现的问题,要引以为戒,及时变更、停售类似产品,已造成不良影响的,要及时报告、认真整改。

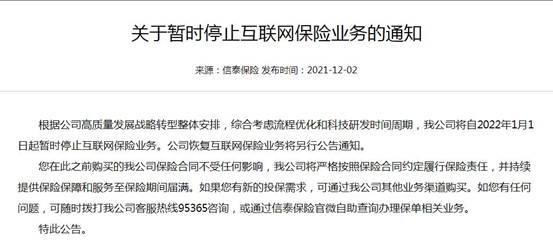

转型后净利收效甚微,偿付能力不达标

值得注意的是,2021年12月2日,信泰保险在官网发布公告称,根据公司高质量发展战略转型整体安排,综合考虑流程优化和科技研发时间周期,公司将自2022年1月1日起暂时停止互联网保险业务。恢复互联网保险业务将另行公告通知。同时在此之前购买的公司保险产品不受任何影响。

官网信息显示,信泰保险寿险、健康险方面的互联网保险业务合作机构有东方大地(武汉)保险经纪有限公司、保通保险代理有限公司等;两全保险、年金保险、终身寿险方面的合作机构包括中国工商银行、中国农业银行等。

(图源:信泰保险官网)

业内人士表示,信泰保险此次因业务转型而暂时停止互联网保险业务或是受公司业绩上的影响。数据显示,信泰人寿自成立净利润便连年亏损,2007年至2014年累计亏损18.09亿元;2015年盈利1.86亿元,但2016年和2017年分别亏损4.89亿元和7.59亿元。

2018年信泰保险开始业务转型,随后的三年间分别实现净利润0.32亿元、0.35亿元和0.75亿元;2021年实现净利润2.17亿元。但相比前期的亏损额度而言,信泰保险的转型效果甚微。

(图源:wind)

从数据上看,在亏损年度,信泰保险的营业支出要高于其营业收入,而从2018年开始,其营业支出和营业收入也不相上下。营业支出中,占比最高的便是提取保险责任准备金,2020年为350.83亿元,占总支出的72.42%;其次是手续费及佣金支出,由2019年的55.38亿元增长至77.59亿元。

(图源:wind)

信泰保险业绩不理想的另一个影响因素或是其偿付能力指标。2021年四季度偿付能力报告显示,信泰保险的核心和综合偿付能力充足率为154.67%,相较于2020年末下降6.39个百分点。

最重要的是,信泰保险最近一期风险综合评级结果为C类。根据银保监会2021年3月1日实施的保险公司偿付能力管理规定,不符合核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、风险综合评级在B类及以上的任意一项要求的,为偿付能力不达标公司。

(图源:信泰保险2021年四季度偿付能力报告)

事实上,2013年信泰保险便因偿付能力不足两次收到监管部门下发的监管函,要求其暂停增设分支机构和开展新业务。从企查查变更记录看,信泰保险14年间进行了11次注册资本的变更。

(图源:企查查)

同时,截至2021年四季度末,信泰保险股东北京九盛资产管理有限责任公司所持部分股权被质押,杭州冠重铸机有限公司所持全部股权被质押;连云港同华文化发展有限公司、连云港市宾逸建设工程有限公司、浙江建艺装饰有限公司和三门金石园林有限公司所持股权被冻结。

另外,发现网根据银保监会公布的行政处罚信息不完全统计,2022年一季度信泰保险各分支机构因银保渠道虚列费用、编制虚假资料、唆使保险代理人进行违背诚信义务活动等违法违规行为收10张罚单,累计罚款102.5万元;2021年全年收7张罚单,累计罚款72万元。

(发现网记者罗雪峰 实习记者刘利香)

信泰保险

产品问题

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。