2021年,信托公司们渡过了不平静的一年。

面临资管新规过渡期的到期,信托公司们正在不断寻找方向。非标转标、去通道、压降融资类信托……这些仍是公司展业过程中的方向和准则。

回望全年,无论是“一二把手”的变更,还是股东结构的调整、重组,以及天价罚单的出现,都在见证信托行业所不断面临的动荡和洗牌。

信托资产总规模稳住20万亿

自2018年资管新规出台以来,信托业便已进入转型期,随之而来的是行业资管规模的持续下滑。

中国信托业协会公布的数据显示,2017年四季度末,信托业受托管理的信托资产余额达26.25万亿元,紧接着连续13个季度环比下降。直到今年二季度末,随着资管新规过渡期临近结束,信托资产规模渐趋平稳,并出现了首次回升。

截至三季度末,全行业信托资产余额为20.44万亿元,较2017年4季度末峰值下降22.11%,规模变化趋向平稳。

继续压降融资类信托,通道业务能请尽清

“压降”是信托艰难转型中不可避免的话题,2021年也是一样。

据证券时报报道,早在今年2月召开的年度信托监管会议上,银保监会及各地银保监局有关监管人士就在会议上明确表示,2021年将继续开展“两压一降”:继续压降信托通道业务规模,逐步压缩违规融资类业务规模,加大对表内外风险资产的处置。

临近年末,监管部门再次发出提醒。11月,多家信托公司收到来自监管部门的“压降指令”,要求进一步推进“两项业务”的压降工作。按照要求,各信托公司以2020年底的主动管理类融资信托规模为基础,2021年必须继续压降约20%的比例;至于通道类业务,监管部门给出的处理意见是,“应清尽清、能清尽清”。

监管要求之下,通道业务不断收缩,融资类信托规模自2020年3季度以来快速回落。中国信托业协会公布的数据显示,从信托功能来看,事务管理类信托规模由2017Q4的15.65万亿元降至2021Q3的8.55万亿元,同期占比由59.62%降至41.83%。融资类信托由2020Q3的4.86万亿元降至2021Q3 的3.86万亿元,同期占比由23.71%降至18.88%。

房地产行业风险不断,信托公司接连“踩雷”

2021年,房地产行业加速洗牌,华夏幸福、恒大集团等大型房企接连出现风险事件,此前将房地产信托作为业务重点的信托公司很难不受到影响,相关业务则需要慎之又慎。

今年5月,蓝光发展被曝拖欠3家信托公司发行的信托产品的支付。风险出现的同时,多家公司开始采取措施,交银国际信托、中航信托等分别通过法院强制执行、股权冻结等方式确保利益。

影响更为深远的是华夏幸福(600340.SH)、恒大集团等大型房企。华夏幸福12月21日披露的最新公告显示,截至公告披露日,公司累计未能如期偿还债务本息合计1078.05亿元。

标品信托火爆,证券市场成为信托资金第二大投向

“两压一降”、房地产信托遇难,信托公司转型应该怎么做?标品信托成为了不少公司的发力方向。

今年一季度以来,随着投向证券市场的资金信托占比不断提升,证券市场已超过基础产业,跃升并保持为资金信托投向的第二大领域。

中国信托业协会数据显示,截至2021年3季度末,投向证券市场的资金信托余额为3.06万亿元,同比增长38.12%,环比增长9.22%;证券市场信托占比升至19.50%,同比上升6.66个百分点,环比上升1.98个百分点。其中,投向股票、债券和基金的规模分别为0.65万亿元、2.13万亿元和0.28万亿元,同比增长分别为6.54%、57.36%和10.75%。

具体来看,光大信托、平安信托等多家公司布局主动管理TOF/FOF业务,促使此类业务出现“井喷式”增长。用益信托数据显示,截至12月6日,2021年有43家信托公司布局了TOF/FOF业务,TOF/FOF业务新增成立规模1052.28亿元。TOF业务新增规模以外贸信托、建信信托、中信信托、华润信托、上海信托、中航信托等老牌头部信托公司为主。

重组、新股东加入,化险为夷刻不容缓

公司的经营发展与股东结构密不可分。

在前期多项风险的聚集之下,风暴中的信托公司重组进程始终牵动着投资者的心。

今年7月,安信信托复牌的同时抛出重组方案,拟向上海砥安投资管理有限公司(下称上海砥安)非公开发行股票,募集资金不超过90.13亿元。本次非公开完成后,安信信托股权分布将发生变化,公司控股股东为上海砥安,持股比例为44.4%。

同样在今年7月,已被中国银保监会依法接管1年的新时代信托、新华信托,均被延长接管期限1年,至2022年7月16日止。随后,两家公司纷纷宣布,拟面向社会公开招募投资者参与重组,但目前均未有重组进展曝出。

年初因64岁董事长“锤击”54岁女总经理而被广泛讨论的华信信托,也在7月再次发布重组投资人招募公告。早在2020年11月,公司曾公告征集战略投资者,欲引入资金34亿~68亿元。

此外,8月初,中国华融发布公告称,针对华融信托存量债务情况,拟与主要机构债权人协商“债转股+股权转让”方式对华融信托实施股权重组。

12月初,四川信托发布《风险处置工作进展情况通报》, 表示将加大重组推进力度,进一步与省内外有意愿、有实力的战略投资者沟通接洽,为适格的战略投资者进入创造条件。

多家公司重组的同时,也有上市公司选择入手信托公司股权。

其中,宁沪高速(600377.SH)以战略投资者身份,投资紫金信托不超过20亿元,增资后,公司将持有紫金信托20%的股权。武汉中央商务区股份有限公司将其持有的民生信托5.9455%股权转让至洋河股份(002304.SZ)。

信保基金、AMC获批可参与处置信托风险资产

为了帮助信托公司化解风险资产,监管部门也出台了新的政策。

5月,银保监会下发通知称,为推进信托业风险资产化解,促进信托行业转型发展,同意信托公司与中国信托业保障基金有限责任公司、金融资产管理公司和地方资产管理公司等专业机构合作处置信托公司固有不良资产和信托风险资产。

根据界面新闻获得的资料,通知内容显示,处置信托业风险资产可以探索多种模式,比如:向专业机构直接卖断信托业风险资产、向专业机构合作设立的特殊目的载体卖断信托业风险资产、委托专业机构提供风险资产管理和处置相关服务、信托保障基金公司反委托收购等。

此外,银保监会鼓励信托公司与专业机构探索其他处置模式,如专业机构批量买断信托业风险资产包,并通过批量转让、证券化、财务重组或管理重组等方式进行后续处置。

信托公司境内一级非金融子公司开启清理倒计时

7月30日,为治理信托公司非金融子公司市场乱象,防范化解金融风险,促进信托公司回归本源、转型发展,中国银保监会发布《中国银保监会办公厅关于清理规范信托公司非金融子公司业务的通知》。

《通知》要求,自印发之日起,信托公司严禁新增境内一级非金融子公司,已设立的境内一级非金融子公司不得新增对境内外企业的投资。

信托公司可选择保留一家目前经营范围涵盖投资管理或资产管理类业务的境内一级非金融子公司。该公司仅可作为私募基金管理人受托管理私募股权投资基金,且不得控制、共同控制被投资方或对被投资方施加重大影响,不得参与被投资方的日常经营,投资年限不得超过5年。

整顿异地部门箭在弦上

据证券时报报道,10月份,中国银保监会办公厅发布《中国银保监会办公厅关于整顿信托公司异地部门有关事项的通知(征求意见稿)》。

征求意见稿明确要求信托公司在一年之内完成对异地管理总部的整顿,要点包括中后台部门迁回注册地或与注册地部门合并,所有异地部门的员工总数应占信托公司员工总数的35%以内等等。征求意见稿还提到,董事长(含副董事长)、经营管理层、监事长(监事会主席)应常驻注册地办公,不得在异地设有办公场所。

半数公司出现高管变动,22家董事长、总裁换人了

行业艰难转型期,高管加速流动。

据统计,截至目前,2021年通过监管批复“持牌”上任的董事长、总经理共25人,涉及23家信托公司。若加上副总经理、运营总监、财务总监、首席风险官等在内,高管变动情况更为繁多,行业内半数公司均有变动。

表:2021年信托公司董事长、总经理、总裁获批情况。数据来源:银保监会官网、界面新闻研究部

单从“一二把手”的变更情况来看,14家公司变更了董事长,最早的是金谷信托董事长李洪江,最近的是百瑞信托董事长赵长利;11家公司变更了总经理、总裁,最早的是北方信托总经理黄河,最近的是平安信托总经理戴巍。

其中,中诚信托、外贸信托两家公司在今年完成了董事长、总经理双变更。中诚信托总裁安国勇、董事长李祝用先后获批,两人均来自人保系,相比前任都是信托业“新人”。外贸信托总经理刘剑、董事长李强分别在1月、4月获批。

监管罚单增加,还有3490万元史上最大罚单

合规经营是信托公司必须遵守的“红线”,但仍有公司不断在危险的边缘“试探”。

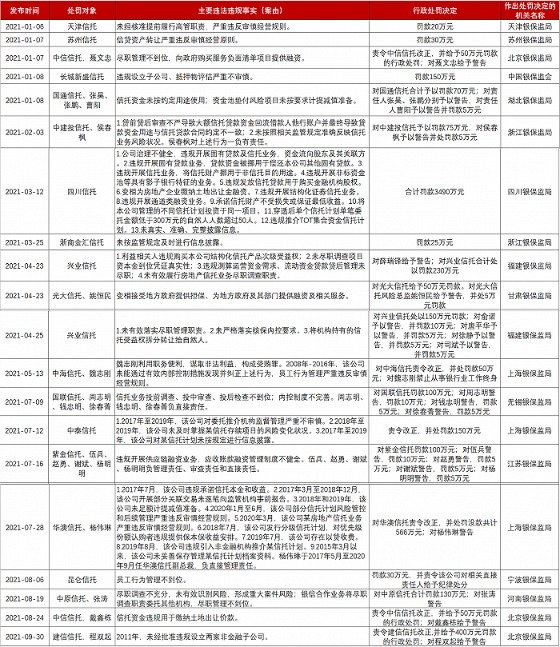

据统计,今年以来,针对信托公司,银保监会及各地的银保监局共公布了20张罚单,相比于去年同期增加了近一倍,时间集中于前三季度。

表:2021年公布的信托公司罚单。数据来源:银保监会官网、界面新闻研究部

其中,“信托一哥”中信信托今年被公开罚单2张。年初公告显示,由于尽职管理不到位,向政府购买服务负面清单项目提供融资,中信信托被要求责令改正,并处50万元罚款;8月,由于信托资金违规用于缴纳土地出让价款,中信信托再收50万元罚单。

兴业信托也收到了2张罚单,且处罚时间十分临近,一张罚款230万元,另一张罚款150万元。

罚单金额最大的当属四川信托。3月,由于公司治理不健全、违规推介TOT集合资金信托计划等13项违法违规事项,公司被开出3490万元罚单,也是信托历史上金额最大的罚单。年中,原总裁陈军被禁止从事银行业工作8年,实控人刘沧龙也被曝出被正式逮捕。

此外,华澳信托、建信信托所收罚单金额超400万元,长城新盛信托、国联信托、中泰信托、紫金信托、中原信托罚单金额超100万元。

信托业

掌舵人变更

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。