原标题:温州民商银行2022年同业存单备案额度上调36.59%,资金来源高度依赖公司存款,资本充足率连续下降

记者谢奀国 实习记者席文报道

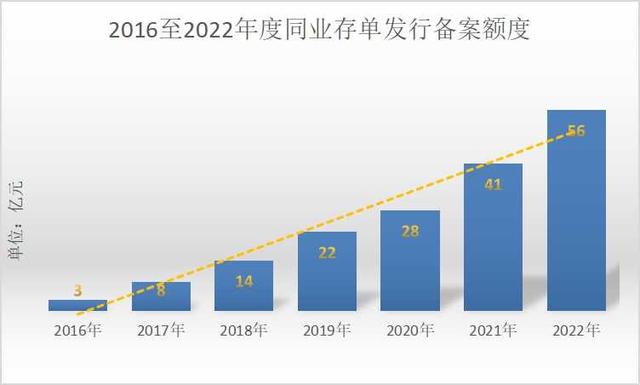

近日温州民商银行发布的2022年同业存单发行计划显示,2021年初至2021年12月30日,该行行同业存单备案额度41亿元,已发行80期同业存单,发行总金额64.7亿元,截至2021年12月30日同业存单余额31.5亿元。现申请2022年度备案同业存单发行额度56亿元,同比增长36.59%。

记者梳理发现,相比其他民营银行,民商银行早在2016年11月就开始发行同业存单,2016年首份同业存单发行计划的备案额度是3亿元,即6年间增加了约17.67倍。并且2018年、2019年、2020年该行均曾申请增加年度同业存单发行额度。

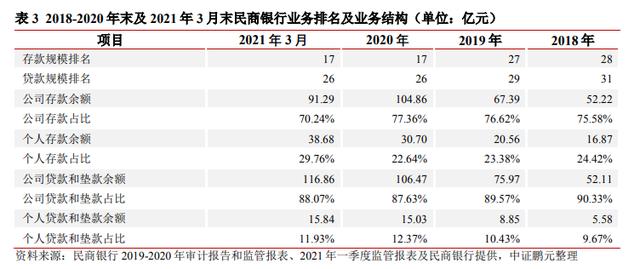

民商银行近年备案的同业存单发行金额为何一路走高?并且为何实际同业存单发行频频超额?从其负债端或可分析一二。据悉,近年来民商银行负债总额快速增长,但存款占比仍有待提升。同时民商银行存款主要以公司存款为主,数据显示,2018至2020年末,民商银行公司存款占存款总额的比例一直不低于75%。存款中储蓄存款和定期存款占比较低,整体存款稳定性相对较弱,以上两方面均加大了其流动性风险管理难度。

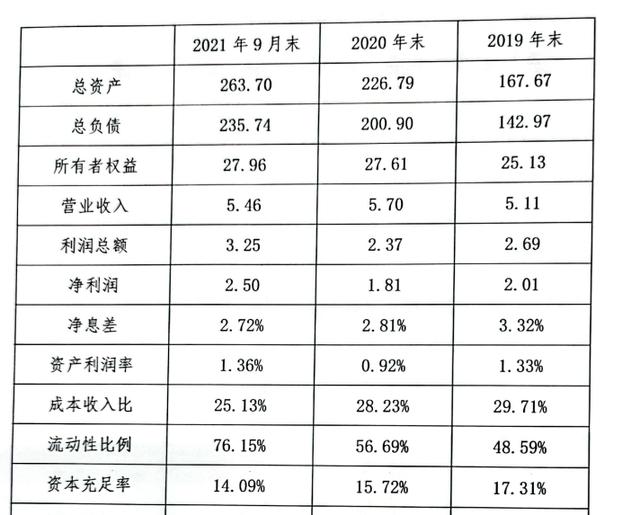

民商银行开业至今已将近7年时间,期间未进行增资,主要依靠资本内生累积方式补充资本。随着近年来业务规模增长对资本形成较明显消耗,同业存单发行计划显示,截至2021年9月末民商银行资本充足率、核心一级资本充足率分别为14.09%、12.99%,较年初进一步下滑1.63个百分点、1.58个百分点。

就同业存单发行及资金端状况等相关问题,记者拨打了温州民商银行同业存单中披露的联系电话,但一直无人接听。随后记者又通过该行客服登记采访问题。该行客服人员表示,已反馈到该行相关部门,将会有专人进行答复。截至发稿记者仍未收到相关回复。

业务规模较快增长,资本充足水平进一步下滑

公开资料显示,温州民商银行作为首批试点5家民营银行之一,由13家民营企业共同发起,其中正泰集团股份有限公司和浙江华峰氨纶股份有限公司两家主发起人分别持股29%和20%,其余股东由森马集团、奥康鞋业等当地行业龙头企业组成,涉及电器、氨纶、鞋服、光纤、复合材料、机械等产业。民商银行于2015年3月26日正式开业,是我国第一家正式对外营业的民营银行,开业至今已有近7年时间。

据官网介绍,服务小微是民商银行的经营特色,打造具有“温州人”特质的“民营模式”是其发展战略目标之一。与温州经济相互依托、相辅相成,使得该行成立以来资产规模、经营业绩等稳步增长。数据显示,2016年至2019年,民商银行的资产规模从54.86亿元增长到了227.02亿元。营业收入也从2016年的1.94亿元增长到2019年的5.19亿元,同期净利润从0.51亿元增长至2.15亿元。

不过,2020年,该行的多项业绩指标增速放缓,甚至同比出现下滑的情况。2020年年报显示,截至2020年末,温州民商银行总资产227.02亿元,增幅35.25%;报告期内,该行实现营业收入5.74亿元,同比增长10.63%;净利润1.74亿元,同比下降18.83%。即该行2020年出现了增收不增利的情况,同时,拉长时间跨度来看,这也是该行自成立以来净利润出现的首次下滑。

从利润表看,资产减值损失大幅增长是该行2020年净利润下滑的主要原因。数据显示,报告期内该行资产减值损失为4.38亿元,同比大幅增长71.73%。

2021年,随着疫情的好转,不少银行减值损失计提减少,业绩出现不同程度的回暖。最新发布的同业存单发行计划披露数据显示,截至2021年9月底,民商银行资产总额增加至263.7亿元,较2020年9月底的215.01亿元同比增长22.65%。2021年前9个月,全行实现营业收入5.46亿元,较2020年9月底的4.01亿元同比增长36.16%;实现净利润2.5亿元,较2020年9月底的1.37亿元同比增长82.48%。

不过,资本充足率方面,民商银行依然面临较大的压力。截至2020年底该行的资本充足率、一级资本充足率、核心一级资本充足率均出现不同程度的下滑。截至2020年底,该行资本充足率15.72%、一级资本充足率14.57%、核心一级资本充足率14.57%,分别较上年末下降1.59、1.61、1.61个百分点。

同业存单披露数据显示,截至2021年9月底,民商银行资本充足率为14.09%、核心一级资本充足率为12.99%,较年初分别进一步下滑1.63个百分点、1.58个百分点。

近年来业务规模增长对资本形成较明显消耗,是该行的资本充足水平逐年走低的主要原因。在官网的“战略规划方案”公告中,民商银行也提及,将“发挥民营资本灵活优势,稳健补充资本,为业务发展保驾护航”。不过,资料显示,成立之初,民商银行的注册资本为20亿元,至今尚未进行过增资。评级报告指出,该行主要依靠资本内生累积方式补充资本。

资金来源高度依赖对公存款,同业存单发行逐年增加

同业存单发行计划披露数据还显示,截至2021年9月底,民商银行的各项存款余额为150.02亿元,较2020年9月底的128.06亿元同比增长17.15%;各项贷款余额155亿元,较2020年9月底的112.57亿元同比增长37.69%。

对比可以看出,2021年,民商银行的各项存款增长速度跟不上该行各项贷款的增速,导致存贷比处于较高水平。

从存款客户结构看,民商银行存款业务对公特征较强,存款集中度较高。据悉,近年来民商银行公司存款业务主要通过“资产带动负债”方式开展营销工作,在推进公司贷款业务的同时,民商银行加大针对贷款客户存款以及结算资金的营销力度,同时针对股东等关联方开展公司存款营销工作,针对温州三区和县城开展上门营销活动,带动公司存款规模增长。

数据显示,2018至2020年末,民商银行公司存款(含通知存款、保证金存款及其他存款)余额分别为52.22亿元、67.39亿元和104.86亿元,年复合增长率为41.71%。公司存款占存款总额的比例分别为75.58%、76.62%和77.36%,公司存款对全行资金来源形成了较高贡献度。

来自股东关联方的存款也为民商银行存款吸收形成了较好补充。2018至2020年末,民商银行股东关联方存款规模分别为17.74亿元、17.53亿元和26.17亿元,在存款总额中的占比分别为25.67%、19.93%和19.31%。值得注意的是,2018年以来受正泰集团成立财务公司影响,民商银行股东关联方存款规模和对全行存款的贡献度呈现逐年下降的趋势。

相比之下,受限于运营时间较短和网点单一,民商银行零售业务在全行存款业务中贡献度仍较低。2018至2020年末,民商银行储蓄存款余额分别为16.87亿元、20.56亿元和30.70亿元,年复合增长率为34.89%。据悉,民商银行储蓄存款业务主要针对高净值客户开展。尽管近年来储蓄存款占比有所上升,但截至2020年末储蓄存款占比仍较低,民商银行储蓄存款贡献度有待进一步提升。

在此背景下,为拓展负债,自成立以来民商银行积极拓展同业和资金业务相关资质,于2016年首次获批发行同业存单,并于2018年获得银行间同业拆借市场准入资格。数据显示,近年来民商银行不断上调年度同业存款发行计划额度。数据显示,2016年该行首份同业存单发行计划的备案额度是3亿元,2017年至2021年分别为8亿元、14亿元、22亿元、28亿元、41亿元。该行申请的2022年度备案同业存单发行额度为56亿元。短短6年间增加了约17.67倍。

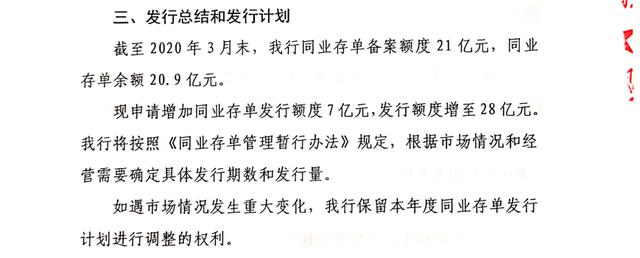

记者注意到,2020年4月,该行曾发布公告,申请增加同业存单发行额度7亿元,将2020年该行的备案同业存单发行额度提高至28亿元。此前2018年10月,该行也曾将同业存单备案额度增加3亿元至14亿元。2019年4月,该行又曾将同业存单备案额度增加8亿元至22亿元。可见该行对这一资金来源渠道的依赖度正逐渐增加。

对此,评级报告指出,民商银行加大发行同业存单规模,目的是取代同业存放以降低流动性管理压力。在成立之初,民商银行存贷款业务规模相对较小,开展了相对较大规模的同业和资金业务,近年来随着存贷款业务规模的上升,民商银行适度控制同业和资金业务规模增速以及对其营收贡献的依赖程度。“未来民商银行同业和资金业务计划更着重于流动性管理主要职能和定位。”报告指出。

温州民商银行

存单

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。