4月2日,瑞幸咖啡自爆捏造22亿销售额,股价暴跌70%,158家投资机构被深埋,中金和海通国际因声援瑞幸对抗浑水做空,现在也处于尴尬境地。然而类似的资本剧本,陆正耀已经不是第一次导演,神州系的前两次上市平台运作也是类似的套路。

4月6日,高盛发布声明称,因瑞幸咖啡董事长陆正耀旗下的家族基金Haode Investment高达5.18亿美元(约37亿人民币)的股票质押贷款已经发生违约,将强制平仓,当天截至收盘,瑞幸咖啡下跌18.4%,4月7日,瑞幸盘前停牌,神州优车发布停牌公告,4月2日-7日,瑞幸咖啡已累计下跌83.24%,神州租车累计下跌38.84%。瑞幸158家投资机构被深埋,包括陆正耀的多年好友刘二海。

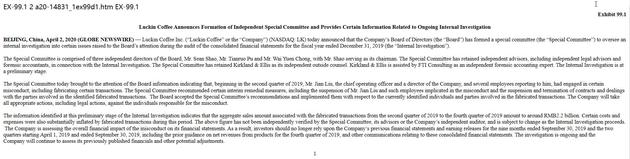

三天前,瑞幸咖啡 (NASDAQ: LK.O)发布关于特别委员会调查内部业绩造假问题的公告。

瑞幸声明

公告称:公司成立特别委员会负责调查在截至2019年12月31日的财年的合并财务报表审计期间审计机构提请董事会注意的某些问题,特别委员会提请董事会注意:从2019年二季度开始,公司首席运营官兼董事刘健及向他报告的几位员工从事了某些违规行为,包括伪造某些交易。初步调查结果显示:2019年二季度到四季度,与虚增交易相关的销售总额达到22亿人民币,相应的成本和费用也被大幅虚增。根据瑞幸披露的2019年Q3财报,2019年前三季度营收也只有29.29亿。

受此影响,当天瑞幸盘前暴跌83%,开盘后没几分钟,瑞幸股价就触及熔断,盘中5次触及熔断,当日收报6.4美元,较前一日下跌75.57%。4月3日,与瑞幸咖啡同属陆正耀回下的港股上市公司神州租车(0699.HK)和新三板挂牌公司神州优车(838006.OC)分别下跌54.42%、21.75%。

在2月1日浑水发出做空报告后,作为瑞幸的联席主承销商,中金和海通国际也发布研报声援瑞幸,而今,瑞幸自己承认造假,也令两家合作伙伴处于尴尬境地。

资本运作套路的诞生

在投资瑞幸咖啡之前,陆正耀先后创立了神州租车与神州优车,展现了过人的资本运作手腕。

2007年,陆正耀创立了神州租车,成立后就面临资金短缺及激烈的行业竞争,加上金融危机爆发,公司运营一度极为艰难,熬到2010年,神州租车获得了联想投资的12亿元投资,当时的联想投资(君联资本的前身)投资总监刘二海是陆正耀的老相识。联想注资后,持股超过51%,神州租车由此成为联想控股旗下第6个核心企业。2010年9月,联想宣布向神州租车注资12亿元,当月,神州租车全线价格下调30%—50%,当年12月1日又开始新一轮低价租车行动,旗下95%的车型租金价格再降一半。同时,神州租车开始大手笔扩充车队,2009年末,神州租车仅拥有692辆车,2010年,神州租车斥资6亿元一次性购买了6000辆车,到2011年末,其车队规模达到26000辆。

2012年初,因认购率不足,神州租车上市失败。彼时中概股行情不好是一个原因,但自从神州租车宣布上市计划以后,市场对该公司的质疑就没有停止,主要集中在其发展模式是否可持续、高负债率如何缓解、公司治理能力和盈利能力如何提高。

纳斯达克闯关失败后,黎辉所在的华平集团向其输血2亿美元,2014年9月,神州租车成功在香港上市,其后股价从IPO时的8.5港元一路上涨至2015年5月26日的最高价19.96港元。2015年5月28日,神州租车发布主要股东减持公告,自此,神州租车股价一蹶不振。从2015年6月开始,陆正耀和相关投资者抛售了神州租车42%的股票,套现16亿美元。而华平也在2015年6月1日,通过大宗交易的减持退出,收回4亿美元。

回顾神州租车从创立到上市的过程,陆正耀正是践行了他的创业心得:看准风口、成立公司、巨额融资、烧钱扩张、迅速谋求IPO。日后,这套逻辑被他不断复制。

“梅开二度”神州优车

2015年,网约车成为最大风口,2015年初,网约车行业还在进行补贴大战,2015年2月,滴滴、快的合并。

2015年1月,陆正耀借助神州租车的汽车租赁业务,采用自有车辆、雇佣司机的B2C模式布局网约车业务,推出神州优车。神州优车在2015年7月进行了A轮融资,融资额2.5亿美元,投资方为神州租车、君联资本、华平投资。神州优车成为陆正耀、刘二海、黎辉铁三角的第二个杰作。

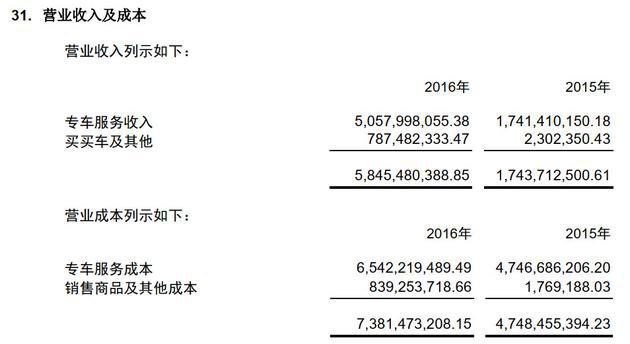

神州优车各业务情况

神州优车各业务情况

2015年7月至2016年5月,神州优车累计融资约106亿元,刷新了中国互联网A、B轮融资纪录,2016年7月,创立一年半的神州优车登陆新三板,上市首日股价大涨,市值突破400亿元,被称为“新三板股王”。 黎辉也在2016年4月至2017年6月任公司副董事长。

但神州专车股价的高光时刻也只停留在上市初的一个月里,在触及2016年8月1日19.91元的最高价后,便掉头向下,一去不返。

2017年3月14日,神州优车披露2016年年报,公司亏损35.8亿元,年报中称成本及费用增加的主要原因为:专车业务规模扩大,成本支出相应增长,神州买车业务尚处于经营初期,前期投入成本较高,公司16年实施了约10亿元的员工股权激励。

根据神州优车2016年年报,公司专车业务亏损,买买车与车闪贷业务整体也亏损。2017年,网约车行业迎来强监管,不得不清退大量不合规车辆和司机。租车业务受到网约车规模减少的影响,神州租车车队租赁收入大幅下降。神州租车2017年年报称,受神州优车的网约车平台(‘神州优车网约车’)租赁车队规模大幅缩小影响,车队租赁车队规模同比减少46%,车队租赁收入同比减少42%。

神州优车2017年继续亏损2.62亿,2017年10月,公司启动对神州租车股权的收购。截至2018年3月,公司共持有神州租车约29%股权,成为神州租车第一大股东,此举可以通过并表提振神州优车的业绩。

神州优车融资情况

神州优车融资情况

神州优车在挂牌时承诺:控股股东及实际控制人分三批解禁,每批解禁三分之一,解禁时间为挂牌之日、挂牌期满一年和两年,公司46名发起人所持有的公司股份自公司整体变更设立股份有限公司之日起限售一年。公司董事、监事、高级管理人员在任职期间每年转让的公司股份不得超过其所持有公司股份总数的百分之二十五。员工激励持股平台的限售期长达30个月。在挂牌前夕的融资中,估值已高达369亿元,至2016年底,公司市值仅有422.5亿,此后股价继续下行。

截至2019年4月6日,神州优车市值只有270亿,收盘价10.04元,较之挂牌当日收盘价已下跌45.5%,几近腰斩。在神州优车自身经营情况难以扭转,神州租车提振无望的情况下,神州系将目光转向了“瑞幸咖啡”。

计划中的套现离场

秉持看准风口、成立公司、巨额融资、烧钱扩张、迅速谋求IPO的思路,在2017年互联网经济的风口,陆正耀创立了瑞幸咖啡,随后,陆正耀的两位好友黎辉、刘二海相继注资。

上市前累计融资约37亿人民币。2017年底,瑞幸在全国仅有九家店铺,截止至2019年3月31日,全国共有2370家瑞幸店铺。到2019年末,瑞幸咖啡直营门店数达4507家,超越在中国市场耕耘20年的星巴克。

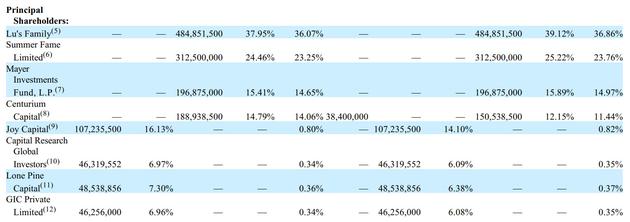

紧随IPO之后,便是减持套现的桥段,2020年1月中旬,瑞幸股价正处于上市后最高点,瑞幸咖啡在1月中旬完成了增发并发行可转债,此次募资规模超11亿美元。大钲资本此次套现2.3亿美元,此次减持后,大钲资本已收回当初对瑞幸资本的投资。

浑水1月底发布的匿名报告指出,陆正耀、钱治亚、陆正耀的姐姐Wong Sunying分别质押了各自30%、46.8%、100%的股份,合计兑现了49%的所持股份(已发行股票总数的24%),即6105万股ADS,按当时的市值计算约为25亿美元。高盛4月6日发布报告称,陆正耀旗下的家族基金Haode Investment因为股票质押贷款发生违约,金额高达5.18亿美元(差不、多37亿人民币),贷款人组成的银团已指示作为担保受托人的瑞士信贷新加坡分行,将对抵押品行使贷款人权利,即采取强高盛今日发布报告称,董事长陆正耀旗下的家族基金Haode Investment因为股票质押贷款发生违约,金额高达5.18亿美元(差不多37亿人民币),贷款人组成的银团已指示作为担保受托人的瑞士信贷新加坡分行,将对抵押品行使贷款人权利,即采取强制执行程序,涉及到76,350,094股瑞幸咖啡美国存托股(ADS)。

瑞幸增发股权变化表

瑞幸增发股权变化表

3月30日,瑞幸5月到期、行权价在15美元的看跌期权被大量买入,从3月27日(周五)的108份激增到3月30日的16774份。这是一份极度虚值的看跌期权,意味着一旦瑞幸不能在一个月之内跌破15美元,这些看跌期权的价值将归零。敢用这样的大手笔买极虚期权,想必是料定股价将会暴跌,买家极有可能是公司内部人士。

“大团圆结局”戛然而止

按照神州系的剧本,应该在股价高位套现离场,而今因为财务造假暴雷,让剧情走向最终跳脱了剧本的框架,等待他们的将不再是“大团圆结局”。

多位法律专业人士认为,瑞幸可能面临的后果,可以参照安然的案例。

安然公司曾经是世界上最大的能源、商品和服务公司之一,2001年10月16日,安然公布2001年第三季度财报,宣布公司亏损总计达到6.18亿美元,同时首次透露因首席财务官安德鲁·法斯托与合伙公司经营不当,公司股东资产缩水12亿美元。随后被美国证监会正式调查。2001年11月8日,安然被迫承认做了假账,自1997年以来,安然虚报盈利共计近6亿美元。

安然公司因财务造假被证监会罚款5亿美元,股票摘牌,公司破产;CEO判刑24年,罚款4500万美元;会计师事务所破产;与安然合作的花旗、摩根大通、美洲银行分别向投资者支付20亿、22亿及6900万美元的赔偿金。

<iframe width="300px" height="250px" frameborder="0"></iframe>

安然事件后,美国国会和政府加速通过了萨班斯-奥克斯利法案,法案规定:故意进行证券欺诈的犯罪最高可判处25年入狱。对犯有欺诈罪的个人和公司的罚金最高分别可达500万美元和2500万美元。

瑞幸公司董事会成员和高管可能将面临美国司法部启动的证券欺诈刑事调查和起诉,并可能面临牢狱之灾。如果不能达成刑事和解,董事会成员可能面临最高不超过25年的监禁,公司也可能面临巨额行政罚款。在浑水发布做空报告后,美国多家律所便已对瑞幸提起集体诉讼,此次瑞幸自爆造假,又引来新一波的集体诉讼,后续可能面临巨额民事赔偿。

瑞幸的承销商中金和海通国际在浑水发布做空报告时还发布研报维护瑞幸,此次也可能会受牵连,承担法律责任。

我国新《证券法》对境外违法行为也有规定,该条款也被认为是我国证券执法的“长臂管辖”,多位法律人士认为,对该条款不宜做过度解读,瑞幸事件仅涉及少数QDII投资者,可以直接在美国索赔。长臂管辖的适用通常都极为谨慎,证监会的表态也很谨慎,表示证监会将通过跨境监管合作方式,进行处理,强调瑞幸在开曼群岛注册,在美国发行。

租车,咖啡,陆正耀

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社