日前,科创板上市委2019年第41次审议会议结果公告,已同意罗克佳华科技集团股份有限公司(以下简称“罗克佳华”,股票代码688051.SH)发行上市,并将于2020年3月10日进行申购。

根据上交所官网显示,罗克佳华由光大证券保荐,预计融资金额达5.00亿元。此次公司公开发行股票数量预计不超过1933.40万股,发行完成后不低于公司总股本的25%。

不过,罗克佳华出现负债、应收账款和客户集中度“三高”的问题,同时,四位股东突击入股也饱受市场热议。对此,发现网第一时间就投资者关心的问题致函罗克佳华,遗憾的是,截至发稿,罗克佳华方面仍未作出回复。

客户集中度及应收账款双高

公开资料显示,罗克佳华成立于2007年,其所属行业为软件和信息技术服务业,是一家集物联网智能制造、数据采集、数据融合、智能分析为一体的物联网大数据服务企业,聚焦智慧环保领域,拓展智慧城市应用,公司的主营业务包括物联网解决方案和物联网大数据服务。

据悉,罗克佳华深耕物联网领域十余年,通过持续研发投入和技术创新,形成了自主知识产权的IoT平台、云链数据库、AI算法等技术优势。

根据招股书,2016-2019年一季度,罗克佳华的营业收入分别为3.06亿元、3.32亿元、3.89亿元和0.60亿元;归母净利润分别为0.29亿元、0.36亿元、0.64亿元和0.04亿元。2016-2018年的营收净利均呈稳步上升态势。

发现网注意到,客户集中度和应收账款过高为业绩作出的“贡献”颇高。

据招股书披露,2016-2019年一季度,罗克佳华的前五大客户销售金额分别为1.65亿元、1.82亿元、2.34亿元和0.37亿元,分别占当期营业收入比重的53.92%、54.68%、60.18%以及62.06%。客户集中度连年攀升,到2019年一季度已经超过六成。

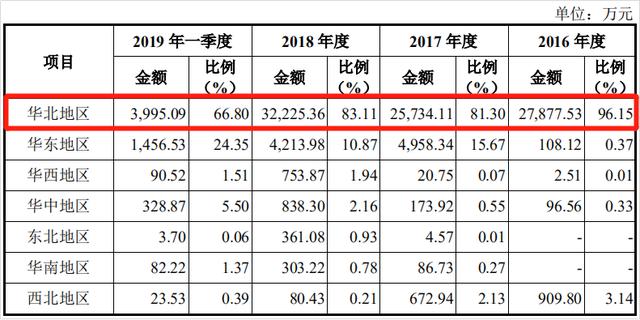

从销售区域来看,罗克佳华的国内主要销售区域为华北、华东等区域。

其中,华北地区在报告期内的销售金额占到绝对比重,分别达到96.15%、81.30%、83.11%和66.80%。虽然有逐步下降的趋势,但还是占据了超过六成的销售金额,呈现了较高的集中度。

主要销售区域(来源:招股书)

与此同时,罗克佳华的应收账款也是逐步走高。

2016-2019年一季度,罗克佳华的应收账款账面价值分别为1.54亿元、2.76亿元、2.91亿元和2.71亿元,占当期总资产比例的三成左右,分别为25.24%、39.09%、35.22%和31.03%。

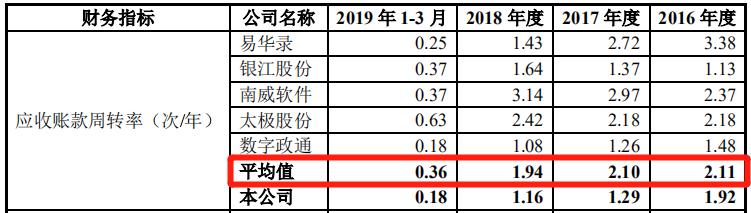

再来看应收账款的周转率。2016-2019年一季度,公司应收账款周转率分别为1.92次/年、1.29次/年、1.16次/年和0.18次/年。

而同行业可比公司的平均值分别为2.11次/年、2.10次/年、1.94次/年和0.36次/年。相较之下,罗克佳华的应收账款周转率远远低于同行业可比公司均值水平。

同行业可比公司应收账款周转率(来源:招股书)

对于高企的应收账款的影响,罗克佳华在招股书中表示,由于公司应收账款较大,占总资产的比重相对较高,如果未来国家产业政策以及客户资信情况发生极端变化,导致应收账款无法全额收回,将损害公司利益。

而对于公司应收账款周转率低于行业平均值,罗克佳华表示,这主要是因为公司销售客户以大型国有企业及政府部门为主,通常这些客户的验收、付款审批流程环节较多,导致公司从项目完工到对方验收,从对方验收到收到款项这两个阶段耗时均较长。此外,政府部门项目存在审计程序,如果项目中某个环节未完成则整个项目的审计不能进行,项目款项则不能支付。

披露申报稿前一个月,四股东突击入股

值得关注的是,罗克佳华还存在着高额负债。

根据招股书,报告期内,罗克佳华的资产负债率(合并)分别为83.65%、80.65%、75.71%和58.28%,长期维持在高位。

与同业水平相比,2016-2019年一季度,同行业可比公司的资产负债率分别为47.76%、51.89%、49.92%和46.90%。不难看出,罗克佳华的资产负债率远高于同行业平均水平。

同行业可比公司资产负债率(来源:招股书)

但2019年一季度罗克佳华的资产负债率(合并)之所以降低至58.28%,这和2019年3月新一轮的股权融资脱不了干系。

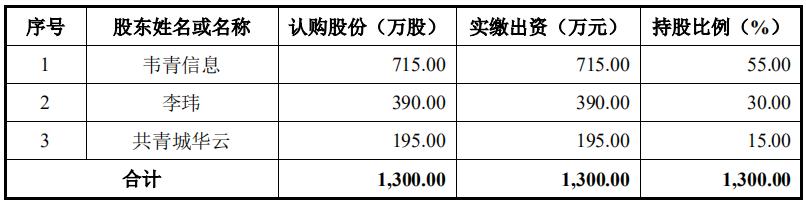

据悉,罗克佳华的前身为山西联华伟业投资有限责任公司,于2016年7月12日变更股份公司程序完成后,股本为1300万元,股权结构图如下所示。

变更股份公司程序完成后股权结构(来源:招股书)

此后,发现网了解到,罗克佳华共计进行了四轮增资。

2016年8月,苏湘以220万元认购新增注册资本29万元,吴伟以440万元认购新增注册资本58万元,张军以242万元认购新增注册资本32万元,孟立坤以198万元认购新增注册资本26万元,其余均计入资本公积。此次罗克佳华的注册资本增至1445万元,完成了第一轮增资。

2016年9月,共青城华云以1452万元认购新增注册资本93.8万元,韦青信息以1148万元认购新增注册资本74.16万元,其余均计入资本公积。此次增资后,罗克佳华注册资本增至1612.96万元,完成第二轮增资。

三月后,即2016年12月,罗克佳华以总股本1612.96万股为基数,以资本公积向全体股东每10股转增21股。转增完成后,罗克佳华的注册资本增至5000万元。

就在递交招股书前夕,罗克佳华于2019年3月进行了第四次紧急增资。

据悉,李劲、上海普纲分别以5000万元各认购新增注册资本250万元,李增亮、田三红分别以3000万元各认购新增注册资本150万元。截至发稿,股权结构如下表所示。

罗克佳华股权结构情况(来源:招股书)

有业内人士称,增资时间距离上交所披露科创板上市申报稿仅一个半月,李劲、上海普纲、李增亮、田三红四位新晋股东则存在突击入股的嫌疑。

根据招股书,罗克佳华此次以投前10亿的估值引入投资者。此次增资后,罗克佳华的注册资本从5000万元增至5800万元。这相当于,四位新引入的股东以1元的成本拿到了800万股原始股。

根据Choice数据显示,按照证监会行业分类,科创板软件和信息技术服务业的上市首日股价增幅为124.86%。

若以同行业科创板公司上市首日涨跌幅计算,800万股的利润空间在上市收入就将增加124.86%,上市首日即可盈利198.88万元。

对于此次增资原因所在,经保荐机构及律师核查,是为降低公司资产负债率和优化资本结构。该次增资后,罗克佳华2019年一季度的负债总额猛降1.18亿,由6.26亿元降至5.08亿元;相对应的资产负债率也由75.71%锐减至58.28%,降低了7.43%。

值得注意的是,新引进股东与实控人还存在着千丝万缕的关系。

据企查查,新增股东上海普纲的有限合伙人赵昂为李劲妹妹之子,上海普纲的有限合伙人普世实业由李劲丈夫井欣持股90%、赵昂持股10%。此外,罗克佳华的实际控制人李玮和王倩实则为夫妻关系。截至发稿,二人直接及间接合计持有罗克股份64.62%的股份。

(发现网记者 罗雪峰 汪佳蕊)

罗克佳华

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社