2020年新型冠状病毒肺炎的爆发,因隔离、交通管制等防控措施的影响,全国各个行业均遭受了不同程度的打击。然而作为医疗器械领域的供应链综合服务商,国科恒泰(北京)医疗科技股份有限公司(以下简称“国科恒泰”)却在此次危机中寻求机遇,向IPO发起第三次冲击。

深交所官网显示,7月28日国科恒泰在创业板发行上市文件获受理。本次拟公开发行新股不超过7060万股,且不低于公司发行后总股本的15%,共募集资金6.2亿元,其中5947.9万元用于第三方医疗器械物流建设项目,1.5亿元用于信息化系统升级建设项目,4亿元用于补充流动资金。

值得关注的是,据招股书,国科恒泰子公司亏损严重、存货占资产比重较高和资产负债率远超同行等问题仍然存在。针对以上问题,发现网向国科恒泰公开邮箱发送采访函,截至发稿,国科恒泰已就部分问题做出回复。

38家子公司亏损

据招股书披露,截至目前国科恒泰旗下有22家一级全资子公司、64家一级控股子公司和3家二级控股子公司等共计89家子公司。

值得注意的是,通过对比这89家子公司在2019年的经营状况发现,有38家子公司2019年的净利润亏损,仅有30家子公司盈利,且有21家子公司尚未开始运营。

据统计,这30家盈利子公司的净利润共计7769.53万元,38家亏损子公司的净利润亏损为3597.29万元,国科恒泰全部子公司2019年净利润总和仅为4172.24万元。

来源:招股书 制表:发现网

对于如何看待多家子公司净利润亏损以及如何扭亏为盈,国科恒泰在给发现网的回复函中并未作出合理解释。但其在招股书中坦言,公司在子公司的管理制度和组织结构等方面还存在一定的问题,若公司不能及时对组织结构、管理制度等进行调整,将会给公司未来的经营和发展带来一定的影响。

存货占资产比重较高

除旗下子公司仅三分之一盈利外,国科恒泰存货占资产比重较高也需要引起关注。

据招股书,2017-2019年,国科恒泰存货净额分别为15.64亿元、20.75亿元和25.58亿元,占总资产的比重分别为71.70%、64.50%和52.49%,存货余额持续增加且占资产的比重较大。

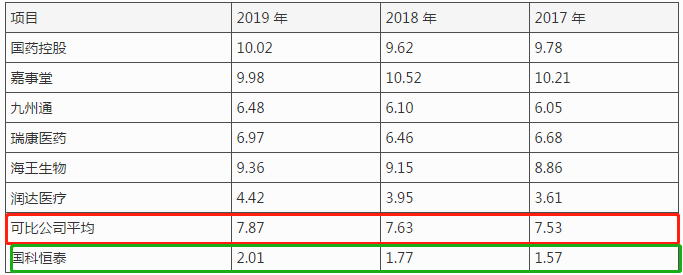

此外,2017-2019年国科恒泰的存货周转率分别为1.57次、1.77次和2.01次,而同行业存货周转率均值分别为7.53次、7.63次和7.87次。国科恒泰的存货周转率也远低于同行业均值水平。

来源:招股书

对此,国科恒泰在回复函中解释称,国科恒泰需要合理储备一定周期的库存以快速响应经销商和医院的采购需求,因此公司的存货金额较大。

同样,国科恒泰在招股书中坦言,存货占资产比重较高确实会带来一些管理风险,很可能造成减值风险以及流动性资金短缺等问题。这一点也为国科恒泰的IPO之路埋下隐患。

资产负债率高于同行业均值

除存货占资产比重较大外,资产负债率过高也是国科恒泰急需募集资金“补血”的原因之一。

据招股书披露,2107-2019年国科恒泰的流动比率分别为1.17、1.16和1.26,同期同行业平均流动比率分别为1.32、1.29和1.26,流动比率相差不大。

而同期国科恒泰的速动比率分别为0.32、0.40和0.58,同期同行业平均速动比率分别为1.05、1.05和1.03,国科恒泰的速动比率相对较低。对此,国科恒泰解释称,由于存货余额占流动资产的比重较高,导致了公司的速动比率较低。

较高的资产负债率也使得国科恒泰充满了资金压力。2017-2019年,国科恒泰的资产负债率(合并口径)分别为84.05%、84.87%和76.94%,而同期行业平均资产负债率分别为67.00%、69.12%和68.86%,国科恒泰的资产负债率较高且高于同行业平均水平。

来源:招股书

对此,国科恒泰在回复函中解释称,公司资产负债率较高主要受以下两方面因素影响,一方面公司所处行业具有资金密集型的特点;另一方面,公司目前主要通过银行借款等间接融资手段来应对资金需求,因此公司的资产负债率高于同行业可比公司。

但国科恒泰也在招股书中解释到,公司存在一定的偿债风险,若未来银行贷款政策全面收紧或银行利率大幅提升,或者公司不能获得长期资金来源和其他融资保障措施,从而使得公司经营资金出现短缺,则可能影响公司的稳定运营。

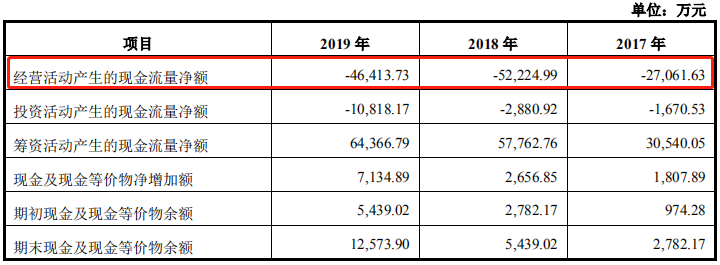

除了资产负债率较高外,国科恒泰的现金流也不容乐观。2017-2019年,国科恒泰的经营性活动产生的现金流量净额分别为-2.71亿元、-5.22亿元和-4.64亿元。连续三年经营性活动产生的现金流处在净流出的状态,也是国科恒泰募集4亿元用于补充流动资金的重要原因之一。

来源:招股书

有市场人士分析认为,子公司亏损严重、存货占资产比重较大和资产负债率过高等因素导致国科恒泰资金出现短缺,故而急需募集资金进行“补血”。

同时,专业人士也表示,虽然国科恒泰近三年营业收入呈现上涨态势,但由于其子公司亏损严重、资金压力较大等问题的存在,国科恒泰的IPO之路仍有很多未知数。

(发现网记者 罗雪峰 实习记者 王苗苗)

国科恒泰

IPO

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社