豪横的妖股“豫金刚石”终于迎来监管重锤!

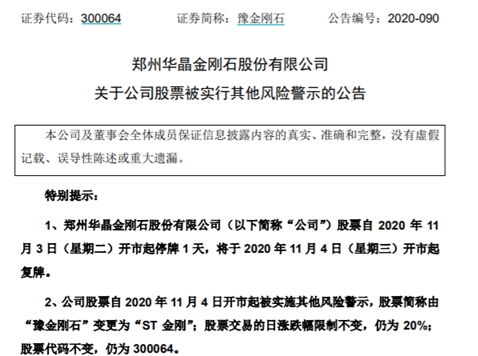

11月2日晚间,豫金刚石发布被实行其他风险警示的公告。公告指出,因违规向控股股东或者其关联人提供资金和违反规定程序对外提供担保,股票自2020年11月3日起停牌一日,11月4日开市起被实施其他风险警示。

另外,随着三季报收官,创业板个股即将迎来注册制下首次年度大考。

按照最新的财务类强制退市标准,时报君统计发现,已有17股面临着不同程度的被实施退市风险警示(*ST)的“危机”。

需要注意的是,完善退市制度是创业板注册制改革的重要内容之一,退市触发时间统一缩短为两年,尤其是净利润退市指标由四年缩短至“收入+净利润”退市指标的两年。

在此背景下,上述相关个股如未能及时扭转“颓势”,被实施退市风险警示,那么留给它们保壳的时间将仅剩一年。

监管重锤落下,豫金刚石被实行其他风险警示

11月2日晚间,之前豪横的“豫金刚石”发布被实行其他风险警示的公告。

据公告,因存在向控股股东或者其关联人提供资金和违反规定程序对外提供担保的情形,公司自2020年11月4日开市起被实施其他风险警示(ST),股票简称由“豫金刚石”变更为“ST金刚”;股票交易的日涨跌幅限制不变,仍为20%;股票代码不变,仍为300064。

自2020年11月3日(星期二)开市起,公司股票停牌1天,将于2020年11月4日(星期三)开市起复牌。

资料显示,豫金刚石近日发布了2020年三季度财报。豫金刚石前三季度实现营收3.06亿元,同比降58.05%:净亏损4.81亿元,同比降805.34%。豫金刚石表示,前三季度营收下降主要受流动性及市场环境影响,主要产品销售下降所致。

此前,公司2020年三季度报告曾遭到两名董事的质疑,原因是无法对公司是否存在非法经营性占用资金情况发表意见,因此无法确认季报的真实准确完整。

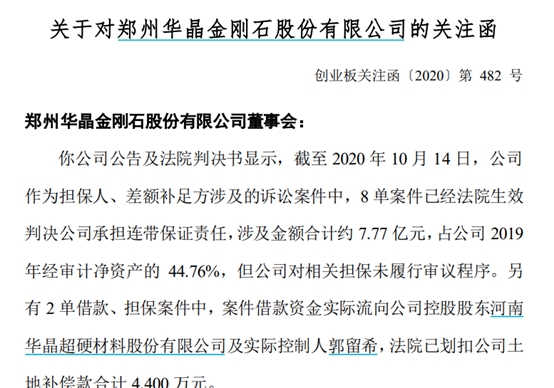

据统计,2020年以来,豫金刚石共收到8份关注函和2份定期报告问询函。函询问题涉及诉讼案件、股权变动、公司经营等。

而公司多次任性拒绝回复深交所问询函,更是引起市场高度关注。10月27日,忍无可忍的深交所向豫金刚石下发关注函,深交所指出,先后于9月1日、14日向公司发出函件要求公司说明相关问题,公司均未回复。如在11月27日前公司仍未回复问询或相关情形仍未消除的,深交所将对公司股票实施其他风险警示及相关停复牌处理。

作为近期超级大“妖股”,豫金刚石自8月21日便开启连续飙涨,截至10月21日,公司股价盘中触及阶段最高点8.67元,累计涨幅高达约2.75倍。期间还因连续涨停被实施“特停”。

从股东户数来看,伴随股价飙升,公司的股东户数也在快速增加。截至10月20日,公司最新股东户数为61812户,较8月20日增加了1.48倍。

警惕!17只创业板个股面临被*ST风险

三季报正式收官。

截至2020年10月30日,创业板871家上市公司中,除暴风退外均已披露2020年前三季度业绩。

870家创业板公司前三季度平均实现营业收入15.18亿元,同比增长5.62%;实现归属于母公司股东的净利润1.53亿元,同比增长21.48%。整体来看,前三季度创业板公司整体业绩亮眼,第三季度持续强劲增长。

整体业绩靓丽的同时,时报君也发现,按照最新的财务类强制退市标准,已有17股面临着不同程度的被实施退市风险警示(*ST)的“危机”。

按照规定,创业板新上市规则规定的财务类退市风险警示情形以2020年度为第一个会计年度起算。

按照最新的“财务类强制退市”,4类情形将触及被实施退市风险警示的标准:

1、全年净利润为负且营收低于1亿元;

2、全年净资产为负;

3、年报被出具无法表示意见或者否定意见审计报告;

4、其他深交所认定情形。

三季报数据显示,17家创业板公司财务数据仍在标准之下,存在触及退市风险警示标准的可能。其中吉艾科技、ST天龙、邦讯技术等15家公司可能触及“标准一”——净利润为负且营收低于1亿元;天翔环境和佳沃股份则可能触及“标准二”——净资产为负。

具体来看,前述15家可能触及标准一的公司中,保力新、西域旅游、邦讯技术、ST天龙、吉艾科技等5家公司截至三季度末,营收低于4000万元,净利润亏损超过2600万元,距脱离被*ST风险难度相对较大。

吉艾科技前三季度营收为-0.1亿元,公司指出,系部分收购处置类资产公允价值降低,按公司会计核算原则在营业收入列报导致,同时报告期内受新冠疫情影响,资产处置进度放缓,重整服务类项目在项目现金流明显好转之前不确认摊余收益。

2家触及标准二的公司中,天翔环境截至三季度末净资产为-17.42亿元,佳沃股份为-2.21亿元。

复习,创业板退市机制有这些重大变化

完善退市制度是创业板改革的重要内容之一,包括简化退市流程、优化退市标准、完善退市风险警示制度,“剑指”退市流程较长、退市指标较单一等不足,实现精准从快出清,严把退市“出口关”。

本次改革后,公司因任一财务类指标被实施退市风险警示的,下一年度再触及任一类型财务类指标,将终止上市。

财务类退市方面,本次改革将审计意见纳入,并与净资产、“收入+净利润”指标交叉适用,旨在避免上市公司通过操纵财务指标或审计意见规避退市。

另一方面,退市触发时间统一缩短为两年,尤其是净利润退市指标由四年缩短至“收入+净利润”退市指标的两年,更有效地打击“亏损两年、盈利一年”操纵行为,根治业绩恶化公司的“长期不退”顽疾。

值得注意的是,改革后的创业板退市制度将精准打击空壳公司,卖房卖地等将不再管用。

以标准一为例,本次改革中,将净利润连续亏损指标调整为“扣除非经常性损益前后孰低的净利润为负+营业收入低于1亿元”的复合指标。一方面,以“扣除非经常性损益前后孰低的净利润为负”作为标准,上市公司无法再通过突击交易、政府补助、资产处置等方式规避亏损进行保壳,精准打击主业无法盈利、实际已经丧失持续经营能力的空壳公司,实现“劣者必汰”,堵上“死不退市”的漏洞。

另一方面,组合考虑“营业收入低于1亿元”标准,并对来源于与主营业务无关的贸易业务或者不具备商业实质的关联交易实现的收入进行认定扣除,增加对处于周期性行业、阶段性亏损但具有一定收入规模企业的包容性,提升财务类退市的出清精度。

在退市流程上,改革后的创业板将取消暂停上市、恢复上市环节,大大缩减退市流程。

豪横妖股

ST

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社