三一重工股份有限公司(以下简称“三一重工”(600031.SH))实际控制人梁稳根或将再次扩大资本版图。3月29日,旗下公司三一重能股份有限公司(以下简称“三一重能”)更新了招股书,申报在上交所科创板上市。

公开资料显示,三一重能成立于2008年。主营业务为风电机组的研发、制造与销售,风电场设计、建设、运营管理以及光伏电站运营管理业务。此次上市拟发行32950.00万股,占发行后总股本的25%。

三一重能此次拟募集资金30.32亿元,主要用于新产品与新技术开发项目、新建大兆瓦风机整机生产线项目、生产线生计改造项目、风机后市场工艺技术研发项目、三一张家口风电产业园建设项目以及补充流动资金。

然而,业内人士指出,三一重能目前或仍存在资产负债率水平较高、关联交易金额攀升等问题。对此,发现网记者向三一重能发送采访函请求释疑,但截至发稿前,三一重能未能给出合理解释。

扣非净利润连续三年亏损

据同花顺iFinD数据显示,2017-2020年9月,三一重能扣除非经常性损益后归属于母公司所有者的净利润为-2.02亿元、-2.25亿元、-6077.39万元和6.10亿元。2017-2019年,三一重能呈持续亏损状态。

来源:同花顺iFinD

对于亏损原因,三一重能在招股书中表示,外部因素方面,风机产品业务受风电行业政策影响较大,政策周期对于公司经营业绩波动具有显著影响。内部因素方面,公司产品质保支出对于报告期内经营业绩也有较大影响。

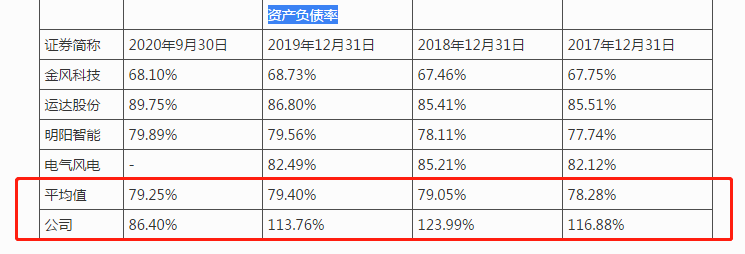

业内人士还指出,三一重能的资产负债率也明显偏高。招股书显示,2017-2020年9月,公司资产负债率(合并)分别为116.88%、123.99%、113.76%和86.40%,在2017-2019年连续三年资产负债率大于100%。而同期同行业公司资产负债率均值分别为78.28%、79.05%、79.40%和79.25%,三一重能资产负债率远超同行业上市公司平均值。

来源:招股书

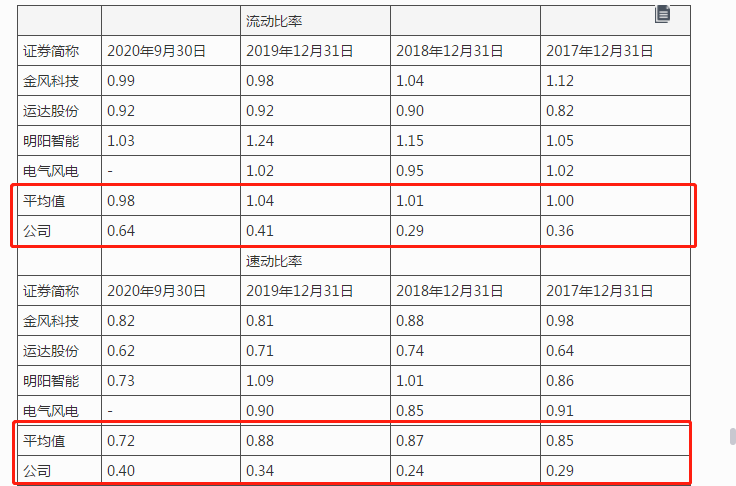

再来看公司的短期偿债能力,2017-2020年9月,三一重能的流动比率分别为0.36、0.29、0.41和0.64,而同行业上市公司流动比率分别为1.00、1.01、1.04和0.98;同期三一重能速动比率分别为0.29、0.24、0.34和0.40,同行业上市公司速动比率分别为0.85、0.87、0.88和0.72,其流动比率和速动比率均低于同行业上市公司。由此可见三一重能的短期偿债能力与同行相比也是稍显逊色。

来源:招股书

值得注意的是,三一重能的资产负债率在2020年9月有了较大幅度的下滑,主要原因是2020年8月5日,公司全体股东与三一重能签署《债转股协议》,约定全体股东将对三一重能截至2020年7月31日的债权18亿元,按照约定的增资价格转为对三一重能的出资额,债转股完成后,公司的资产负债率得到改善。

所谓的债转股,是指把原来银行与企业间的债权、债务关系,转变为金融资产管理公司与企业间的股权、产权关系。债转股之后,企业债务负担减轻,利息成本支出减少,资产负债状况改善,有可能扭转亏损。

业内人士表示,三一重能利用债转股的方式来降低了资产负债率,意味着公司自身的偿债能力可能并不达标,只能用债转股的方式来缓解。然而债转股并非长久之计,如果今后三一重能亏损的状况持续下去,那么久不是简单的债转股能够解决的了。

关联交易醒目多次违规被行政处罚

众所周知,关联交易过高是企业闯关IPO的不利因素之一,然而三一重能却总在“刀尖上跳舞”。

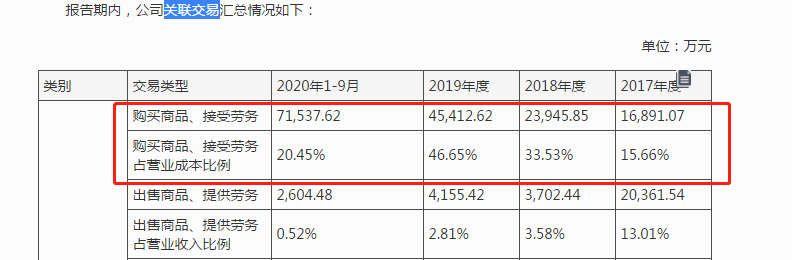

根据招股书显示,三一重能与关联方发生的经常性关联交易包括采购商品、接受劳务、出售商品、提供劳务、向关键管理人员提供报酬、关联租赁、向关联方购买理财产品、关联担保、通过关联方开具银行承兑汇票等。其中占比最高的属采购商品、接受劳务。

2017-2020年9月,三一重能与关联方购买商品、接受劳务金额分别为1.69亿元、2.39亿元、4.54亿元和7.15亿元,占营业成本的比例分别为15.66%、33.53%、46.65%和20.45%,公司向关联方的采购比例相对较高。

来源:招股书

招股书解释到,公司报告期内关联采购金额较大,主要为自三一重能联营企业德力佳传动科技采购的齿轮箱(增速机)、自索特传动设备有限公司采购轴承、自浙江三一铸造有限公司和三一装备有限公司采购轴承座、自湖南中泰设备工程有限公司采购吊装服务所致。

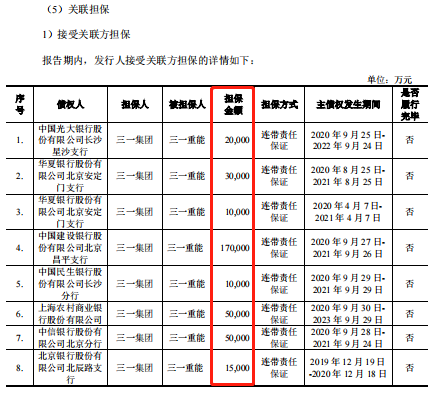

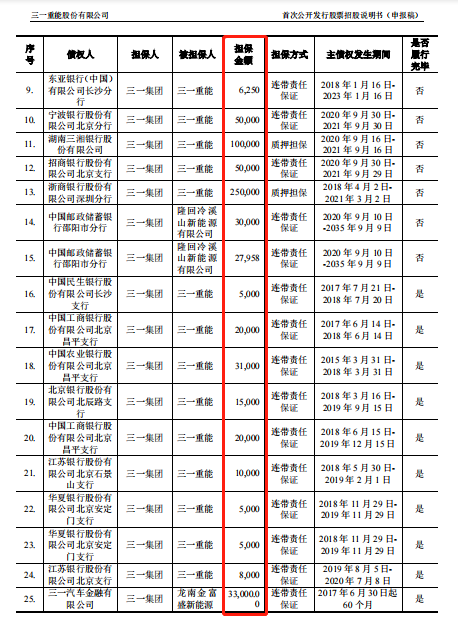

值得注意的是,三一重能的关联方三一集团有限公司(以下简称“三一集团”)在报告期内给三一重能及其子公司进行了担保,累计金额高达102.12亿元。

来源:招股书

业内人士表示,高达百亿元的关联担保,显示出三一重能自身的资金周转或许出现问题,需借助三一集团为自身担保来获得资金。关联方频繁“输血”背后也会使自身出现对外提供信用的力度丧失,担保金额越大,或有负债就越大,带来的风险就越高。

同样让人关注的还有三一重能及其子公司多次的违规行为被行政处罚。自2018年以来,三一重能及其子公司存在10个项目因用地违法行为受到行政处罚,合计处罚金额为56.62万元;因税收违法违规行为受到的罚款2000元以上的行政处罚3例,合计处罚金额为6000元;因环保问题受到的行政处罚2例,合计处罚金额为73.05万元;其他行政处罚1例,合计处罚金额为3.75万元。

尽管在招股书中解释到,三一重能子公司的上述行为不属于重大违法违规行为,不构成本次发行上市的实质性法律障碍,但这些行政处罚部分说明了当时公司在某些内控制度上或存在缺陷。

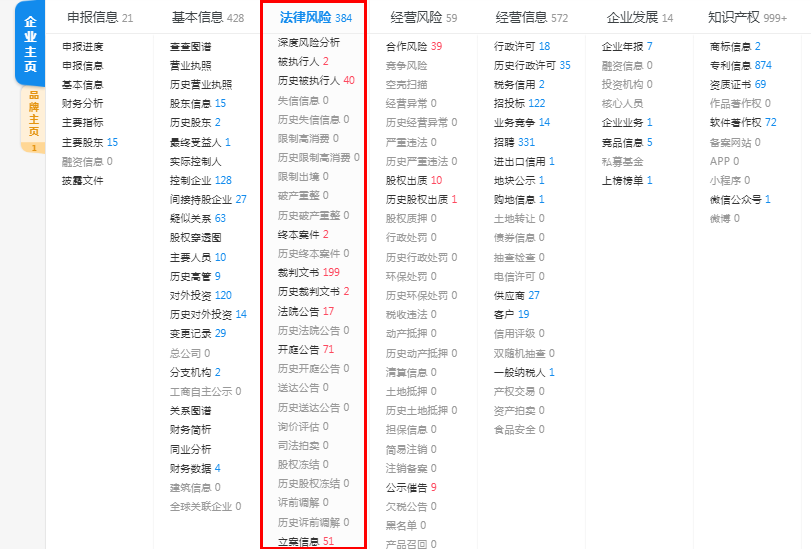

除去子公司行政处罚数量繁多之外。三一重能自身的法律风险也不容小觑。通过企查查查询发现,三一重能法律风险多达384项,其中,裁判文书199件,涉案金额高达1.06亿元。

来源:企查查

值得注意的是,在招股书中提到,三一重能曾发生偶发性的产品特殊质保事项,对公司的经营产生了一定的不利影响。三一重能在2017-2020年9月以3.99%、3.77%、3.68%和3.68%的计提比例对风机销售收入计提质量保证金。对于这项产品特殊质保事项的具体情况三一重能并未在招股书有详细披露。

目前,备受关注的三一重能仍旧在排队等待上会,面对诸多问题的三一重能能否闯关IPO成功,发现网将持续关注。

(发现网记者:罗雪峰实习记者:白静)

三一重能

IPO

风险

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。