2022年12月15日,中国证监会核准信达证券股份有限公司(以下简称:信达证券,601059.SH)公开发行不超过3.24亿股新股,较其在2022年12月1日更新招股书中发行规模缩减超六成。2022年12月23日,信达证券发布首次公开发行股票初步询价结果及推迟发行公告,因发行市盈率高于行业平均静态市盈率,遂将申购日期推迟至2023年1月16日。

招股书显示,信达证券此次预计募集资金总额26.75亿元,扣除发行费用后,将全部用于补充资本金,增加营运资金,发展主营业务。

通过查询招股书发现,信达证券控股股东持股集中,同时公司使用的“信达”品牌存在相关风险。受国内证券公司业务同质化较为严重,对传统业务依赖性较强,因此信达证券仍以证券经纪业务为主,公司股权融资业务较为薄弱,投资银行业务收入波动;股权质押式回购业务和债券投资业务存违约风险。

针对上述情况,发现网向信达证券发送采访函请求释疑,但截至发稿前,信达证券并未给出合理解释。

控股股东持股集中,“信达”品牌使用存风险

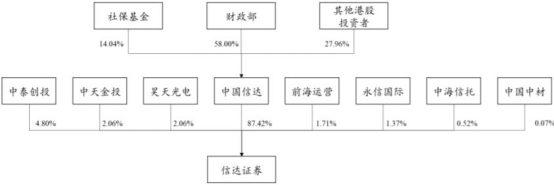

公开资料显示,信达证券成立于2006年10月12日,系中国信达资产管理有限公司(以下简称:中国信达)、中海信托有限责任公司(以下简称:中海信托)、中国中材集团公司(以下简称:中国中材)共同发起设立的股份有限公司,注册资本15.11亿元。设立之初,中国信达持股数量15亿股,占总股本的99.27%。

2011年3月,在原股东基础上,信达证券第一次增资,将注册资本增至25.69亿元;2020年3月,信达证券引入中泰创投、中天金投、昊天光电、前海运营、永信国际5家新股东,新增股东合计认购金额13.34亿元,增资完成后公司总股本增加至29.19亿元。

也因此,截至招股书签署日,中国信达持有信达证券25.51亿股股份,持股比例占发行前总股本87.42%,为公司的控股股东;财政部持有中国信达58.00%的股权,为中国信达控股股东,也是信达证券实际控制人。

(图源:招股书)

2020年8月5日,中国信达公告称分拆信达证券独立上市,2021年4月30日,信达证券IPO申请获证监会反馈,而上述IPO申报前突击入股也遭到证监会的询问。由于控股股东持股较为集中,信达证券也在招股书中表示,虽然公司已建立完善的法人治理结构,但发行后仍有可能发生实际控制人、控股股东通过行使表决权等对公司生产经营或重大决策施加不利影响,进而损害公司其他股东利益的情况。

此外,或是受控股股东影响,自成立以来,信达证券一直使用“信达”品牌,很大程度上帮助其提升品牌知名度和开展业务。与此同时,“信达”品牌名称也是中国信达及关联公司使用。

截至2022年6月30日,信达证券拥有12个注册商标;除此之外,信达证券与中国信达签订了《商标使用许可合同》,中国信达将13项商标许可信达证券在相关商品服务项目范围内暂时无偿使用,许可使用的期限至2024年12月31日。商标许可期限届满后,如信达证券仍为中国信达的控股子公司,可继续与信达证券签署《商标使用许可合同》。

截至2022年6月30日,信达证券的无形资产为1.11亿元,其中软件及其他的账面价值为0.87亿元。信达证券表示,如若中国信达及其关联公司作为任何有损“信达”品牌名称的行为,或存在任何有关的负面信息,公司的声誉、业务及发展情景可能受损,从而对公司的经营业绩及财务状况造成不利影响。

投行业务收入波动,债券投资业务等存违约风险

招股书显示,信达证券的经营范围包括证券经纪、证券投资咨询、证券承销与保荐、证券自营等业务。据证券业协会统计数据,截至2022年6月30日,我国共有140家证券公司。

受国内证券公司业务同质化较为严重,对传统业务依赖性较强,业务品种和目标客户群比较类似,行业整体竞争日趋激烈。因此,证券经纪业务也是信达证券营业收入的重要来源,对公司整体业绩具有重要影响。报告期内,信达证券的证券经纪业务收入分别为13.37亿元、16.39亿元、16.84亿元和7.55亿元,占比分别为60.13%、51.84%、44.29%和42.27%;其中公司经纪业务在辽宁辖区市场份额排名行业第一,收入贡献占比稳定在41%左右。

其次,报告期内信达证券的投资银行业务收入分别为2.3亿元、5.42亿元、4.4亿元和0.49亿元,占比分别为10.36%、17.14%、11.57%和2.72%,2022年上半年占比跌至两成,较为波动。

(图源:招股书)

招股书显示,信达证券的投资银行业务主要包括股权融资、债券融资以及财务顾问业务等。2017年-2019年,信达证券IPO股票主承销项目颗粒无收,2020年和2021年分别完成2单和1单承销项目。

债券融资方面,报告期内完成各类债券主承销项目分别为37只、42只、51只和14只,主承销金额分别为884.22亿元、1399.14亿元、1363.88亿元和140.89亿元。

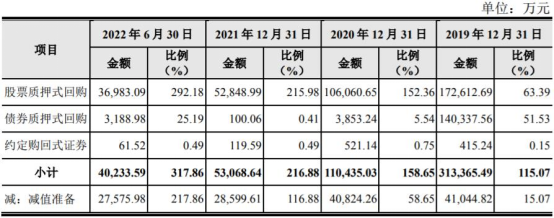

需要提及的是,信达证券股票质押式回购业务和债券投资业务存违约风险。报告期内,公司买入返售金融资产下股票质押式回购余额分别为17.26亿元、10.61亿元、5.28亿元和3.7亿元,计提的减值准备分别为4.1亿元、4.08亿元、2.86亿元和2.76亿元。

(图源:招股书)

与此同时,截至2022年6月30日,信达证券自营业务持有“12圣达债”于2015年12月发生违约,期末账面价值为930.45万元;“20深钜D1”债券于2021年9月30日到期无法按期偿还,展期至2022年12月10日,期末账面价值4774.61万元;定向资管产品所投债券存在多只债券发生违约,合计违约债券金额约为1.73亿元。

对此,信达证券也在招股书中表示,公司积极落实监管规定,收紧股票质押回购业务额度,严把股票质押回购项目准入关,从源头上减少股票质押业务风险。自营业务面临债券发行人主体违约导致无法兑付或信用评级下降导致债券价格下跌等风险。资产管理业务面临所投资债券违约或价格下跌导致资管产品净值下跌或资管产品产生亏损的风险,可能对公司的品牌及声誉造成负面影响,甚至引发投资者诉讼。

(记者罗雪峰 财经研究员刘利香)

信达证券

“信达”品牌

股权融资

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。