一边是营收增长13.03%的表现,另一边是亏损扩大43.65%的残酷现实。8月26日,熙菱信息(300588.SZ)发布的2025年半年报,再次将这家上市公司的经营困局暴露无遗。

更引人注目的是,就在这份财报发布前后,公司实际控制人岳亚梅被国家监察委员会门立案调查并采取留置措施,而公司控制权也在不到一个月前刚刚完成变更。这一系列事件,让熙菱信息表面的增长数据蒙上了一层更深的阴影。

针对经营业绩,实控人管理风险,股权转让等问题,发现网向熙菱信息发送调研求证函,截至发稿前,熙菱信息未就相关问题给予合理解释。

营收增长背后已连续五年亏损

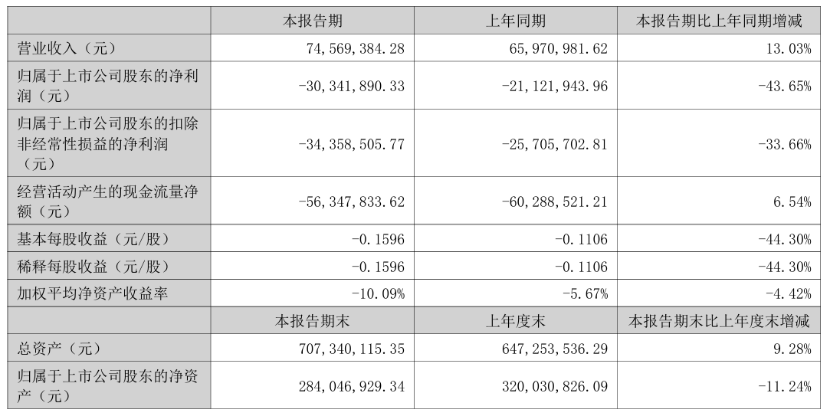

2025年上半年,熙菱信息实现营业收入7456.94万元,同比增长13.03%。这似乎传递出业务扩张的积极信号,但表面的增长难掩核心盈利能力的持续恶化。

(主要财务数据:熙菱信息2025年半年度报告)

翻开利润表,公司上半年净利润为-3034.19万元,亏损同比扩大43.65%;分季度看,情况更为严峻:第二季度营收同比下滑16.37%,净利润亏损1532.36万元,同比暴跌148.17%。毛利率虽维持在40%以上,但净利率却深陷-44.58%的泥潭。这意味着公司每获得1元收入,反而要承受0.44元的亏损。这种“营收增长,亏损加剧”的模式,揭示出其业务扩张的脆弱性与不可持续性。

更严峻的是现金流状况。上半年经营活动现金流净额为-5634.78万元,尽管同比略有改善,但结合2024年经营活动现金流暴跌178.39%的背景,公司资金链紧张的局面并未根本扭转。当一家企业的经营现金流入长期无法覆盖支出,其生存根基便已动摇。

将时间轴拉长,熙菱信息的财务困境呈现出令人触目惊心的持续性:2019年:盈利昙花一现后急转直下。据年报数据,2020-2024年:实现归母净利润分别为-1.36亿元、-8545.86万元、-6087.34万元、-4015.40万元和-6055.25万元,连续五年亏损总额近3.8亿元。2025年上半年亏损同比扩大43.65%。

尤其值得关注的是扣除非经常性损益的净利润数据——这项反映主营业务真实盈利能力的指标,在过去六年里从未转正。数据显示,2019-2024年,该公司归母扣非净利润分别为-2856.26万元、-1.36亿元、-9209.56万元、-8299.28万元、-4867.86万元和-7305.67万元。即使2024年营收小幅回升至1.63亿元,扣非净亏损反而扩大至7305.67万元,这揭示出公司核心业务模式存在系统性缺陷。

327%应收账款的致命隐患 费用管理陷双重困局

在所有财务风险中,最令人震惊的是公司应收账款状况。2025年上半年,应收账款高达2.45亿元,占当期营收比重达到惊人的327.97%。即使对比2024年末,应收账款占营收比也高达118.6%,且账面上计提了2.22亿元的坏账准备。

这是一组足以让人都会警觉的数字。应收账款规模是当期营收的3.27倍,意味着公司需要近三个完整经营周期才能收回欠款。在安防行业平均应收账款周转天数约180天的背景下,熙菱信息的资金效率已远低于行业基准。

更为关键的是,高达2.22亿元的坏账准备计提,相当于公司当前市值的6%,这不仅吞噬了潜在利润,更暗示着大量资产可能构成坏账。公司解释称,其客户主要是政府部门、事业单位和大型企业,受制于预算安排和冗长付款流程,回款周期较长。然而,当应收账款规模数倍于当期营收,且伴随着经济环境压力时,坏账风险急剧升高。半年报也坦承:“存在应收账款规模进一步增加、回款周期进一步延长的风险。”

应收账款风险高悬的同时,熙菱信息的费用结构呈现矛盾特征。一方面,销售费用激增。今年上半年为3134万元,同比增长32.82%,远超营收增速。另一方面,研发投入萎缩。2025年上半年821万元,同比下降15.79%,2022-2024年研发投入从1690万元降至1537万元,连续三年递减,研发费率跌破10%。这种“重销售轻研发”的资源配置,在科技型企业中尤为反常。在AI安防技术快速迭代的当下,研发投入的持续缩减无异于自废武功。

与此形成鲜明对比的是,销售费用率从去年同期的38%飙升至42%,表明公司获客成本急剧攀升。当企业需要投入越来越多资源才能维持营收增长,其商业模式的可持续性已然亮起红灯。

管理层动荡 实控人突遭调查与仓促易主

就在半年报披露的前几日,2025年8月19日,一则公告引发市场震动:公司实际控制人之一、董事兼总经理岳亚梅被阿拉山口市监察委员会立案调查并采取留置措施。消息曝光后,公司股价单日暴跌14%,市值蒸发近6亿元。

这次调查的时间点耐人寻味——恰发生在公司控制权变更的关键时刻:7月26日公告显示,岳亚梅与其丈夫何开文(同为实控人)将所持大部分股份转让。何开文将19%股份转让给上海盛讯栋岳,二人另向上海金中易转让6.06%股份,交易总价约7.21亿元,转让价格为15.02元/股。8月19日,岳亚梅被监察部门采取留置措施。

更值得玩味的是估值差异。控制权转让定价15.02元/股,而公告前30个交易日平均股价为21.4元,折价幅度高达30%。新股东上海盛讯栋岳以7亿代价接盘的,是一家连续亏损七年、应收账款堆积如山、核心高管涉案的企业。这笔交易的商业逻辑是否成立?低价接盘背后是否存在未披露的安排?这些疑问尚未得到解答。

对于刚刚入主的新股东而言,摆在面前的是三大挑战。一个是如何扭转持续七年亏损的局面?在销售费用居高不下、研发投入持续萎缩的背景下,盈利模式重构面临严峻挑战。第二个是,2.45亿应收账款如何盘活?在地方政府财政承压的背景下,回款周期可能进一步延长,坏账风险持续积聚。最后一个就是,实控人被查引发的监管连锁反应尚未明朗,如何重建监管机构和投资者信心?

净利亏损且营收持续萎缩或面临*ST

2024年出台的退市新规,为熙菱信息的未来增添更多变数。根据规定:连续两年净利润为负且营收低于1亿元将触发*ST,连续三年亏损且营收持续萎缩将面临退市风险。

熙菱信息2024年营收1.63亿元勉强跨过红线,但2025年上半年营收仅7457万元,结合二季度营收下滑的趋势,全年营收达标面临挑战。加之持续扩大的亏损,公司已站在退市风险的警戒线上。

资本易主能否换来重生?熙菱信息的困局是多重因素叠加的结果:战略上错失技术转型窗口,经营上陷入应收账款陷阱,治理上遭遇突发危机。新股东上海盛讯栋岳虽以低价获得控制权,但接手的却是一个真正的“烫手山芋”。

摆在该公司面前的或许只有两条路:要么实施大刀阔斧的改革——重组业务线、清理应收账款、重建研发体系;要么沦为资本运作的壳资源。前者需要巨额资金投入和产业整合能力,后者则面临不断收紧的退市监管。当资本易主遇上监管风暴,当连续六年亏损碰上退市新规,这场生死转型的倒计时已然开启。熙菱信息能否走出“输血式增长”的怪圈,仍需时间给出答案。

(记者 罗雪峰 财经研究员 周子章)

熙菱信息

上市公司

半年报

业绩

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。