1、传统需求直面多种冲击

2020年,在新冠疫情背景下,投影产业最核心的变化是什么呢?答案可以用一个词来概括,即“加速”——疫情加速了投影产业所有方面和方向的变革,让2020年成为投影产业历史上最具里程碑意义的一年。

围绕行业的“加速”转型和结构调整,投影市场在2020年表现出“跌宕起伏”的大开大合之势头,成就了一大批“具有重大长期价值”的变化焦点,突出反映在产品技术线、市场需求线、品牌阵营线,三个主要逻辑方面的深度市场规律调整。用行业专家的话说,2020年的市场变革正在重塑“至少未来十年”的投影产业格局。

决定一个行业发展规律的基本力量是“需求”。2020年投影产业正在面临“传统需求”的新变革。其中,既有工程和电影放映机,这种完全“临时”性的需求萎缩;更有“商教”市场的真正“长期趋势改变”。

从绝对数量看,2020年商教投影机销量正在“创下新低”。特别是教育市场,几乎是10年来的新低。商务市场也已经接近过去十年销量的最低点。这种变化的关键是什么呢?答案是“交互平板”,特别是大尺寸液晶产品的“成本下降”。以及纳米黑板这类更为新意的“创新应用”。

对此,行业认为,未来市场还将面临mini-led显示屏普及化和低成本化、电子纸这种更为护眼的显示产品大尺寸化等“新技术”的挑战。投影产品在传统的“商教应用市场”扳回一局的可能性越来越弱。即便有激光技术的加持,激光投影机在传统应用市场的增量,亦赶不上“竞品技术带来的规模流失”。

诚然,这种液晶平板和商教投影的竞争,已经有15年的历史。但是,2020年的转折意义最为深刻:因为,这一年,液晶拿出了85英寸等大尺寸的普及化能力;而投影产品线却没有任何“同等力度的创新”。且从规模角度看,商教投影市场的总和,首次较国内市场的历史高值“减半”。这是一个标志性的数据。

同时,这种传统市场萎缩的规律,也体现出“中国市场例外论”。有研究数据认为,2020年全球市场交互平板产品65%的销量在中国大陆地区——这说明,投影商教市场的替代性进程,还不是全球普遍性的,而是仅仅在国内这个“全球显示创新高地”表现的“如此剧烈”。这从另一个侧面说明,国内显示产业技术和产品竞争之激烈。

这种商教为代表的传统投影市场的萎缩,甚至也表现在了家庭影院产品市场:汞灯为代表的中长焦家用投影机,历史罕见的形成了“近半数的市场萎缩”:激光电视和LED光源产品加速成长,对这个本来规模就不很大的细分产品线,造成的挤压极具致命性。

所以,2020年投影产业的最大历史不同,可能就是“传统需求”的变化,正在进入一个“加速变革”的时期。显示竞品、投影新光源和疫情三大因素,联合促进了这一变革的加速。

2、家用成唯一市场亮点

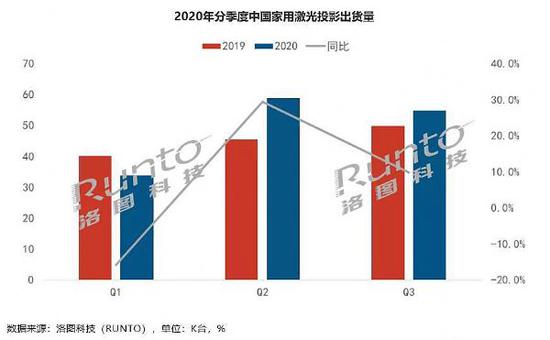

2020年投影显示产业的特殊性,除了传统市场的萎缩外,在新兴市场的成长也表现出结构性差异:即,工程和家用两大亮点,受到疫情对文娱产业的影响,只剩下“家用”成为行业唯一亮点。

从成长性看,仅仅家用投影板块获得了全年2成的增幅。其中,LED光源产品扛起了大多数增量。如果没有家用市场百万台的销量成长,2020全年投影市场一定会“负增长”。这一点也结构性的反应在不同品牌身上:除了少数激光电视和LED智能投影品牌,2020年投影市场的参与者多数“收入不佳”。

投影家用成为行业支柱,所带来的市场变革是全面的:不仅是品牌格局生变;更有智能技术、OS、视频生态等成为行业核心竞争力,AIOT成为时髦概念,产品供给日益本土化趋势下的品牌溢价能力重构等深层次变化。甚至,疫情下,居家投影还表现出在社交、游戏、教育、办公等新应用价值上的可行性探索。

即,疫情封锁阶段,居家投影产品甚至突破了传统的“视听娱乐”价值,发展出商务、教育等特殊价值。以健康护眼为核心主打,投影的商务教育应用能否在“居家”环境下复苏,成为一个有意思的新命题,并得到行业的进一步研究。乃至于也有行业人士提出,投影光影效果、虚拟沉浸体验的家庭化——工程应用成为居家选择的可行性。

只是看到家用占据了数量的大头,而不看到家用本身可以价值多元、形式多元,以及家用投影在技术创新上的数字信息化、AI智能化、IOT物联化,就不能理解家用投影的‘未来’!”行业专家认为,疫情下家用投影普及得益于宅经济提速、也得益于封锁下的特殊教育、办公需求,在发展新价值、孕育未来更多元的家用应用格局。

即“家用成为唯一亮点”这一趋势,本身确是“多元性”的。不是厂商简单补充一两款家用产品,就能冲刺销量的。思考家用投影的未来,必须具有立体的多元思维。疫情真正加速的恰是后一点(事实上,如果没有疫情,2020年家用投影也许成长率会更高)。

3、激光努力寻找新增长点

在疫情影响之下,汞灯投影2020年的局面很是惨淡,半数腰斩的成绩无需多言。同时,激光光源技术产品的“格局”也不是“无忧”之地。

一方面,上半年各种商务活动全面受限。商教激光、工程激光机都进入了“激光投影有史以来的第一个低谷期”。同时,更惨淡的是电影放映机市场,前三季度基本“归零”,成为从未有过的“暂停”时刻。

另一方面,激光电视加速突围之战。国内彩电市场,激光电视成为“唯一正增长”的品类,代表了激光护眼大屏概念的“宅需求”。但是,激光电视的走红并未雨露均沾。2020年,海信的进一步夯实领头羊优势,峰米系的加速崛起、当贝的入局;与此前互联网品牌暴风等出局形成了对比。

即,激光电视的成长性依赖于“品牌母系实力”,因为主打彩电概念,就要融入彩电生态。后者上,海信等彩电企业品牌的优势显然更大(峰米借助小米的彩电概念、当贝也属于彩电APP生态板块)。这让很多激光投影品牌,对激光电视“有一些望而却步”。

因此,在激光电视不好参与、工程市场进入相对低谷的时候,开拓教育和商务市场就成了一个可行方向。2020年三季度,商务激光投影机市场增幅超过3成,产品最低价格下降40%,商务投影的激光化从此前“蹒跚”状态,向“急速挺近”姿态转变。诚然,商用投影市场自身在萎缩,但是毕竟商用板块内激光占比极低,商务投影依然可以成为激光投影增量的重大空间。

而且,在2020年疫情下,投影品牌寻求激光产品线新增长点的过程,本土纯激光技术创新品牌可谓“压力更大、动作也更猛”。这进一步改变了激光显示市场的品牌格局——从中外品牌鼎力,进一步向内资创新品牌主导转变。甚至,有行业专家认为,如果外资品牌不及时纠正策略,激光投影可能重演“LED智能投影市场本土品牌全面瓜分”的格局。

总之,2020年的激光投影市场格局进一步“机构化”,除了工程市场之外,商务、教育、家用,都在形成新的需求与品牌格局。作为投影创新的龙头技术,激光显示正在进入“龙头变阵”的关键时刻。尤其是行业预计,激光投影2020年全年增长量将显著低于过去三年均值背景下,品牌格局之变的力度将“更具阵痛”。

4、LED二线品牌趁势崛起

相对于激光创新产品线的变化,LED投影产品与品牌格局的“稳定性”更高。极米和坚果千年王位无法撼动,决定了市场大部分份额的稳定态势。但是,除此之外的“品牌”二线却也在大幅调整。

例如,第一季度当贝LED投影产品销量增长了4倍,和小米系一起成功晋级第二阵营,成为新军中的翘楚。除此之外,台系、欧美系、日系等品牌,也在谋划LED投影的新布局。因为,国内市场规模之争,绕不过LED投影,尤其是在商教传统应用萎缩的背景下,抓不住LED产品,几乎就无缘国内规模市场。

另一方面,LED智能投影越来越好用(欧司朗最新光源技术已经系统性支持2000-3000流明的亮度),这种使得“LED热不会仅仅在中国市场出现”。国际投影品牌需要重新审视LED投影技术全球扩散的可能。此前,国内创新品牌,受制于光阀供给端的限制,很难再国际市场大力推销自己的产品;但是,这不等于这种“保护传统国际品牌”的“金刚罩”会永远存在。现在国际品牌需要更多的LED产品未雨绸缪了。

由此可见,2020年LED投影市场除了光源亮度进一步升级之外,极米、坚果之外的品牌“日益崛起”成为最大的看点。尤其是疫情带来的全球宅经济,正在加速这一改变的速度。甚至,有分析认为,未来很可能会出现“二线和外资品牌”等的LED新品为主导的“品牌份额之争”。或者说,LED投影终于因为规模的扩大、技术的成熟,要来一场“行业遭遇战”了。

甚至,创维、LG、优派等企业,已经推出了反射式短焦距LED投影——即和激光电视相似应用的产品,用来主打差异化市场。极米面对新的行业格局,祭出了“子品牌”的策略,主打2000元价位上下的产品线。视美乐、爱普生等品牌则加大了“激光微投化”的步伐,要在2000-3000流明产品段,用激光光源和LED产品来一次正面较量。

也许,在LED投影近四百万台国内市场销量中,这些二线品牌、差异化产品和竞争产品的份额还不大,甚至可以忽略。但是,无能否认,LED智能投影的巨大规模已经吸引力更多的“势力”参与其中。后者构成了2020年LED投影板块,二线崛起为主要特征的“市场复杂度提升”。

5、盈利阵营的进一步分化

对于2020年的投影市场变化,最大的转变要体现在不同企业的“盈利能力”的变革上来。例如,IFC上,传统投影品牌的大量缺席,本身就说明某种“财务选择”。

首先,此前被认为“烧钱成长”的LED投影板块,2020年盈利大增。尤其是极米、坚果等具有品牌优势的企业,已经从此前“输血”正式进入“造血”阶段。导致LED投影板块盈利增长的原因,在于“高亮度产品占比提升”。即1000流明以上投影销量,在头部品牌中,占到了半数份额甚至更高。

其次,与LED投影板块的企业正在从烧钱深坑中走出来,进入良性轨道不同,汞灯投影产品则快速进入下坡路。销量腰斩,本身就意味着单位销售成本的增涨,不仅蚕食利润总量也蚕食利润率。例如,汞灯家用机型,是一种毛利较高的大众性产品。但是,2020年销量大幅减少,导致很多品牌这一业务线接近崩溃。

第三,在创新投影产品中,激光投影一直扮演“盈利王”的角色。但是,2020年激光投影的文娱市场增幅下滑,导致行业利润率下降。同时,商务市场价格战和激光电视价格战加剧,3000流明档次激光投影产品利润率下滑更为厉害。行业专家认为,激光投影正在走向以“普及和规模”为特征的廉价时代——在规模崛起之前,盈利情况难以好转,或者会进一步恶化。

第四,传统的投影市场盈利能力较强的日系投影正在走向低谷。一方面,因对国内激光创新品牌崛起,日系投影也必须在低价格、轻量化等产品上布局,自然蚕食利润水平;另一方面,日系军团擅长的汞灯市场正在腰斩,直接压缩了其盈利能力。

第五,我国台系品牌正在处于“夹板”之中。其对大陆创新品牌没有接地气的优势、对比日系品牌没有品牌溢价的优势:甚至,大陆品牌的向上升级,首先就是蚕食台系品牌的传统份额和空间。特别是,台系投影品牌在光阀、芯片、光学器件上的配套能力,远落后于日系的背景下,其自身向上升级的空间非常狭小,这使得大陆品牌崛起于台系品牌的冲突更为剧烈。

综上所述,2020年在投影行业细分产品市场和技术市场“加速变革”的背景下,企业的“盈利”能力也在加速调整,并最终成为“直接压迫企业战略调整”的“一锤定音的‘参数’”!这一变化也将决定,2020年之后,短期内投影产业必然进入“阵营调整”的“大变革时期”。其中,为人熟知的爱普生在上半年仅占到了市场份额的6%,而占据榜首的家用投影领军人物极米拿到了22%的市场份额,这种大反差的变革将持续上演。

6、家投市场“视频”品牌的阳谋

2020年,家用投影板块依然维系了强大的增长预期。年度第三次达到几乎百万台的增量,在整个消费显示版图中,都是非常“C”位的成绩:对比而言,传统彩电、手机屏幕等则都处于下滑通道。

这一背景下,必然让一些新的势力窥视家用投影大屏的商机。虽然,在极米、坚果已经比较强大的背景下,行业新品牌的空间日益被压缩,但是这不妨碍“特殊”能力的品牌加速市场渗透。

例如,投影产业2020年增幅最高的当贝,来自于安卓彩电APP市场。类似的逻辑,腾讯视频、爱奇艺视频、天猫魔屏产品代表的“优酷”内容系,也在进一步加大产品的布局和投放力度,并日益成为“比较主流”的选择品牌之一。“内容+硬件”这个逻辑,在2020年的家用视听市场正在变得更强大。

尤其是在5G+“高新”视频应用概念下,视频平台部署大屏和VR硬件成为一个国际化的潮流。这已经使得3年前视频平台涉足智能投影的“试水”性质,变成了“战略卡位”。拥有视频源背景的力量,正在成为比“彩电系和传统外资投影大佬”实力更强大、更渴望成为主流之一的“智能家投”阵营。

2020年,在付费视频市场不断发展、高质量网络视频内容不断流行、传统院线电影在疫情下发展出“网络同步”上映新商业模式的背景下,重新认识“视频平台”品牌在家投市场的地位。特别是认识创维与腾讯合作、坚果与芒果TV合作,这种跨界组合的未来意义;认识视频平台作为“品牌”和“渠道”价值的存在,对于投影家用版图的发展具有“更深刻”的战略意义。

现在,家用投影版图已经高度碎片化:极米为代表的专业品牌、明基为代表的传统投影品牌、海信为代表的彩电品牌、腾讯视频代表的视频平台品牌、轰天炮代表的传统娱乐投影品牌……真的是山头不大,林鸟不少。即便有家投市场的火爆发展,这种僧多肉少的格局也不会有所缓解。这决定了未来的行业竞争必然是“淘汰战”,而且是基于不同阵营完全不同的产品文化、品牌力量的“淘汰战”。

7、消费升级是大势所趋

2020年投影机产业的消费趋势是什么?这是一个很重要的问题:而且疫情下,这一问题的答案和逻辑有点“左右互搏”的特色!

一方面,2020年投影市场销售的产品中“降价”产品占比显著提升。特别是家用产品市场,低价格、低亮度产品占比,三年来重回增势(大约5个百分点的结构性占比升高)。即便是商教和工程市场,2020年厂商也特别注重低价格产品、经济性产品开发。——高端的高亮工程机,都在琢磨怎么更为轻量化和低成本化,借此形成更强的市场竞争优势。

但是,另一方面,2020年1080p级别投影机占比创造历史新高。800*600产品,几乎一年时间损失近6成的规模。4K产品的销量也从未如此之高:激光电视已经实现七八成的4K占比;LED智能投影4K销量也再次两三倍的速度增长。同时,RGB激光产品实现零售市场“零的突破”,高端家用产品的标准被重新定义。

因此,可以发现2020年的投影市场是一个“两头涨”的状态。那么消费需求到底是向低价格低亮度的低端普及,还是向高亮度、特别是高分辨率的高端升级呢?答案是,两方面的数据代表了整个行业“结构化”的趋势。

第一,行业是在增量通道上加速普及的。2020年家用、工程的普及规律一眼能见到。但是,商教市场整体萎缩下,也能叫普及吗?如果从整体规模看,商教固然不是普及趋势,但是从激光产品看,则期增量普及的趋势依然明显。这就表现在低端低价产品销量更多,占比增高。这说明,市场的潜在需求依然巨大。

第二,1080p、4k占比创造历史新高。这充分说明,无论是商教、家用、还是工程,都在追求更好的“大屏清晰度”效果。道理很简单,目前市场上的视频都是高清、全高清的,有点要求的部门往往制作4K宣传片——这样的条件下,会议显示、教学显示上高清几乎已经是“底线”需求。稍有追求的,都需要上1080p系统了。即,内容驱动设备的需求逻辑,要求高端高清产品“占比不断提升”。

第三,两个规律结合,就成了投影市场最需要“即高清晰度、又价格更低”的产品。数据显示,从细分品类看,2020年降价的LED 1080p投影是增幅最大的板块。这就体现了低价与高清的统一,体现了普及与高质量消费的统一。

以上规律,从根本上说,还是“消费升级为主导”的。因为,还有一个“额外”因素:随着经济发展、客户和消费者的支付能力提升,行业市场对最低单价的容受水平在升级。这必然最终导致,随着高清晰产品占比的提供,投影市场的“视觉效果”、“价格尺度”都有一个显著的上移过程——即消费升级趋势。

8、竞品技术之争下的转型

2020年投影行业最大的挑战依然是“竞品”技术。只不过这一年的竞品之争又有了新内涵:不仅是外部的,还有内部的!

首先,液晶产品依然强大。在大尺寸液晶产品单价下降趋势下,教育、商用显示,液晶交互设备大幅增长。其中,教育板块,液晶产品再次抢夺了教育投影机近4成的市场、商务投影板块也因为交互平板的增长,而出现了3成萎缩。甚至,在激光电视市场,86/75英寸液晶,也造成2000流明亮度激光电视的“几乎全数退场”。

其次,mini-led/micro-led显示产品在高端投影仪替代应用中的“竞争力”增强。利亚德等推出的8万元等级100英寸4K LED屏幕,对于高端会议、准工程投影应用的挑战正在升级。一大批mini-led级别的交互LED显示设备,是否会最终成为百英寸会议室应用级别的最佳选择,正在从“不可能”变成“市场蚕食”。且,行业预期,这类LED产品2021年价格会出现较大下降,这将进一步强化投影行业的竞品之争。

第三,投影市场的竞品较量,2020年最大的不同发生在内部。即欧司朗新一代光源,将LED投影亮度提升到2000-3000流明。而此前,这一亮度段是激光电视销量最大的细分市场。也就是,2020年激光电视和LED投影在亮度上“接线”了;同时,LED智能投影也有少数品牌推出短焦距和反射式超短焦距产品,更进一步挑战彩电式的应用方式,形成了与激光电视可能的未来之争。

当然,2020年LED投影产品的高端高亮销量比还很小,还不足以动摇激光投影的地位。但是,高亮化的LED产品,必然导致行业在次级亮度产品上开打价格战。即1000-1500流明1080p LED智能投影低价普及——这类产品几乎替代了大部分800*600,1024*768分辨率的汞灯娱乐机型;同时,2000流明LED投影畅销,外加部分2400流明激光投影降低价格,让3000流明1080p汞灯投影销量减半。

即,从竞品角度看,2020年汞灯投影板块成为最大的输家。无论是液晶大屏、更亮的LED、更低价的激光、mini-led大屏等都在蚕食汞灯投影从最低端到最高端的市场。汞灯投影,2020年市场规模几乎因此腰斩!

从汞灯市场的竞争结果看,2020年是投影竞品竞争规律的一个转折年;从LED亮度和激光成本价格下降的变化看,2020也是投影竞品之争的一个转折年;从mini-led等技术的发展、85英寸液晶的降价看,2020还是一个竞品之争的转折年——即,投影产业老生常谈的竞品之争,在这一年变得更为重要,2020年的竞品格局也在塑造更长远的未来市场结构和趋势。

9、拥抱场景,还需更努力

从行业发展看,2020年投影市场更加注重拥抱“技术主导”的结构性调整:集中表现是LED高亮化、4K等高分辨率升级、激光产品的普及和轻量化。这一主流的规律,反而一定程度掩盖了部分产品对“场景”的进一步拥抱。

例如,放射式短焦距技术在LED智能投影上加速渗透。同时,这种短焦距技术的工程投影市场规模也在扩大。超短焦的好处,显而易见:即克服空间纵向容量与大屏幕之间的矛盾,让大屏应用(无论家用还是工程)都可以见缝插针。同时,超短焦的反射式“大角度光路”,也与投影显示的光学抗光幕技术必然关联——这使得反射式短焦距,在抗光显示上的优势很明显。

再例如,超轻量化产品创新依然是行业热点。LED、激光都在加强这方面的探索。尤其是在传统商务市场遭遇液晶大屏挤压之后,很多品牌看好“移动便携”商务这一“没有竞品”的板块。专注于商务的超便携投影产品创新上,理光、视美乐在加速布局——而且,在激光和LED光源技术进步之后,这些超便携产品亮度起点都比较高、显示应用效果更好。

另一个例子,智能产品与商务机型的结合在加速。此前,智能技术与家用投影的结合已经普及化。而在商务领域,智能机占比依然较低。这也是投影与竞品的液晶平板一大差别。如果仅仅是显示器价值,在应对2020年疫情导致的“远程办公”流行的时候,就显得力不从心。智能技术和远程办公功能整合在一起,可以节约成本、简化会议设备,优点显而易见。

应用创新是真正能主导未来的力量。”行业专家指出,投影应用正在遭遇更多竞品技术竞争的压力。这时候,只有发挥投影独有的技术特性、在细分市场找到“无法取代”的价值,才能根本上驱动市场长期健康可持续增长。

而后者,必然以“技术创新为依托”、以“场景创新为归宿”。2020年,是投影行业技术进步比较显著的一年,也是场景创新艰苦努力的一年:但是,场景创新只是艰苦努力还不够,市场需要看到更多、更出色的细分应用针对性创意,需要更多能落地的好的应用范例。这方面2020年行业努力还不够——这固然与疫情下的市场拓展限制有关,也与厂商们的关注焦点有联系。后者确需未来投影界进一步改进自己的做派。

10、为生存而战的新共识

2020年,投影市场最关键的趋势性变革之一,是行业内很多企业真正意识到了“生存危机”。其中,越是历史悠久和传统的企业,现在压力越是山大。

第一,汞灯在业绩中占比越大的企业,2020年的业绩压力也就更大。这主要在于这一年汞灯投影销量腰斩一半。家用、商用、教育,哪怕是工程市场仅剩下的一点汞灯份额,都在“腰斩”。这一背景下,如果企业明年还主推汞灯系产品,那就是要做“退市”准备的节奏了。所以,汞灯向新光源的转型,窗口期已经机会快没有了。

第二,单片式LCD投影的日子正在越来越不好过。早期市场,汞灯投影的灯泡和价格问题显著较高;LED智能投影低价格产品的亮度和分辨率不行;消费者对于购买一台投影机的心理价位也更低……这三个主要因素导致,七八百元的LED光源单片式LCD投影,成为很多人的选择。2020年,以上三个因素都在变化。其中,宅经济在疫情影响下,地位提升了,消费者价格心理承受力也高了;TI的新光阀、欧司朗的新光源,让LED智能投影能够亮度高、分辨率升级,价格还下降。早期依靠单片LCD产品成长起来的娱乐投影品牌压力增加了。

第三,LED智能投影、激光电视市场品牌参与量还在增长。甚至,2020年是难得的“没有主流品牌退出”的一年。2018-2019年互联网创新彩电品牌的大量死亡,没有造成家投行业参与者规模的下降。反而在疫情年,迎来又一轮新手入局年。这对于行业竞争而言,显然是“更多的压力”。

第四,投影市场的“生存之争”还体现在“优势品牌”的横向成长上。LED投影进入2000-3000的亮度,完全能撑起移动商务、中小会议室的应用需求;激光电视市场海信已经明确在教育和商务应用领域的布局,而且瞄准万流明亮度要去玩工程应用……这样的规律,让行业市场的品牌意识到,投影市场的“细分市场混业经营”的规律,不仅适合传统巨头外资品牌,也适合新秀品牌。这种“细分市场混业”下,企图依靠“主导某一细分应用领域而生存”的想法变得不再实际。

以上四点综合起来,一个基本结论就是,投影市场品牌过剩、竞争激化、技术替换升级加速的事实。即便,投影机以后会有家用千万级的市场、百万级的工程市场,差异化教育和会议商用还有数十万台规模,恐怕也很难容纳如此多的品牌生存。特别是在新老技术换代中,部分品牌并没有及时跟上节奏的背景下,新旧品牌都有淘汰压力,已经成为市场共识。

综上所述,2020年是投影市场的一个转折年。疫情驱动了一系列行业趋势性过程的“加速”。外加疫情导致的市场结构性低迷、新技术进步导致的竞品之争家居,投影产业正面步入“多事之秋”、“存亡之际”。这也将是决定未来行业基本格局的关键时刻,是品牌们需要认真思考“生存与毁灭”问题的狭窄窗口期。

里程碑

投影行业

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社