发现网记者 罗雪峰

随着“好资产荒”时代的到来,“买基金”已逐步在寻常百姓家中得到普及。尽管百姓们的钱有多有少,但对自己的资产进行合理配置以达致保值增值的需求,这并不只是大机构、大资金的特权。然而,“基”海茫茫,横无际涯,行情如天气,瞬息万变,若想“乘风破浪”,既要有双慧眼,还需几分方法与巧力。

俗话说,能否乘风破浪?入海前首先要掌握“方法论”。

目前市场上,关于资产配置的分享有很多, 最基础的“标准普尔家庭资产配置法”,讲究不同的钱,要有不同的用途:日常账户,满足生活开销;杠杆账户,以备不时之需;长期账户,用来保本升值;投机账户,用来创造收益。作为基本的风险管理方法,它管理的目标是把高风险的投资局限在有限的范围内,从而当发生重大损失的时候,不会对家庭日常生活和长远的财务安排产生毁灭性影响。

当个人资产不断增加,高风险的投机账户和中等风险的长期投资账户或可采用“大类资产配置”来进一步降低风险——通过投资不同的资产品种来多元分散风险,搭建一个适合自己的投资组合。

什么是“大类资产配置”呢?

从金融的角度来讲,大类资产一般可以分为股票、债券、货币、商品、房地产等一些基础资产,大类资产配置就是将流动性的资产配置到各类资产上去,来保持比较稳定的收益,同时规避较大的风险,特别是在经济和金融周期不断变化的情况下,要根据周期的变化来调整各种资产的类别与比例,从而达到收益和风险的平衡。

在高风险的投机账户和中等风险的长期投资账户中,基金,特别是FOF(基金中基金)恰恰可以实现大类资产配置,目前,就有一只“大类资产”方向的产品——诺德大类精选(FOF)(基金代码:008079)又要开放申购了,一起来了解一下。

大类资产配置:找到符合市场周期的“强资产”

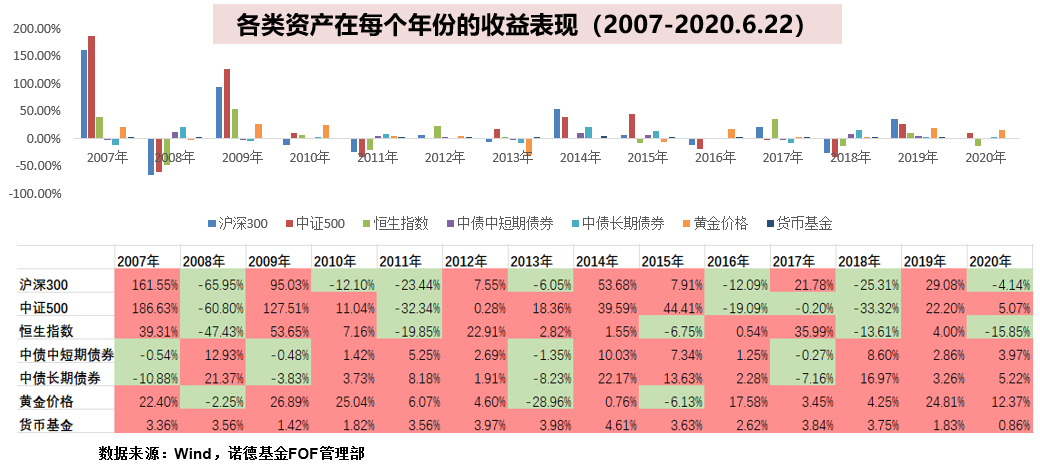

“基”海茫茫,大家总觉得买基金没赚到钱,但是主流媒体的宣传多表示,长期来看基金产品基本是赚钱的。投资者和市场表现最大的分歧其实在于——时点。每年在市场上都能找到有绝对收益的资产,关键是怎么选。

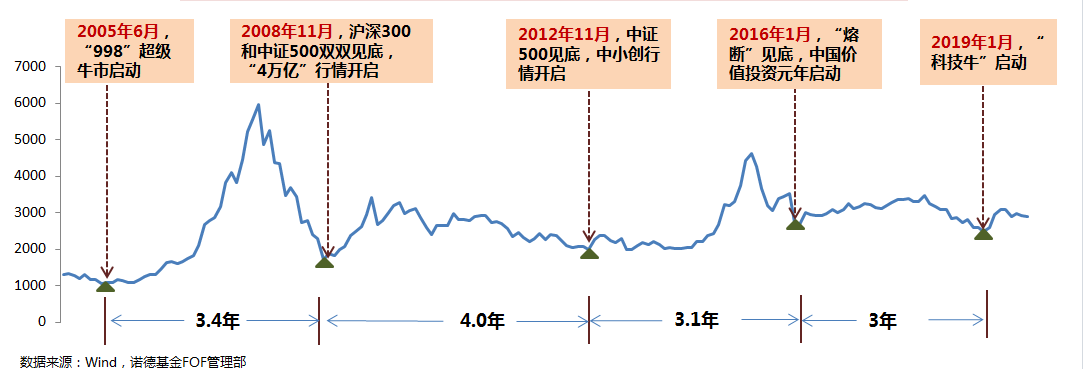

对投资者而言,在2008、2013和2015年底买的产品赚钱可能性比较大,相反在2007年10月、2015年6月,买的产品却要经历非常长的煎熬期才能看到盈利的希望。很多投资者都会想,我为什么在那个时候买了基金?我为什么在这个时候又卖掉了?产生迷茫的核心是没有想明白市场是如何波动的。

在这一点上,诺德大类精选(FOF)的基金经理郑源对这只产品的优势进行了分析:

诺德大类精选(FOF)主要投资思路是根据宏观市场情况自上而下选择大的资产类别进行配置,在权益、固收、黄金和货币等资产中,根据宏观经济周期的不同阶段进行轮动,以获取不同资产的beta。同时,还根据各大类资产的风格,对行业板块等进行比较精细的细分beta的分析,进而从中找寻较好的投资机会,进行相关标的配置。

从投资角度来看,经济周期与资产价格轮动可作为大类资产配置的重要依据之一,但大类资产配置并非静态过程,需定期调整优化,同时,针对各类突发情况还需及时进行相关动态调整。

“各类资产在各经济周期轮动中的表现均有统计数据支持。以国内库存数据为例,数据显示,自2000年以来,国内库存周期平均长度为三年多。尽管各周期各有独立特征,但整体仍出现较为明显的周期性规律。”郑源进一步解释,“因此,部分投资人士利用经济周期与资产价格轮动作为投资的重要方法之一,简单来看,亦是大类资产配置的投资方法。”

“分析市场的波动,是我们所擅长的,我们有自己的宏观的体系来为投资者做选择,我们要做的就是帮大家选出降低权益资产仓位的时点和提高低风险资产仓位的时点。”郑源介绍到。

FOF精选:找到符合行业规律的优秀产品和基金经理

作为FOF产品,子基金标的的选择是首要任务。

当被问及FOF产品中子基金标的的选择,诺德基金首席资产配置官、FOF投资总监郑源做了一个形象的比喻:有两类指挥官,一类是指挥机器军团,选择是由A机器人还是B机器人去打,但两者区别并不大,因为在这过程中最重要的是指挥官的决策,这就像投资指数基金,投资的可控性会更大一些;另一类指挥官,其麾下是像李云龙这样的独立团团长,你只需要给他枪支弹药就可以了,这就好比投资主动管理型基金,你只需要选对基金经理,然后把钱交给他们,但这对产品收益的控制力相对有限。

而目前市场上有超过6000只的基金产品,这就需要FOF基金经理来进行择优,帮助投资者解决择基之难,实现较优的资产配置,争取为投资者赚取持续的收益。

郑源介绍到,传统的基金评价模式有三种:第一种是业绩分析,关注基金的排名、最大回撤以及夏普比率等指标,这也是市场上挑选基金时运用较多的方法。但这一方式的最大问题在于,一方面基金短期表现突出并不能保证长期业绩优秀,另一方面,即使挑出来一只长期业绩优秀的基金,也面临基金经理离职使基金业绩难以持续的风险。第二种基金评价模式是风格分析,分析基金经理是成长风格还是价值风格,通过调研了解基金经理的理念,但是由于A股市场风格会切换,导致部分基金经理风格可能产生漂移,从而业绩不稳定。第三种基金评价模式是能力分析,考察基金经理的择时能力、风格判断能力、行业配置能力和选股能力等。

在此基础之上,诺德的FOF团队根据对中国公募基金行业、公司和基金经理等因素的理解,自建了一个分析体系——“行为分析”。公募基金的行为分析主要包括基金经理行为、基金公司行为、投资者行为和外部行为等4个维度。我们尝试根据基金经理的职业生涯、基金公司的产品布局和人员培养、投资者偏好以及基金评价机构的评奖等不同维度的逻辑和数据,来分析、寻找优秀基金产品的共性,从而大概率挑选出优秀的公募基金产品来形成最终的投资组合。

诺德基金郑源:“FOF更需专业团队”

众所周知,目前市场上对于FOF产品有两种分类,有一类是普通的FOF;另一类叫特别的FOF,也就是养老FOF。

那么,养老FOF和普通FOF不同之处有哪些呢?据业内专家向发现网介绍,养老FOF必须要锁定一年三年或者五年;养老FOF只能用目标日期或者目标风险这两种策略,简单来说就是强行规定了这类产品中配置不同资产的比例,它可能是动态的,也可能是静态。这点是在养老产品公布的时候就要体现出来的;此外一年期三年期和五年期明确规定了,不同的权益类资产所占的比重,依据年限直接规定了权益类资产的上限。

“目前市场上大多数的FOF产品都是养老FOF,而诺德大类精选则是一只普通的FOF,每三个月定期开放。对于FOF来说定开的优势在于,封闭期内不能进行开放申赎时流动性管理的压力就会小很多,这样可以把更多的把精力投入到做好投资上。”郑源如是说。

公开资料显示,郑源,现任诺德基金FOF投资总监,诺德大类精选配置三个月定期开放混合型基金中基金(FOF)的基金经理。郑源博士毕业于香港理工大学计算机专业,曾先后就职于华泰联合证券,民生证券,和中国银河证券研究所。同时,郑源也是央视财经频道、第一财经和腾讯财经等多家知名媒体的特邀节目嘉宾。

回到FOF产品,郑源在接受发现网记者采访时还着重指出:“其实我们更愿意把FOF定义为一个科学,科学就需要专业的团队。对我们来说,专业就是两个规律:首先资产有周期性轮动的规律;其次,对于基金产品来说,就是要符合行业发展的规律。把握好这两个规律,为广大投资者创造更好的投资体验,这就是我们目标。”

精选FOF

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社