今年以来,市场大幅波动,低利率时代及资管新规背景下,传统理财总量不断减少的同时,想要力争更高收益的难度也在不断加大,具备稳健投资风格的理财产品缺口不断扩大。在此大环境下,该如何做好投资、实现自身财富的稳健增值,成了2021年众多居民心中的难题。

西格尔教授在《股市长线法宝》一书中曾写到:“即使债券的收益率低于股票,我们仍然可以用债券来对投资组合进行分散化,并降低其总体风险。”股票与债券本身具有一定的负相关性,能够较好地平滑组合波动。

在传统净值化领域深耕20余年的公募基金管理能力显现优势,与净值化理财产品类似策略的“类固收+”公募产品或能满足居民稳健投资需求,成为市场上理财替代的新选择。

“固收+”攻守兼备

“固收+”产品主投固收类资产,力争提供较为稳健的基础收益;同时辅以权益资产,力求把握机遇,适当增厚收益,使组合整体实现“稳中求进”的效果。

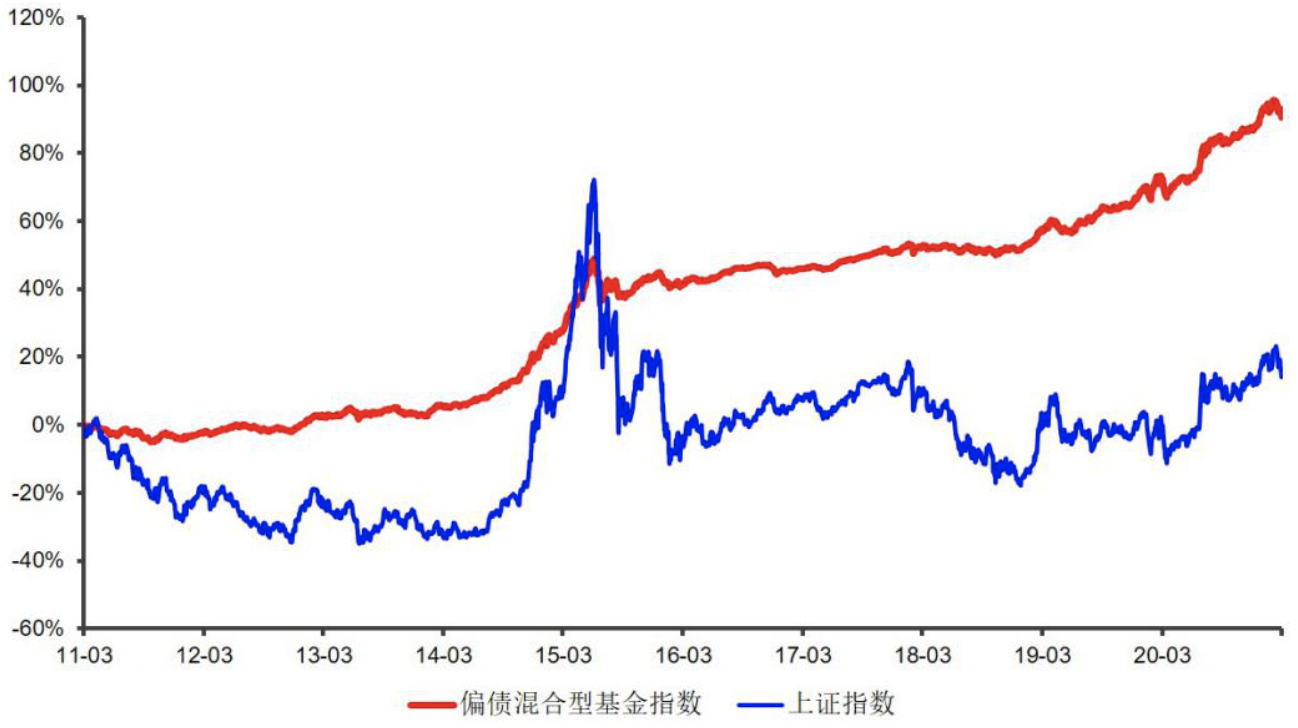

那么“固收+”产品的过往表现怎么样呢?我们选取“固收+”的典型代表——偏债混合型基金指数,与代表股市的上证综指进行对比。

首先,从过去10年中每个自然年度区间来看,偏债混合型基金指数尽管在个别股市行情较好的年份未能跑赢上证综指,但整体来看表现较为平稳。

(数据来源:Wind,截至2021/3/8)

其次,从持有期限来看,偏债混合型基金指数的持有期限越长,相对于上证综指的优势也就越明显。

(数据来源:Wind,最近1年指2020/3/9-2021/3/8,其余区间以此类推)

从最近10年指数走势图中可以看出,偏债混合型基金指数整体表现较为平稳,呈现出“稳中求进”的特征。

(数据来源:Wind,2011/3/9-2021/3/8)

在整体市场表现低于预期,A股风格出现较大调整的情况下,投资者可以评估自身风险承受能力、投资期限和投资目标,不要过度关注短期市场热点,看到哪个产品收益高就买哪个,因为投资收益与风险并存,应该在明确自身能够承受损失的范围、投资目标和流动性需求的情况下,建立合理的投资计划,或可以增配“固收+”产品,相对提高抵御风险的能力。

那么,什么样的人在考虑风险匹配的基础上,可以考虑进行配置“固收+”,进行合理的资产调整呢?

一、前期权益配置过多,可考虑适当进行仓位调整,增配“固收+”产品;

二、传统理财客户受低利率和资管新规的影响,目前收益逐步下降且额度紧缺,可考虑选择“固收+”类产品进行理财替代;

三、想在震荡市场中寻找新的投资标的,不妨可以考虑配置“固收+”。

银行代销品牌打造稳健风格投资新选择

一直以来,银行在消费者心中,都是值得信赖的金融机构,而力争追求稳健的风格更是普通金融消费者较佳的选择。

据了解,为满足客户资产配置和追求稳健风格的需求,民生银行全新打造了“民生磐石”理财替代主品牌,为广大客户提供了新的选择。

入选该品牌的产品,均由民生银行专业团队通过定量筛选、定性调研、售后跟踪等方式在全市场7000多只基金中深入挖掘,具备理财替代特性。

“稳健盈和”配置正当时

近日,民生银行挑选了汇添富基金旗下一款产品,推出“民生磐石”系列的一款精品“固收+”——汇添富稳健盈和一年持有混合基金,料将成为震荡行情下较好的“避风港”选项。

汇添富稳健盈和一年持有混合基金拟由汇添富股债混合团队领军人物吴江宏掌舵。吴江宏具备近10年证券从业经验(其中近5年投资经验),是汇添富自主培养的“固收+”代表基金经理。他具备良好的宏观研究和信用分析功底,对于纯债、转债、股票等各类资产有持续深入的跟踪研究,擅长从“组合”角度进行资产配置及整体风险暴露的有效把握,在主动控制回撤的前提下力争获取持续亮眼的超额收益。

数据显示,吴江宏代表产品取得了亮眼的成绩。汇添富可转换债券A过去5年业绩位居同类基金第2名,汇添富双利债券A过去1、3、5年业绩均位居同类前20%。(详细排名来源及规则见文末风险提示*)

吴江宏表示,“固收+”组合可复制的稳定收益来源于精选个券,“我们力争通过持有高质量的信用债,来获取稳定的票息;通过精选高质量的股票,力争获得公司中长期成长的收益,让‘+’更饱满。”

汇添富稳健盈和一年持有混合基金的公开资料显示,基金投资于股票资产占基金资产的比例为0-30%,力争在债券底仓的基础上增厚收益,发挥“进可攻、退可守”的特色。此外,基金设立了一年最短持有期,既能帮助投资者避免盲目的“追涨杀跌”,相对稳定的规模也有利于基金经理更好地把握投资机会。

--------------------------

*注:排名数据来源:“中国银河证券基金研究中心”官网中的“中国公募基金长期业绩榜单”,过去1年指2020/1/1-2020/12/31,过去3年指2018/1/1-2020/12/31,过去5年指2016/1/1-2020/12/31,榜单发布时间为2021/1/1,可转换债券基金分类为“可转换债券型基金(A类)”,过去5年在同类15只基金中排名第2;双利债券基金分类为“普通债券型基金(二级)”,过去1、3、5年同类排名分别为:43/238、30/181、15/99,评价规则及详细榜单请参见银河证券基金研究中心官网。

基金有风险,投资需谨慎。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。投资人应当仔细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件以详细了解产品信息。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金对于每份基金份额设置一年的最短持有期,在最短持有期内基金份额持有人不能提出赎回申请。吴江宏管理的其他产品业绩及基准表现如下:汇添富双利债券A(20190928起管理)2014-2020各年度业绩及基准表现分别为:1.75%/5.71%、14.31%/4.19%、-0.88%/-1.63%、4.91%/-3.38%、-2.15%/4.79%、16.76%/1.31%、13.21%/-0.06%;汇添富可转换债券A(20150717起管理,与胡奕共同管理)2011-2020年度业绩及基准表现分别为-1.60%/-9.00%、0.91%/3.13%、-1.41%/-2.10%、82.23%/46.72%、-14.43%/-17.34%、-9.99%/-9.86%、11.26%/1.23%、-9.95%/-2.54%、33.33%/21.34%、20.77%/6.25%。添富添福吉祥混合(20190928起管理,与赵鹏程、胡奕共同管理)2017-2020各年度业绩及基准表现分别为:5.65%/0.49%、-1.15%/-1.23%、9.40%/8.26%、11.57%/5.32%;添富盈润混合A(20190928起管理,与赵鹏程、胡奕共同管理)2017-2020各年度业绩及基准表现分别为:5.73%/0.16%、-0.56%/-1.23%、14.67%/8.26%、14.53%/5.32%;汇添富绝对收益定开混合A(与顾耀强共同管理)2017-2020各年度业绩及基准表现分别为:8.60%/1.20%、3.59%/1.50%、14.22%/1.50%、8.72%/1.50%;汇添富6月红定期开放债券A(20190928起管理)2016-2020各年度业绩及基准表现分别为:3.07%/-0.62%、5.39%/-0.87%、1.31%/1.78%、7.58%/4.79%、12.17%/2.62%;汇添富保鑫混合(与胡奕共同管理)由汇添富保鑫保本混合转型而来,转型后基金合同于2019年10月15日正式生效,2019-2020年度业绩及基准表现分别为:1.43%/2.12%、9.15%/13.50%。汇添富稳健睿选一年持有混合成立于2021/3/4,不满6个月故不披露业绩。数据来源:基金各年年报及2020年四季报,截至2020/12/31。

市场震荡

如何投资

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。