日前,中国纯碱工业协会一则关于纯碱行业限产的通知引爆了纯碱市场,期货盘面一改前期颓势,包括主力合约在内的五个合约在开盘初就大幅拉涨并很快封于涨停板。其中2005合约以4.05%的涨幅收报于1388元/吨。作为纯碱的下游,玻璃市场很快以上涨作为成本支撑的回应,不过近月合约在昨日上午11点左右出现冲高回落,最终微涨0.34%收于1193元/吨,主力2009合约则几度触及涨停板,最终以3.57%的大幅上涨收于1249元/吨。

事实上,市场形容此时的玻璃产业链为“至暗时刻”,3月初以来,玻璃与纯碱主力合约一路走低,从盘面价格来看,纯碱2005合约从3月2日的结算价1584元/吨跌至4月14日的1334元/吨,下跌幅度逾15%。玻璃2009合约则从3月2日的结算价1462元/吨走低至4月14日的1206元/吨,下跌幅度达17%。昨日的上涨让市场看到了“黎明的曙光”,但也不禁疑惑,在高库存和下游复工订单饱和度不足的情况下,昨日的上涨会不会“昙花一现”?

玻璃:目前需求没有明显改善,订单饱和度依然不足

针对昨日玻璃的大涨行情,望美实业集团期货部负责人霍东凯在接受期货日报记者采访时开门见山地表达了自己的观点:“总体来说,我认为玻璃的上涨行情是背离目前基本面的。昨日的上涨主要驱动在于,市场上一直传言的沙河停产消息以及玻璃协会发布的闷炉降产量的指导意见。事实上,玻璃下游的需求目前没有看到明显改善,订单饱和度还是不足,现在还没有充足的现象和证据说明市场已经转好。”霍东凯说。

据他介绍,目前玻璃的经销商及终端都极为谨慎,年前存货已经贬值,因此不敢大量拿货,只以手中订单情况提货,市场信心难言恢复。“现货价格在加速探底,在需求没有改观、库存难以去化的情况下,只能通过现货价格的调整完成去库存,价格短期压力依旧巨大,难以企稳。”霍东凯表示。

另外,玻璃昨日的大涨是受到了其原料端纯碱涨停的带动。“不过也是资金博弈的结果,前期基本上所有的工业品都已经出现了反弹,而玻璃—纯碱这个链条的弹簧被压的太紧了。上周末现货市场大幅跌价,起先影响的是5月合约,9月合约周一的跌停也是一种资金博弈行为带动的负面情绪宣泄。该合约是传统的旺季合约,即使在玻璃价格大幅下挫的2014年,9月前期现货市场依然是上涨的,所以9月合约在估值上本身就会偏乐观一点。”申银万国期货商品期货研究部黑色分析师盛文宇对记者说。

事实上,虽然玻璃下游复工订单饱和度还是不足,但目前需求环比在大幅提升之中,只是因为玻璃供应的刚性特点,所以行业库存的压力依然很大。在盛文宇看来,昨日玻璃期货的大涨,不见得能够立刻带动现货市场,不过现货市场自身有其规律性和调节能力。上周末厂家大幅降价,也没有出现立竿见影的去库情景,但是会给未来涨价留出空间。“整体来看,我认为现货市场距离全面的涨价周期已经不远了,大概率会出现一波涨价去库存的‘反弹’行情。”盛文宇表示。

“昨日玻璃大涨主要受到多方面共振影响。”广州期货郑州营业部总经理庄自朝介绍,包括国家加大旧小区改造力度、沙河环保的停线风波、纯碱大涨带动成本提升、高速恢复收费传言等,还有运费提升以及利率下降的资金宽松宏观基本面支撑。

至于期货盘面后期涨势能否延续,盛文宇认为,要重点关注现货库存能否出现明显拐点。对此,盛文宇的看法较为乐观,他认为一到两周内可以看到拐点,如果预期兑现,那么9月合约的涨势自然会得到延续。

不过,在霍东凯看来,目前的涨势难以持续。他认为现货市场短期无法实现企稳甚至上涨,盘面大幅上涨不太现实,但从另一方面来说,现货企业也希望盘面能给市场更多的信心。

庄自朝同样认为,玻璃在盘面延续上涨态势是有一定难度的。他说,根据去年老旧城区的改造来看,大部分是小区地面修整和外观刷白,并没有涉及玻璃的更换;关于厂家停线的问题,由于各个企业均已缴纳产业基金费用,停线的条数估计要打折;纯碱的上涨带来的成本支撑方面,炒作因素较大,未来很难给予支撑。关于运费提升,过去的经验是运费涨,企业就得降价来补贴运费,在目前供需格局下,很难看到利多支撑。

纯碱:行业开展限产自救大幅推升盘面价格

日前,中国纯碱工业协会发布关于纯碱行业限产的通知。通知指出,根据行业当前情况,按照党中央坚持稳中求进工作总基调,在坚持不懈抓好疫情防控的同时,为了稳定行业经济运行,减少资源浪费,纯碱生产企业自2020年4月18日至2020年10月18日期间,根据其纯碱产能,降低30%负荷进行生产,降低纯碱和氯化铵产量,减少库存量,推动过剩产能出清,解决供需不平衡矛盾,使行业运行回归稳定,推动行业向高质量发展。自2020年5月开始,协会组织企业进行减产检查,各企业要严格执行协会提出的限产减产要求,对不按要求限产减产的企业进行处罚。

这则关于纯碱行业限产的通知引爆了纯碱市场,期货盘面一改前期颓势,包括主力合约在内的五个合约开盘就大幅拉涨并很快封于涨停板,其中2005合约以4.05%的涨幅收报于1388元/吨。“对于后期的实施情况,现在还不得而知,但减产量之大确实对低位的纯碱带来较大驱动。”一德期货分析师产业投研部能化分析师张丽说。

在盛文宇看来,纯碱协会的限产通知是纯碱盘面大幅拉升的主要诱因,另一方面,市场自身有调节的能力。“目前,期、现货市场参与者与分析人员的看法都很悲观。在协会的文件出来之前,基本没看到正面的、有信心的分析。我觉得这种情形就是‘上下游全行业的至暗时刻,容不下隧道口的那一束光’,因为库存、产量、降价这些信息太明显了。但昨日期货市场就进行了自我调节,基本面信息毕竟是滞后的。”盛文宇说。

协会的限产政策落地究竟能否逆转纯碱前期的低迷走势呢?对此,盛文宇认为,如果限产建议能够完全落地的话,是可以扭转颓势的。按照计划量来看,6个月内执行减产30%,相当于年产量减少15%,这是非常大的一个体量。而目前纯碱、玻璃这个产业链集体承压的主要原因,是因为疫情所造成的需求迟到,以及供应端的刚性生产造成的供需错配。“在实际情况中,如果限产真的开始落实,大概率会是一个先紧后松的格局,价格回升、库存去化之后,企业肯定会根据当时的市场情况重新去调节产量。在这个过程中主要关注点有两个:一是一些产能大的标杆企业,是不是能够做出带头作用,引领行业进行限产;二是企业会不会把淡季检修的时间前移,这种情况在2018年、2019年都出现过。”盛文宇表示。

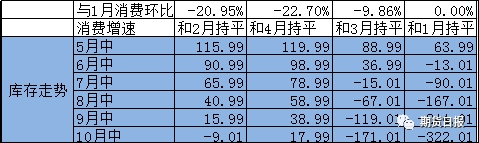

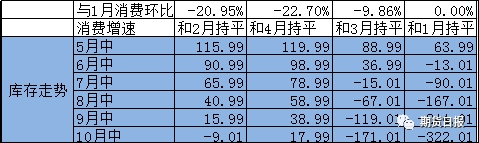

事实上,纯碱的高库存始终是压制价格上行的阻力。张丽介绍,如果按照30%进行限产,库存去化大概率在6月就可以降到正常水平。“纯碱库存增长速度很快,主要是因为下游需求太差,而纯碱厂家自身开工负荷下降又比较少。比较1—4月的纯碱消费量,周度消费量由高到低分别是1月>3月(-9.86%)>2月(-20.95%)>4月(-22.70%)。我们对后期的需求量分别按1—4月的水平去测算,再根据限产情况去核算产量,给出了库存去化的数据。如果后期需求仍如2月、4月一样差,库存至少要到七八月才能达到同期正常水平。如果消费能达到3月甚至1月的水平(需求完全恢复到疫情前水平),库存去化就会很明显,或许5月底就可以达到正常水平。对于需求端,我们仍倾向于会逐步恢复,因此库存大概率会在6月降到正常水平。”张丽说。

5月中旬至10月中旬的库存去化情况

高库存压力叠加成本端的亏损,迫使纯碱行业进行这么大力度的限产。在张丽看来,仅从估值来说,纯碱具备做多价值。而玻璃尽管价格也在低位,但是行业利润情况还不错。“限产驱动下,从涨幅来看,纯碱做多价值高于玻璃。另外玻璃库存近期增幅减少,对纯碱也存在一个需求端支撑,虽然短期仍会受到高库存的压制,但具备长线做多的价值。”张丽说。

期货

纯碱

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社