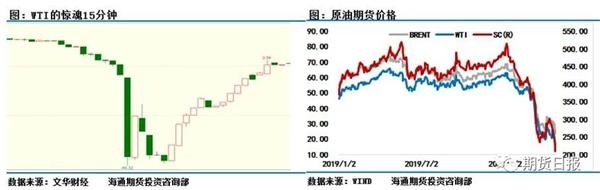

本周,原油经历了史无前例的负价格袭击。WTI 05合约在临近结算15分钟之内遭受到了空头无情的打压,由于临近到期缺乏流动性,空头仅仅用了不到1万手的空单就将价格打压到-40美元/桶,但是负油价的持续时间并不是很长,关键时刻的打压最终让WTI 05合约的结算价收在了-37美元/桶,这是前所未有的事件。

负油价之所以能够出现,与CME决定允许负油价有着直接的关系。4月15日,CME清算所发布测试公告称,如果出现零或者负价格,CME的所有交易和清算系统将继续正常运行,所有常规交易和头寸处理都可以在清算中执行,即已经完成了测试准备。倘若不存在负油价机制,即便是美国库欣地区库容紧张,原油价格也不会有如此令人惊掉下巴的表现,原油市场多头也不会大幅调整市场策略,从一定程度上来说,负油价机制加剧了行情的波动幅度。在NYMEX的负油价之后,ICE和莫斯科交易所也在考虑负价格机制,商品市场原有的运行逻辑被彻底打破了。

负油价给市场带来的影响,有以下几个方面:首先,临近交割时规则容易被大资金钻空子,05合约就是最好的案例,临近结算时空头仅仅动用了1万手不到的资金就将高达7万手TAS指令单埋葬在深渊之下,这其实有操纵市场的嫌疑。其次,05合约的负油价给市场带来的很坏的影响,原油市场下方的地板被打破,低油价下的做多已经不再是风险可控的了,因此我们也看到了负油价的第二天,WTI 06合约深跌至有史以来的主力合约最低价,盘中一度击穿了7美元。多头面对负油价心理是无尽的恐慌,即便是有采购需求的产业,也要担心负油价下的持仓风险。再次,负油价的出现重构了交易者参与市场的逻辑,油价不再是下方有铁底(0值)的支撑,做多和做空面临着同样的风险。最后,负油价对于产油国也形成了巨大的心理冲击,为了阻止价格下跌,已经有部分产油国开始提前执行减产协议,毕竟当前的价格已经出现实质性的亏损,一旦油价长时间转负,产油国将会面临着巨大的风险,所以从这个角度来说,负油价在一定程度上加快了供给过剩局面的改善。

回到当前的市场,WTI 06合约为了避免重蹈05的覆辙,已经早早地开启了减仓和换月的进程,更有经纪商已经禁止客户开立BRENT 06合约的仓位,当前市场近月合约的波动性和风险度明显提升。但对于国际金融市场和国内能化市场来说,往往近月合约的波动对这些价格的影响力最大,近月合约的大幅波动也同样会带动远月合约的悲观情绪发酵,因此近月市场大波动,对于整体的市场稳定来说并不是一件好事。

周四晚间,交易所再度提高了WTI 06的保证金至10000美元,保证金比例达到了58.8%,这在一定程度上限制了散户的持仓,WTI已经进入到了专业机构的搏杀阶段,因此不排除后期价格仍会有较大波动的可能。鉴于目前不管是市场风险还是政策风险都相对较大,因此对于抗风险能力不强的资金来说最好是轻仓谨慎参与。

供需矛盾激化,原油浮仓激增

WTI 05合约出现负油价的主要原因是库欣地区库容不足,导致多头不敢提货,以防止原油现货无处存放。目前面临这种情况的不仅仅是库欣地区,全球各地的陆上库存都面临着库存不足的尴尬局面,因此这些无处存放的原油现货被存在在油轮之中漂浮海上。我们从各种新闻中能够看到,世界各地都是等待卸货的原油油轮,由于需求不足,这些现货成为了没有买主的浮仓。

从全球原油浮罐库存的表现上来看,近期的浮仓增幅是前所未有的,直线般的上涨让全球原油浮罐库存飙升到2016年以来的最高值。同时,作为需求增量最重要的地区亚洲也不例外,大量的船货漂流在亚洲需求地附近等待买家的光临。

以新加坡地区和中国的舟山为例,我们可以看到两地有大量的原油油轮漂流在海上,虽然这其中不乏有临时穿越此地的油轮,但如此密集的停靠也正说明了大量油轮被临时用来储藏原油。在此情况下,可以被用来执行运输任务的油轮数量将会受到极大的影响,这也是为何最近油轮运费一直维持在高位的主要原因。

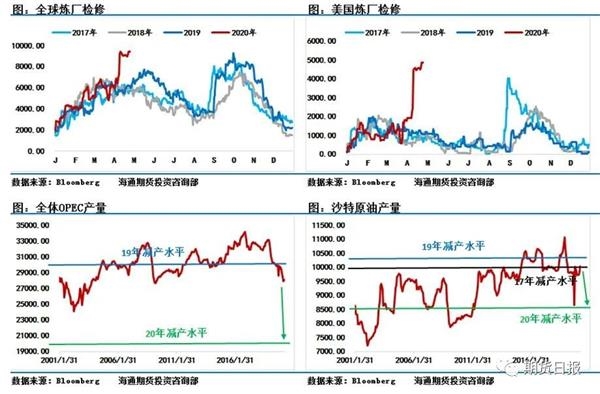

究其原因,最主要的问题还是市场需求的不足,受到疫情的影响,全球各地纷纷出现了停工潮,生产生活受到了极大的影响,汽柴油和航煤等成品油需求出现断崖式下跌。炼厂为了应对疫情的冲击和成品需求的萎靡,纷纷停工检修,目前全球炼厂检修数量已经升至历史最高位,美国炼厂也是如此,因此我们也就可以想象的到全球原油需求究竟有多差。

短期来看,在新冠肺炎尚无特效药或者疫苗的情况下,需求很难快速恢复,即便是美国各个州已经开始准备复工复产,但这背后其实也蕴含了巨大的风险,一旦疫情二次爆发,影响的强度和烈度将会更大,控制起来也更加的麻烦,因此短期价格能否企稳,只能靠供给端发力了。

从供给端来看,五月份市场的减产力度不可谓不大,整体的OPEC产量下滑至2060万桶/天,为近20年以来的最低产量水平,沙特减产力度已经超过前一次减产,减产后的产量为850万桶/天,和去年沙特石油管道被袭时的产量相当,要直到,当时因为沙特产量突然的退出市场,原油价格盘中最高涨了10美金!

另外非OPEC的减产执行力度也是相当大,一向不愿意减产的俄罗斯都主动承担了250万桶/天的减产任务,减产后的产量为850万桶/天,和沙特保持一致。整体的减产任务中,OPEC承担608多万桶,非OPEC承担362万桶,整体减产量达到了970万桶。

从当前的油价上来看,即便是没有减产协议,部份产油国也已经坚持不住在默默的减产了,尤其是负油价出现之后,产油国们更是慌得不行,纷纷提议提前减产,原油市场已经进入到了自然出清的状态,只不过有了减产协议之后,对于市场的信心提振意义重大,也更加有利于原油市场供需平衡状态的恢复。

油价上方空间仍决定于需求端

目前原油市场的主要逻辑仍停留在需求端,供给端所做的努力仅仅是稳定住当前的油价,但如果价格想要回升40美元/桶以上,则还需要需求端的配合。观察需求端的变量,最主要的还是要看疫情的发展情况和控制情况,目前全球疫情累计确诊人数已经突破270万人,单日新增确诊人数依然维持在8万—10万人左右,从全球范围来看,疫情仍然没有达到拐点。另外在这些国家中,作为原油重要需求地的欧美恰恰是疫情最严重的地区,美国累计确认已经突破90万人,占了全球确诊人数的1/3。西班牙、意大利、法国、英国、德国等也都在10万人以上,全球防疫压力依然很重。

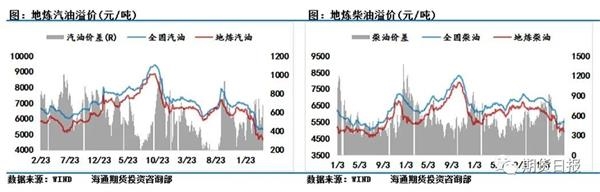

目前疫情控制最好的当属中国,在疫情得到有效控制之下,复工复产的进程也轻松了很多,原油需求正在慢慢恢复。不过我们观察主营炼厂的开工率和地方炼厂的开工率发现,地方炼厂开工已经回升至历史高位,并且回升速度非常之快,但是主营炼厂的开工率依然徘徊在低值区域。

炼厂加工量能够快速回升,与当前市场利润较好有着直接的关系。尽管最近原油市场暴跌至低位,但国内成品油市场保持相对强势,不管是汽油利润还是柴油利润都处在较高的位置,尤其是柴油利润,当前已经达到了近四年的最好开局。在疫情防控有力的情况下,炼厂开工的步伐和开工率得到了明显的提升。

主营炼厂开工率仍然维持在低位与国内成品油市场的价格有着直接的关系,虽说国内已经复产复工,但市场并未恢复到疫情之前,市场需求难以承受主营和地方炼厂同时恢复到之前。但地方炼厂在与主营炼厂的竞争中有着一定的成本优势和价格优势,经营模式上也相对更加灵活。我们从价格对比中也能发现最近地方炼厂汽柴油价格比主营炼厂便宜接近600元/吨,地方炼厂在一定程度上赢得了市场份额。

值得注意的是日前证券时报头版评论:取消成品油“地板价”是多赢之举。评论中称,随着经济环境不断变化,其中的“地板价”、“天花板价”机制已暴露出诸多问题。事实上随着我国石化产业升级,产能过剩局面日益严重,继续这种成品油保护性的政策已经不利于提升我国原油产业的全球竞争力,汽柴油价格几乎高出国际市场一倍,也变相的增加了国民消费负担,长远来看这有益无害。因此我们也希望我国能借此机会完成成品油市场化改革,丰富配套出台成品油风险管理工具,来从真正地帮助企业提升竞争力角度做出努力。

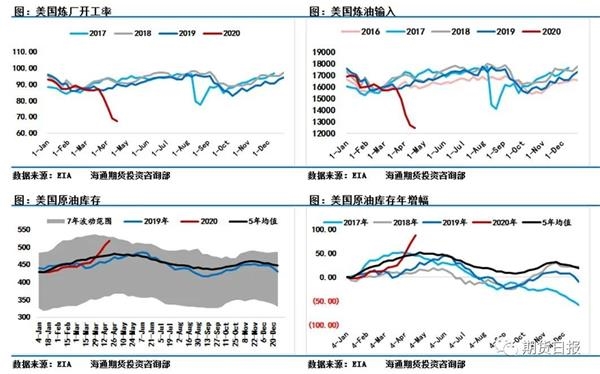

除了中国以外,美国市场是我们重点监控的指标,美国疫情占据了全球的1/3,同时炼油输入的下滑幅度也是最大的。从最新的EIA数据上我们能够看到,美国炼厂的开工率已经下滑至67.6%,近5年来的最低值,同时炼油输入下滑到1245万桶/天,比历史同期下滑400万桶/天!

需求下滑反应最明显的就是美国原油库存,本期EIA数据中,原油库存再次增加1500万桶,累库忧虑一直萦绕在市场之中。其实我们看到EIA数据公布之后,原油价格并未有较大的变化,原油库存增加,也并未打压价格多少,表明市场对于悲观预期给的已经很足,不排除接下来一段时间会出现忽视利空因素的可能。

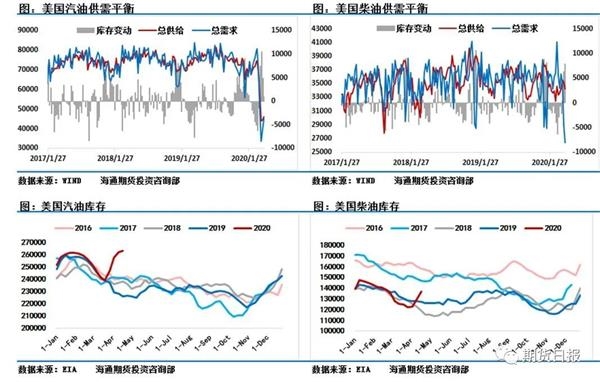

美国的汽柴油表现更是糟糕,汽油总需求大幅下滑,从之前的超过1000万桶/天降到500万桶,最低只有400万桶,汽油消费直接腰斩!柴油消费也不尽如人意,整体需求从400万桶左右下滑至300万桶。供需平衡表上表现得更加直观,在疫情的冲击之下,成品油出现严重的过剩。

因此总结来看,价格能否企稳上行,关键问题还在需求端,需求不恢复,单靠减产的一条腿很难走得远。但长期来看,供给端的努力有助于价格进一步止跌,也有利于原油市场企稳。短期来看,负油价的冲击之后,市场情绪大概率释放完毕,原油市场在经历了05合约的负油价之后,市场已经谨慎了许多,并且多头也轻易不会再犯临近交割还未平仓的错误,因此负油价大概率将不会再出现。并且随着价格逐步出现企稳的迹象,日线级别和周线级别出现了底部背离的信号,因此短期价格的有望继续维持振荡上行趋势,但如果价格想要真正上行,仍需要看到需求端的改善和库存水平的下滑。

期货

油价

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社