本周,在资金面改善、避险情绪升温、股债性价比向债券倾斜的推动下,三大期债于周一触底反弹,二债、五债、十债加权指数已分别反弹至区间中值100.318、99.96、98.39附近。未来期债存在继续向上反弹修复的空间,需要进一步关注经济基本面复苏和同业存单利率上行是否放缓,以及股债跷跷板效应能否支撑债市等因素。整体上,债市持续走熊的支撑逻辑不强,但向上空间有限。

经济基本面来看,一方面,周一公布了“三驾马车”的外贸数据,8月出口(以美元计)同比增9.5%,预期增8.3%,前值增7.2%,出口增速自5月以来连续刷新年内新高,反映中国外贸正在走出疫情最黑暗的时期,进一步验证国内经济的复苏进程,债市收益率没有连续向下的基础。另一方面,周三公布了价格通胀数据,8月CPI同比增长2.4%,预期增2.4%,前值增2.7%;8月PPI同比下降2%,预期降2.0%,前值降2.4%。CPI同比、环比增速均出现回落,年内整体通胀压力并不大,不会成为货币政策的掣肘,与此同时,货币政策更加强调“合理”,也难有进一步收紧的基础,将制约债券收益率高点的位置。从经济和价格之间的背离来看,债市“上有顶下有底”的格局暂时不会改变。

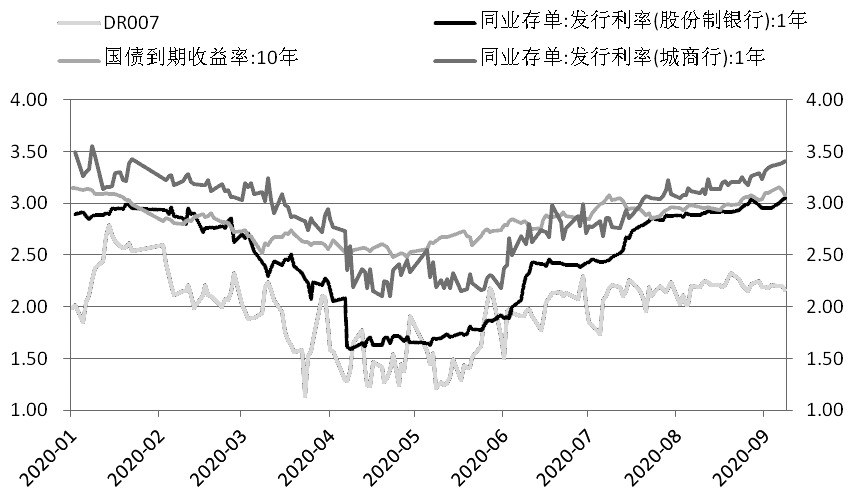

近期存单发行利率引发市场强烈关注。一般来说,DR007、一年期同业存单利率、十年期国债收益率是三个重要的市场利率指标,分别代表短、中、长期利率水平,通常由短端逐步向中长端传导。本周,DR007在2.2%左右徘徊,相比年初低约20BP;与此同时,各期限同业存单发行利率却不断创出年内新高,一年期股份行同业存单利率达到3.05%,高于中期政策利率一年期MLF(2.95%)10BP,城商行同业存单发行利率向3.5%攀升。存单利率上行成为近期债市的主要压力点,带动十年期国债收益率突破3.1%,创出年内新高。

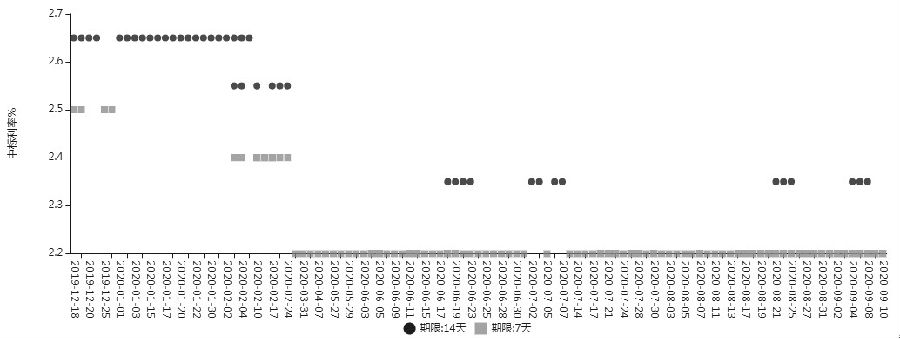

从政策利率来看,为应对疫情影响,央行上半年进行了两次公开市场利率调降,累计下调30BP。2月3日,7天期逆回购和14天期逆回购操作利率分别从2.5%、2.65%下调至2.4%、2.55%;3月30日,7天期逆回购操作利率继续下调至2.2%;6月18日,14天期逆回购操作利率继续下调至2.35%。与此同时,代表中期政策利率的MLF操作利率在2月17日从3.25%下调至3.15%,4月15日,再次下调20BP至2.95%。

图为不同市场利率走势

进入下半年,央行操作利率维持不变,市场形成了“货币政策中性”的共识,银行间存款类质押式回购利率DR007基本稳定在2.2%附近。在银行间超储率水平较低,央行资金投放以短期逆回购为主的背景下,商业银行缺负债的问题再次出现,各银行为补充存款及流动性缺口,转而积极发行同业存单,导致存单发行利率持续走高。两者利率走势的分化引发市场关注,市场担心存单利率会进一步上升。

作为货币市场工具,同业存单利率不仅受到银行间市场流动性的影响,通常跟随货币资金利率同方向变动。同业存单利率还受到本身供需压力的影响,包括监管考核、银行负债压力、广义基金行为等都可能加剧供需矛盾。DR007利率与同业存单利率的背离,说明本轮存单利率的上行主要受后者影响。一方面,银行信贷大幅投放,信用扩张明显;另一方面,5月以来,监管层对结构性存款进行被动压降,直接导致银行失去稳定的中长期资金,两大因素均导致银行负债压力进一步提升。

关于一年期同业存单利率超越同期限MLF利率的现象,市场高度关注同业存单利率反弹的空间,以及央行对存单利率偏离MLF的容忍度。《二季度货币政策执行报告》指出MLF利率作为中期政策利率,是中期市场利率运行的中枢。央行的目标是让回购利率围绕政策利率波动,理论上,存单利率不会偏离MLF太远,对长端债券利率上行起到了封杀作用。

图为央行公开市场操作利率

目前银行同业存单发行利率明显上升,央行希望创造相对充裕的流动性环境。本周公开市场有3900亿元逆回购到期,央行周一至周四分别进行了1000亿元、1700亿元、1200亿元、1400亿元逆回购操作,连续四日实现净投放,累计净投放资金2400亿元。央行的操作给予市场充分的预期,对资金面是非常呵护的,流动性并不会过度收紧,回购利率不会大幅上行,预计同业存单利率也不会大幅偏离中期借贷便利(MLF)利率。

从股债跷跷板来看,上周五,在边境争端和美股大跌的带动下,国内A股跳空低开,期债小幅高开。进入本周,沙特阿美超预期降低原油价格、原油库存逼近极限、印度疫情加重、原油需求不振、中东财政危机以及原油价格持续反弹至高位等多重因素的共振,使得原油价格遭遇重击,与此同时,美股市场集体杀跌跟随。一般来说,原油与股市同步波动主要源于市场情绪及风险偏好的变化,此次两者同步下跌不仅源于市场风险偏好的趋同性,而且受到全球经济增长情况以及各自市场原因的影响。全球市场风险偏好回落,推动资金转向债市寻求短期避险。

(作者:何慧 作者单位:中辉期货)

期债

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社