巴西:利空基本出尽但缺乏利多驱动

截至2020年9月1日,巴西中南部地区累计产糖2589万吨,同比增加43.76%。糖产量创下历史同期最高纪录,之前的最高纪录是2017/2018榨季的2334万吨。这主要是因为相比于制乙醇,制糖的利润更高。本榨季至今,巴西含水乙醇折糖价的平均值为8.11美分/磅,而美11号糖的平均值为11.54美分/磅。目前,巴西糖厂依然在最大化食糖生产,8月下旬的甘蔗制糖比例为46.84%,去年同期只有36.53%。虽然8月下旬巴西中南部甘蔗压榨量同比下降12.21%至4211万吨,但是由于甘蔗制糖比例达到46.84%,去年同期为36.53%,因此8月下旬的产糖量依然同比增加16.34%至293万吨。截至9月1日,巴西中南部累计压榨甘蔗4.15亿吨,同比增加3.83%。累计制糖比为46.99%,去年同期35.48%。

乙醇方面,受新冠肺炎疫情以及油价大跌的影响,巴西乙醇需求大幅下降。截至9月1日,巴西中南部乙醇产量为1896万立方米,同比下降8%。其中含水乙醇的产量为1335万立方米,同比下降7%,无水乙醇的产量为561万立方米,同比下降11%。

销售方面,截至8月底,中南部糖厂国内含水乙醇销量为732万立方米,同比下降24.5%。无水乙醇国内销量为331万立方米,同比下降10.2%。不过巴西乙醇出口较好,今年1—8月巴西共出口乙醇146万立方米,同比增加24.8%,分担了一些国内需求不足的压力。由于目前巴西疫情依然比较严重,市场预计巴西乙醇需求可能维持低迷,这将继续给乙醇价格带来压力。

另外,疫情导致的燃料需求下降也是糖醇比转换的重要因素。巴西能源机构ANP的数据显示,截至7月底,巴西汽油销量同比下降10.5%,并且是2009年以来最低的。展望后市,原油需求最差的阶段已经过去,后期需求将逐步回暖。另外,虽然未来原油供给端边际增加,但整体供需依然偏紧,四季度可能出现供应缺口。长期看,原油价格将回升,这将推动乙醇价格和糖价走高。近期美糖也逐步回升,正是这一预期的体现。

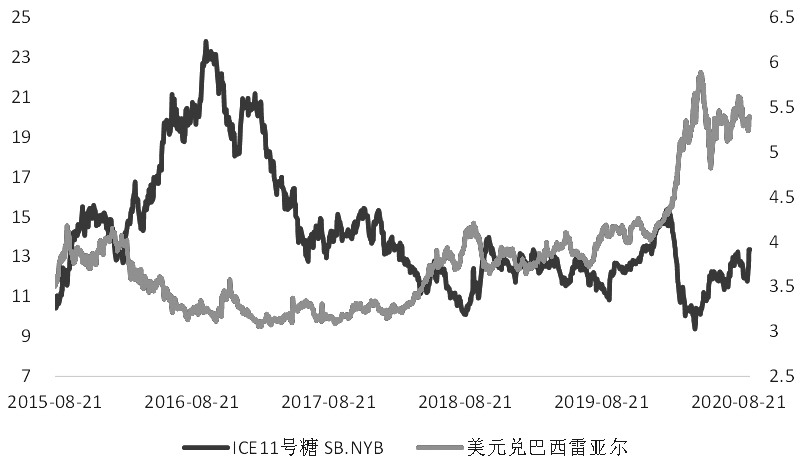

另外一个影响美糖价格的重要因素是巴西雷亚尔。今年前5个月巴西雷亚尔快速贬值,从4USD/BRL最高贬值至5.9USD/BRL。巴西雷亚尔的快速贬值使得巴西糖厂激励生产并出口更多的糖,这也是一季度美糖大跌的重要原因。另外,巴西乙醇主要是在国内消费并以雷亚尔计价,因此巴西货币贬值也促使糖厂提高了制糖比例。目前来看,巴西雷亚尔继续大幅贬值的可能性不是很大。

图为美11号糖收盘价与美元兑巴西雷亚尔

总的来看,年初美糖大幅下跌的主要原因是原油价格大幅下跌以及巴西雷亚尔的贬值,并且两者的价格都达到了一个比较极端的位置。中期来看,油价以及巴西雷亚尔很难再出现如此大幅度的下跌。巴西生产端的利空基本出尽,而这也已经反映在美糖的价格当中。不过美糖想要大幅上涨的话,还需要新的利多驱动。目前市场预期拉尼娜现象会对巴西甘蔗产量造成影响,不过这还需要具体数据的验证。

泰国:新榨季产量或维持低位

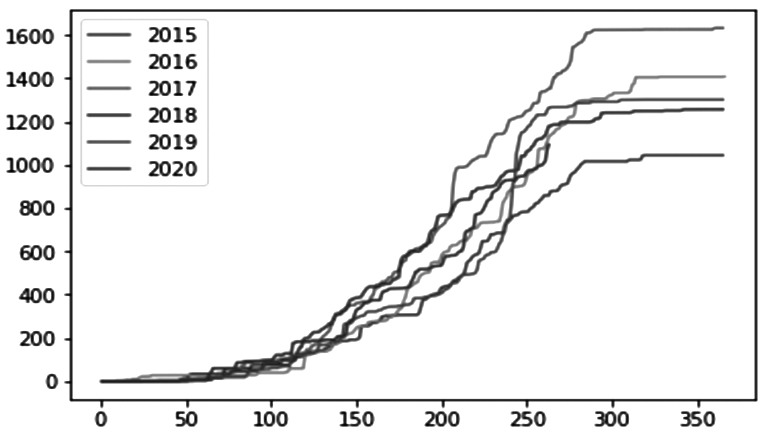

图为泰国东部累计降雨量(单位:mm)

泰国已经进入去库状态,美国农业部预计本榨季泰国库存同比下降57.62%至353万吨,预计2020/2021榨季的期末库存继续下降至293万吨。虽然美国农业部的报告预计新榨季泰国的产量将回升到1290万吨,不过能否实现尚有疑问。2017年以来泰国甘蔗收购价下跌了35%,但其他竞争作物的收购价继续上升,由于收益下降,农民种植甘蔗的积极性降低。长期看,受限于较低的甘蔗价格,泰国食糖产量趋势向下。

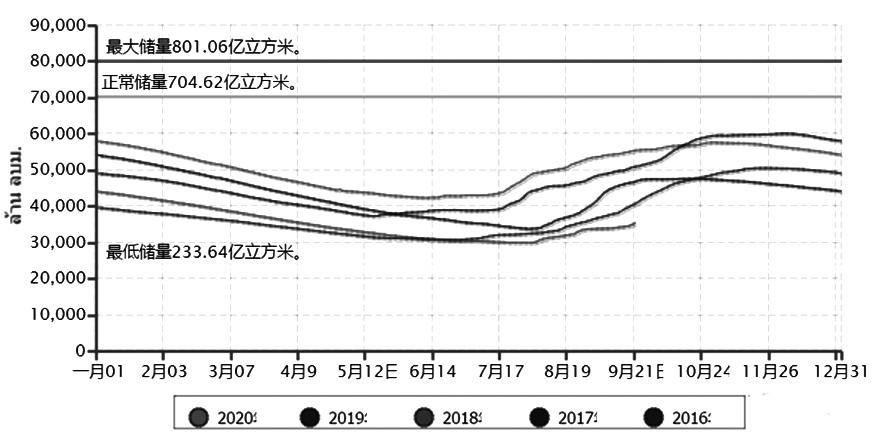

今年泰国甘蔗主产区的降雨依然不是非常理想。虽然5—8月泰国降雨量同比回升,但随后降雨量减少,目前的累计降雨量处在同期偏低的水平。不过5—8月泰国甘蔗处于需水量较大的阶段,这一阶段降雨量对甘蔗生长较为关键。另外,从数据来看,今年泰国水库水位同比继续下降,处在历史同期偏低水平,这会对甘蔗的灌溉造成影响。总的来看,今年泰国的食糖产量仍然值得担忧,如果泰国超预期减产,将会引发美糖继续上涨。

图为泰国水库水位

印度:新榨季产量或同比增加

印度是美糖继续上涨的主要阻力。美国农业部预计,2020/2021榨季印度食糖产量同比增加17%至3370万吨。印度最大的主产区UP邦产量维持稳定,但马邦和卡邦的产量则会明显回升。据报道,由于雨水充足,2020/2021榨季印度马邦的甘蔗种植面积预计将增加29%至106.6万公顷。另外,甘蔗收购价维持上升趋势,甘蔗种植收益相对于其他竞争作物的经济收益更好,农民可能会选择更多地种植甘蔗。因此在天气条件良好的情况下,印度食糖产量可能长期维持高位。

贸易方面,本榨季印度糖厂已经出口570万吨食糖,接近600万吨的目标,市场预期下榨季印度可能继续出口约600万吨食糖。政策方面,新榨季印度政府可能会继续提供出口补贴,帮助糖厂出口食糖。总的来看,新榨季印度产量可能同比增加,同时库存依然较高,出口的压力较大,对美糖价格构成利空。

小结

巴西生产端的利空已经基本出尽,近期美糖价格的上涨也反映了这个预期,不过美糖价格要继续上涨的话,需要新的利多驱动。由于甘蔗收购价格下降以及降雨量偏低,新榨季泰国食糖产量可能维持比较低的水平,如果泰国超预期减产,将会驱动美糖继续上涨。不过新榨季印度的产量预期较好,利空美糖价格。(作者:黄维)

国际糖价

白糖期货

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社