[关注大选]

随着美国大选投票日越来越近,世界各国也越来越紧张地关注着特朗普和拜登之间的选战激斗。

民调上,拜登在总体和摇摆州均领先特朗普

根据民调机构Real Clear Politics的数据,今年6月以来的警察暴力执法所引发的一系列事件使得拜登对特朗普民调支持率领先从5%左右一度扩大至10.2%,而10月以来第一轮辩论以及特朗普确诊新冠肺炎,使得拜登领先再度拉大。截至10月15日,拜登在民调支持率上领先特朗普9.2%。

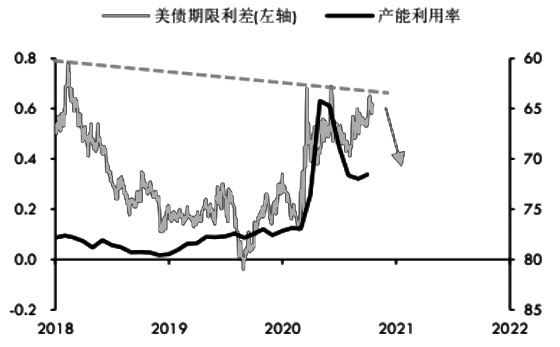

图为美债期限利差反弹至高位区间

国会方面,民主党主导众议院概率较高,参议院仍势均力敌

美国国会中参议院议员100名(每州两名),众议院议员435名(按各州人口分布);众议院每任两年,两年全部改选,参议院每任六年,每两年改选三分之一。民主党当前在众议院拥有232个席位,为多数党,而共和党在参议院占53席的多数。截至10月15日,根据民调统计民主党预计或锁定众议院多数席位(215席),共和党186席,另外34个席位仍存不确定性,考虑到众议院席位是按各州人口分布,因此胜选一方较大概率主导众议院。参议院则存在较大不确定性,民调显示民主党和共和党或将分别锁定47和46个席位。

[影响分析]

通过回顾1980年以来美国历次总统大选当季大类资产的表现,可以发现:一是非连任大选年四季度标普500指数收跌的概率为46.7%,连任大选年四季度标普500指数收跌的概率为26.7%,从历史表现来看,连任失败确实会给市场带来短期的调整,但持续性非常短,呈现先跌后涨的走势。二是大选季度美元指数上涨的概率高达63.3%,大选带来的政策以及情绪支撑可能是美元走强的原因。三是黄金在大选季度上涨概率仅有27.3%,录得-3.4%的均值。四是美债利率在历次大选季度上涨概率高达72.7%,整体看是风险偏好抬升下的大类表现。

美股受益最大,但两位候选人对科技和医疗板块的影响截然相反

无论是拜登还是特朗普均有计划约2万亿美元左右的财政刺激政策,并且同样表态积极推动第二轮疫情救助方案出台,在改善经济预期和控制疫情的逻辑上利好股指。这里需要指出的是,拜登的加税纲领同样适用于美股利好逻辑,从1980年至今,美国一共经历了四轮加税周期,分别是1983—1988年、1992—1995年、2003—2006年、2010—2015年,在这4轮加税周期中,美股均出现了明显的上涨趋势。

需要注意的是,拜登和特朗普在科技股和奥巴马医改上的态度是截然相反的。拜登主张扩大奥巴马医改范围,而特朗普主张废除,拜登主张对科技龙头发起反垄断调查,特朗普则支持科技股,因此特朗普连任利好科技板块,利空医疗板块,而拜登当选则截然相反。此外,拜登主张对富人加税有利于缩小贫富差距,结合扩大医改覆盖范围有望拉动整体消费以及基建刺激计划,因此,拜登当选有望推动长周期的美股风格轮转从科技牛转向消费和周期牛。

美债利率迎来变数,拜登当选将抬升美债利率预期,贵金属受益

美国政府杠杆率是美债利率的软约束,根据美国财政部的数据,美国政府二季度的债务总额已经高达21万亿美元,2019年利息净支出已经高达3756亿美元,占财政收入的10.8%,美债利率上升100bp,美国政府每年利率支出将增加约2100亿美元,占其财政收入约6%。美国国会预算办公室更是预计,到2050年公众所持美国联邦债务与美国GDP之比将达到195%。因此,拜登所主张的加税政策能够有效缓解美国政府财政压力,使得3年以上的长周期政府杠杆预期下调,进而打开美债利率预期的上升空间。更进一步来讲,利率预期上升而名义利率仍受限,将推动实际利率进一步走低,贵金属同样受益。而特朗普主张的减税则将延长低利率预期的时间,倒逼美联储维持更长时间的宽松周期,大水漫灌下美股受益,贵金属则需要看美联储的扩表速度。

弱美元趋势延续,这是两位候选人均难以扭转的

长周期来看,美联储政策宽松,美国政府高杠杆决定美国国债的名义利率长期(美联储预计是3年)内维持低位,叠加美欧利差只能缩窄难以扩大的情况,美元长周期走弱,这是两位候选人均难以扭转的。但短期来看,若拜登当选,其主张不使用关税对其他国家施压,贸易形势改善的情况下欧洲受益大于美国,美元下行压力较特朗普连任会更大。而第二轮疫情救助方案推出,欧洲疫情恶化以及英国硬退欧等短期风险会支撑美元。

A股机遇大于风险,中长期A股是值得配置的优质资产

不论特朗普或拜登谁当选,我们认为不会对A股的中长期走势产生影响,但是需要谨防以下突发事件对于A股的不利影响:第一,若特朗普当选,或会在一定程度影响A股市场风险偏好;第二,警惕拜登当选加税政策实施后的风险外溢,拜登当选后会大幅增加美国税率,尤其是将美国企业海外分支机构的利润税率增长一倍达到21%这一项,会对美国科技股造成较大影响,须提防届时美股的风险波动所造成的风险外溢;第三,须提防大选前的“十月惊奇”对于市场风险偏好的影响,历届美国总统大选冲刺阶段往往是猛料迭出之时,而目前在任总统特朗普的支持率明显落后于民主党候选人拜登,须提防特朗普为了提升连任成功率而制造一些突发或足以影响选情的事件,进而对市场风险偏好产生不利影响。

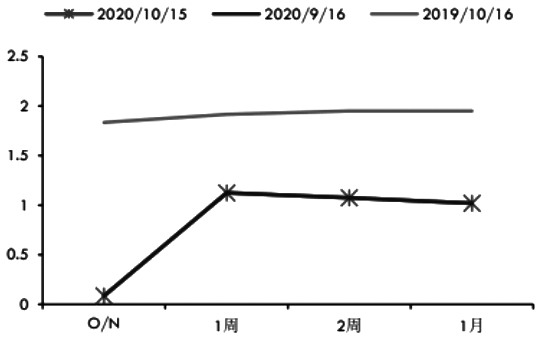

图为欧洲美元利率期限结构

风险虽然存在,但是我们认为机遇大于风险,A股中长期是值得配置的优良资产。一是资本市场改革加速叠加房住不炒,居民增配权益资产是未来大方向。随着居民生活水平的不断提高和财富积累的不断提升,资产配置的需求料也将不断变化。二是国内经济增速冠绝全球,支撑A股估值。三是增量资金加快入市,为股市的长期发展注入动能。

大类资产配置

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社