10月中旬以来,国债期货在基本面利空短期出尽、债券供给压力缓和、股市表现平淡的综合影响下小幅反弹。上周受缴税和月末影响,资金面明显收紧,但期债表现较为坚挺,周线延续反弹态势。进入11月,随着国内资金面和海外环境趋向稳定,国债期货走势将再度回归国内基本面。

短期环境利好债市

9月下旬,债市投资者对于基本面渐渐修复已有预期,叠加利率债供给压力,驱动国债期货振荡下行。10月中旬,随着三季度经济数据公布,市场进入了数据真空期,同时,资金面较为平稳,为部分资金入场博弈反弹提供了有利条件。考虑到10月底地方专项债发行完毕,11月地方债供给将明显缩量,未来利率债供给压力整体将缓和。另外,近期中国外汇交易中心宣布将“逆周期因子”调出人民币中间价报价模型,透露出央行有意减少汇率干预、不希望人民币过快升值的意图,引发市场对后期央行加大流动性投放、减缓人民币升值的预期,债市情绪有所提振。

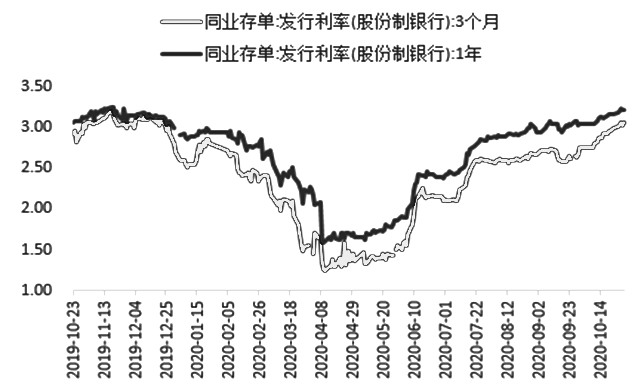

图为国有股份制银行同业存单利率

此外,海外疫情发展导致市场风险偏好回落,全球权益市场表现疲软,助推了债市反弹。自9月下旬开始,欧美疫情加速蔓延,10月下旬,美国、德国、法国、意大利等主要经济体新冠肺炎单日新增确诊病例数均超过上一轮暴发时的峰值水平。尽管当前医疗物资及人员准备较上一轮更加充分,且本轮疫情反弹过程中死亡率没有上升,但各国防疫措施的逐步趋紧,叠加美国新一轮财政刺激计划迟迟难以出台,海外风险偏好明显下降,避险情绪大幅抬升。展望未来,国内外疫苗大规模接种可能要等到明年上半年,年内投资者需要关注欧美消费需求是否放缓,以及实体经济冲击是否传导至制造业并对我国外需产生影响。

经济延续回暖势头

11月,随着外部不确定性的减弱,债券走势将重回国内基本面。从高频数据来看,终端需求好坏参半,当前经济修复步伐虽有放缓,但整体延续回暖态势。10月31日,国家统计局公布了10月PMI数据,其中制造业PMI数据录得51.4%,环比回落0.1个百分点。从分项指标看,生产指数小幅回落,新订单指数持平前值,出口、进口、购进价格、出厂价格回升,就业和产成品库存回落,表明制造业产需继续改善,需求带动价格回升的特点明显。10月非制造业PMI数据为56.2%,环比回升0.3个百分点。在国庆和中秋双节带动下,长假期间居民出行意愿较强,带动消费需求加快释放,服务业和生产活动快速回暖。另外,建筑业商务活动指数、新订单指数和从业人员指数均出现回升,表明随着新签合同量增长,企业用工增加,基础设施建设活动有所加快,10月生产和投资数据有望延续改善。

在国内经济延续稳定恢复背景下,货币政策进一步放松的必要性降低。结合央行行长在金融街论坛年会讲话中“稳健的货币政策更加灵活适度、精准导向”“保持货币供应与反映潜在产出的国内生产总值名义增速基本匹配”“把握好货币供应总闸门,适当平滑宏观杠杆率波动”等表述,我们认为,年内货币政策很难转松,PPI同比维持低位情况下,宏观流动性收紧可能性也不大,货币政策基调大概率将维持中性。在此背景下,债券收益率仍然面临上行压力。

存单利率接近顶部

近期债市对于同业存单的关注度较高。10月下旬,缴税的影响导致了资金面的紧张,1年期国有股份制银行同业存单利率上行至3.2%以上,成为制约长端利率下行的重要因素。笔者认为,当前存单利率已经接近顶部,后期进一步上行的空间已经不大。进入11月,资金面将边际改善,市场对于短端资产的配置可能增加,短债收益率的下行将降低投资者对于同业存单利率的要求,从而有利于调降同业存单发行利率。另外,11月、12月同业存单到期量回落,同时银行结构性存款压降力度减弱,意味着存单发行压力将明显缓解,供给端同样利于存单利率的下行。

不过,对于长端利率而言,尽管同业存单利率的制约减弱,但基本面回暖带来的利率上行压力仍在,因此,博弈长端利率继续下行胜率和赔率都不算乐观。从估值看,当前10年期与1年期国债期限利差、10年期与5年期国债期限利差分别为45BP、20BP,均处于历史偏低水平,做陡收益率曲线赔率中等偏上。考虑到2012合约临近交割,可择机在2103合约上布局做陡国债收益率曲线策略。具体操作上,按照久期中性配比原则,可多2手TS2103合约或多2手TF2103合约,同时空1手T2103合约。

综上所述,笔者认为,海外市场的不确定性影响将减弱,债市将逐渐回归基本面。同时资金面将边际改善,短端资产配置需求可能增加,有利于同业存单利率的下行。此前同业存单利率对长债利率的制约作用将减弱。但在国内经济改善背景下,货币政策维持中性基调,基本面回暖带来的利率上行压力仍存。短期继续博弈反弹胜率不大,建议择机做陡国债收益率曲线。(刘晓艺)

国债

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北路2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社