长期以来,中国是一个低负债国家,中国家庭是低负债家庭。但是2008年以来,我国家庭部门债务水平快速增长。到2020年底,中国家庭部门贷款总额已达63.18万亿,占GDP比重已达62.7%。

据统计,虽然该比重仍低于美国的79.5%,发达经济体的77.1%和欧盟的62.7%,但已经超过G20国家的59.8%和包括中国在内的新兴市场国家的46.6%。具体到增速上,2007年到2020年底,中国家庭部门贷款总额年均复合增长率高达21.4%,其占GDP比重的年均复合增长率也是高达9.5%。

居民持续“加杠杆”的情况同样受到了监管部门的关注。在年内发布的《2020年第四季度货币政策执行报告》中,央行以专栏形式撰文指出,应合理评估居民部门债务风险。央行称,我国大约有20%的居民债务与经营性活动相关,剔除后我国居民杠杆率在国际上处于合理水平。“同时,也要高度警惕居民杠杆率过快上升的透支效应和潜在风险,不宜依赖消费金融扩大消费。”央行进一步指出。

那么中国家庭的消费信贷应当如何健康发展?近日,西南财经大学中国家庭金融调查与报告中心发布的题为《中国消费信贷健康发展问题研究》的报告(以下简称“报告”),对中国家庭消费信贷问题进行了分析。

报告的基本结论与监管相同。统计认为,中国当前信贷服务部门提供的负债规模仍处于较为安全的范围。不过报告建议,对于偿债能力较弱的家庭,应当设定和控制贷款上限;而对于偿债能力较强而实际负债规模较低的群体,可以采取降低费率的方式引导相对激进的消费和贷款观念,从而在保证整体经济稳定的情况下刺激消费繁荣。

医疗支出显著降低家庭的消费信贷收入比

本次发布的报告考虑两类消费信贷,一类是在免息期内的不生息消费信贷,目前绝大多数家庭参与消费信贷的方式主要是在免息期内的不生息消费信贷,其与家庭当期收入的比值为“消费信贷收入比”;另一类是家庭在免息期内没有偿还导致分期生息的借贷活动,即生息消费信贷。

房产、车辆购置一方面会使得家庭在购置前进行储蓄,从而降低消费信贷;另一方面在还款阶段由于必要支付的“月供”会减少家庭实际的可支配收入,从而减少家庭可以实现的消费信贷水平。

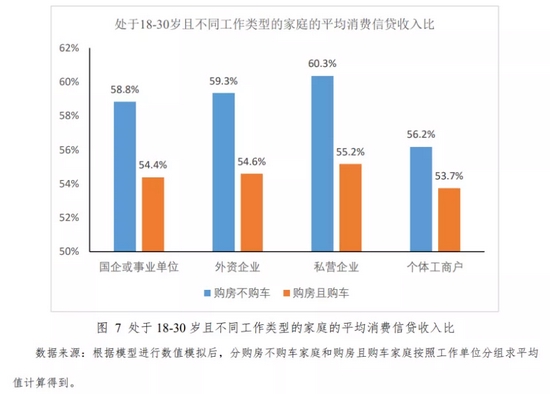

报告对不同工作类型的购房购车家庭消费信贷收入比进行了分析,分析发现差异较大。“总体来说,国企或事业单位、外资企业和私营企业的收入增长较为可观,因此为购房进行存款对消费信贷的挤出有限,在购房前的消费信贷收入比仍然能够保持在59%左右;但对于收入增长较低的个体工商户,为购房储蓄则会导致家庭在购房前的消费信贷收入比降低到56.2%。如果购房的同时家庭选择购车,则这一影响将更为强烈。”报告称。

事实上,对于家中有需要抚养的老年人,或者自身就是老年人的家庭,医疗支出也会占据较大的支出比例。由于医疗支出的必要性,家庭能够用于消费的实际可支配收入在一定程度上有所缩减。

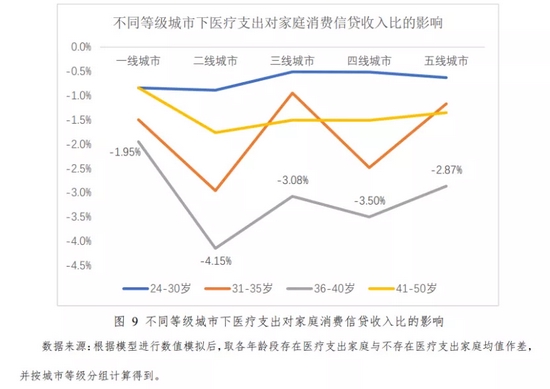

报告发现,从总量上看,二线和四线城市受到的影响最大,特别是在家庭面临购房、购车等支出最多的36-40岁年龄段,医疗支出将导致家庭的消费信贷收入比降低1-4个百分点。

从影响的年龄分布上看,医疗支出对24-30岁家庭的影响不大,均在1个百分点以下,而对40岁以后的家庭影响也较36-40岁年龄段的家庭有所下降,对于50岁以后的家庭则几乎不存在影响。

高等教育支出降低家庭消费信贷收入比

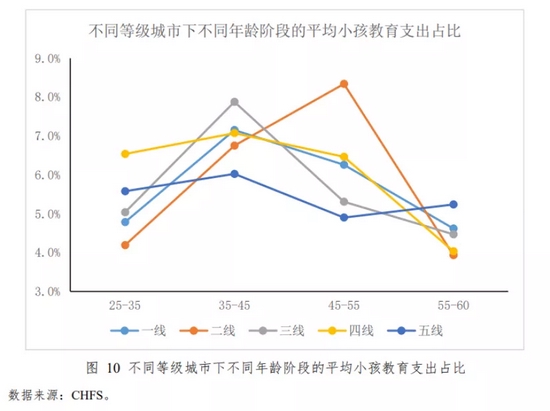

家庭的教育支出也是必要支出之一。报告称,整体上看,家庭对小孩教育的支出占总支出水平不足10%,其对家庭的影响相对较小。

其次,从高等教育支出来看,不同等级的城市在支出占比的趋势上出现了分化,三线和四线城市随着年龄的增长逐渐提高,而其他等级的城市则普遍在40岁左右达到峰值后回落。

“相较一线和二线城市较低的支出占比,这种现象很可能是因为尽管三线和四线城市收入水平相对较低,但是对于子女高等教育较为重视,换言之其子女相较五线城市有较好的接受高等教育的机会,所以表现出对子女高等教育支出占比较高的现象。”报告写道。

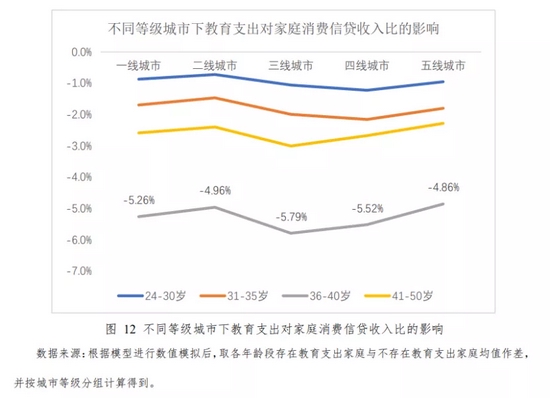

从结果上看,教育支出对于各线城市的影响较为平均,三线、四线城市影响较大。教育支出对30岁以下的家庭影响较小,降低幅度不到2个百分点;但对30岁以后的家庭存在较大的影响,特别是对36-40岁年龄段的家庭,在各线城市均使得家庭的消费信贷收入比降低5个百分点左右;对于50岁以后的家庭则没有明显的影响。

此外,若将家庭的教育支出具体区分为小孩教育和高等教育,根据模拟结果发现,单独的小孩教育支出并不会导致家庭消费信贷收入比的减小,但单独的高等教育支出则会导致削减。这说明高等教育支出是家庭因教育支出削减消费信贷的主因。

购房对存在教育支出家庭生息消费贷影响最大

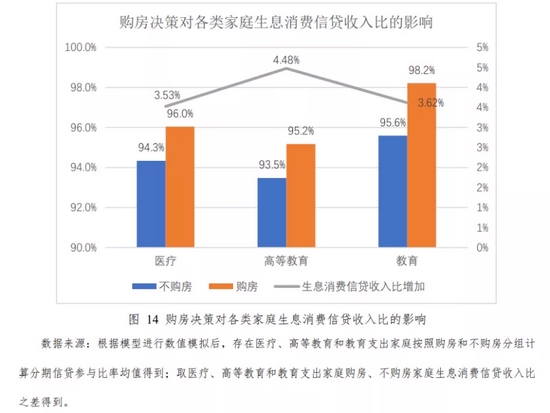

在生息消费信贷方面,也有一些明显趋势。数值模拟理论结果表明,购房决策对家庭寻求消费贷分期的需求增加,而这主要是针对存在教育或医疗支出的家庭。

“从结果上看,对于存在高等支出的家庭,购房家庭选择生息消费贷的比例从不购房的94.3%提高到96.0%,生息的消费信贷收入比提高了3.53个百分点;对于存在医疗支出的家庭则从93.5%提高到95.2%,生息的消费信贷收入比提高了4.5个百分点;对于存在两种教育支出的家庭则从95.6%提高到98.2%,生息的消费信贷收入比提高了3.6个百分点。购房对存在教育支出的家庭参与生息的消费贷分期影响最大。”报告称。

教育支出对各线城市家庭生息消费信贷收入比的影响较为平均,均会导致家庭的生息消费信贷收入比达到20%-40%的水平。

值得关注的则是医疗方面的影响。报告发现,医疗支出集中影响到欠发达地区的家庭。“医疗支出对一线、二线城市家庭几乎不会导致其陷入过高的生息消费信贷,但对于三线、四线城市的影响逐渐提高,特别是对于五线城市,其由于医疗支出导致的负债会使得最大的生息消费信贷收入比接近60%。这实际上反映了欠发达地区医疗保障体系的落后,家庭因病自费负债的情况较为普遍。”

教育支出对各线城市家庭生息消费信贷收入比的影响较为平均,均会导致家庭的生息消费信贷收入比达到20%-40%的水平。

值得关注的则是医疗方面的影响。报告发现,医疗支出集中影响到欠发达地区的家庭。“医疗支出对一线、二线城市家庭几乎不会导致其陷入过高的生息消费信贷,但对于三线、四线城市的影响逐渐提高,特别是对于五线城市,其由于医疗支出导致的负债会使得最大的生息消费信贷收入比接近60%。这实际上反映了欠发达地区医疗保障体系的落后,家庭因病自费负债的情况较为普遍。”

消费

信贷

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。