近年来信托公司业务发展情况

从1979年首家信托公司成立以来,经过40年的曲折发展,2018年末信托行业规模达到22.70万亿元,成为仅次于银行业的第二大金融行业。随着经济发展水平、社会财富、社会文化、法律制度等客观条件的成熟,当前无论从监管机构、信托市场主体还是社会大众,对信托公司回归信托本源,以财富管理和资产管理为核心的业务定位已逐步形成共识。

信托公司资产管理业务情况

1。受经济高速发展和制度红利双重驱动,信托业资产规模稳居行业第二过去十年,以2008年四万亿元刺激政策为起点,地方基础设施建设、房地产开发建设催生巨大的融资需求,而我国的利率管制政策客观上为银行体系之外的非正式融资活动创造了足够的需求和利差空间。信托公司通过比银行存款利率更高的价格吸收资金,向难以获得银行融资的较高风险行业或项目提供融资服务。与此同时,金融分业监管体系下,信托公司拥有唯一能全面投资于货币市场、资本市场及非上市公司的金融牌照。银行理财资金成为信托公司的最大资金来源。

2。新增信托资产规模大幅下滑,资金流向实体领域占比稳中有升

2018年是信托业重要的转折点,以资管新规为代表,大资管行业的统一监管对信托业发展提出了合规与转型要求,信托公司展业受限颇多,新增实收信托规模的增长趋势戛然而止。但在整体信托规模收缩的基础上,资金流向实体经济的占比稳中有升。年报数据统计显示,2018年全行业信托资产投向规模最大的是工商企业领域,规模达5.90万亿元,占总规模的25.96%,占比较2017年上升0.28个百分点;投向金融机构和其他领域的资产规模则跃居第二、第三位,投向证券市场的信托规模大幅下降,占比则降至末位。另外,房地产信托比重显着上升,在所有投向中排名第五,为12.16%。

3。业务结构不断优化,主动管理成果初显

从信托资产中主动管理型规模占比的变化来看,信托公司正逐步减少有监管套利色彩的通道业务,大幅提升主动管理型业务,业务结构不断优化。2018年,68家信托公司主动管理业务规模为7.36万亿元,较2017年减少0.37万亿元,同比减少4.79%,占信托资产规模的比重为32.64%,较2017年增加2.89个百分点;被动管理业务规模为15.19万亿元,较2017年减少3.06万亿元,占信托资产规模的比重为67.36%。信托主动管理业务转型成果初显,主动管理能力成为信托公司未来展业的重要支撑。

4。转型升级步伐加快,信托业务内涵不断丰富

近年来,信托公司加快转型步伐,利用信托投资范围广泛、运用方式灵活的优势,不断丰富信托业务内涵,为经济发展提供新动力。消费金融信托、慈善信托、家族信托、私募股权投资信托等业务不断涌现。2018年消费金融信托业务规模为2977亿元,占总信托规模的比重为1.31%;慈善信托属于事务管理类业务,2018年规模为11.17亿元,占比较小;家族信托满足了高净值客户资产配置及保值增值需求,2018年规模为850亿元,占比为0.37%;私募股权投资信托规模为570.35亿元,占比为0.25%;境外理财信托规模为412.5亿元,占比为0.18%;财富管理业务规模为1.42万亿元,占比为6.26%。

信托公司财富管理业务情况

经过改革开放40年的发展,中国居民财富得到了快速增长,财富管理和代际传承需求旺盛,需要金融体系提供高质量的财富管理服务。但当前居民理财渠道单一,可选择资产过少,既有的理财产品难以满足日益多元化的需求,成为制约居民财富保值增值的瓶颈。信托公司凭借横跨多个市场的优势,能够满足交易结构的定制化需求,在财富管理业务方面具有很强的竞争力。

1。坚持将投资者利益放在首位,为投资者创造丰厚回报

多年来,信托公司坚持将投资者利益放在首位,为投资者创造收益,提供综合金融服务。2018年信托公司分配给信托公司的收益共计12113.73亿元,较2017年增加了350.38亿元。2013—2018年,信托业累计向投资者分配信托收益59680.35亿元,为投资者创造了较丰厚的投资回报。

2。不断提升主动管理能力,信托产品收益率相对较高

近年来,信托公司不断提升主动管理能力,压降通道业务,主动管理信托业务占比上升,信托产品总体平均收益率得到提升。2018年,信托产品的加权平均收益率为7.19%,较2017年有所上升。横向比较,2018年保险资金的整体投资收益率约为4.3%,a银行理财产品的加权平均预期收益率约为4.67%。信托产品为投资者创造的收益更高。

3。积极发展直销渠道,逐步降低代销依赖程度

信托产品销售渠道大体可分为三类,即公司直销、金融机构代销、自营垫付和其他销售渠道。近年来,越来越多的信托公司将财富管理作为战略转型方向,积极发展财富管理业务。截至2018年末,61家信托公司在全国52个城市共设立了347个财富中心,配备财富管理人员4899人。在不断发力财富端布局、加大资源投入的背景下,信托公司直销规模和占比均达到一定水平。根据行业调研收集到的51家信托公司有效样本数据,2018年共新增主动管理类信托产品销售约2.62万亿元,其中,信托公司直销约为1.42万亿元,金融机构代销约为1.19万亿元,自营垫付和其他销售渠道为104.77亿元。

4。充分发挥信托制度优势,大力促进社会公益慈善事业

随着居民可支配收入的迅速增长,公益慈善事业进入快速发展期。自2016年《慈善法》和2017年《慈善信托管理办法》落地以来,各信托公司充分发挥信托制度优势,致力于服务人民美好生活,慈善信托规模和数量迅速增长。根据民政部全国慈善信息公开平台数据统计,2018年全国新设慈善信托83个,同比增长112.82%,较2016年翻了两番。2018年新设慈善信托规模总额达到11.21亿元,同比增长94.61%。

信托公司综合实力不断增强

1。股东背景多元,资源禀赋优越

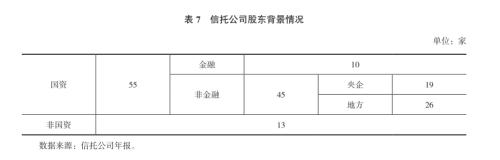

从股东性质来看,我国信托公司的股权结构多样,大体可以分为金融机构控股型、央企控股型、地方政府和国企控股型、民营企业控股型几类。a绝大多数信托公司拥有得天独厚的资源禀赋,或背靠资本雄厚的金融集团,或拥有丰富的产业资源,或配有灵活的市场机制,在资产管理和财富管理领域深耕多年。68家信托公司中,国资有55家,占比为80.9%,非国资有13家。在国资背景中,大股东为金融集团(银行、保险和资产管理公司)的有10家,大股东为央企的有19家,大股东为地方政府或国企的有26家。

2。资本实力稳步增强,业务发展和风险抵御能力提升

近年来信托公司纷纷增强资本实力,助力业务发展。2018年,68家信托公司实收资本合计达到2654.15亿元,平均每家信托公司的注册资本约为39亿元。其中,注册资本超过百亿元的信托公司达到6家,注册资本超过30亿元的信托公司达40家,注册资本不足10亿元的信托公司仅有3家。随着信托公司平均注册资本的提高,其风险抵御能力得到显着提升。

3。中青年、高学历人才为主力军

人才是信托公司的核心资产,行业转型升级需要大量高素质人才作支撑。从具体人员结构来看,信托公司人力资源呈现年轻化、高学历的特点。根据近年来信托公司年报,40岁以下员工占比稳步增加,硕士及以上学历人数占比合计超过50%。

信托

子公司

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社