11月3日,安信信托(SH600816,股价3.93元,市价214.9亿元)收到上交所《关于安信信托股份有限公司2022年三季报的信息披露监管问询函》(下称《问询函》)。

《问询函》指出,经对安信信托今年第三季度报告的事后审核,要求安信信托进一步补充披露关于手续费及佣金收入、固有业务以及净资产为负的信息。

今日下午消息,安信信托发布《关于上海证券交易所对公司2022年三季报信息披露监管问询函回复的公告》,对上述《问询函》进行了回复。

手续费及佣金收入波动幅度较大主要与浮动信托报酬确认有关

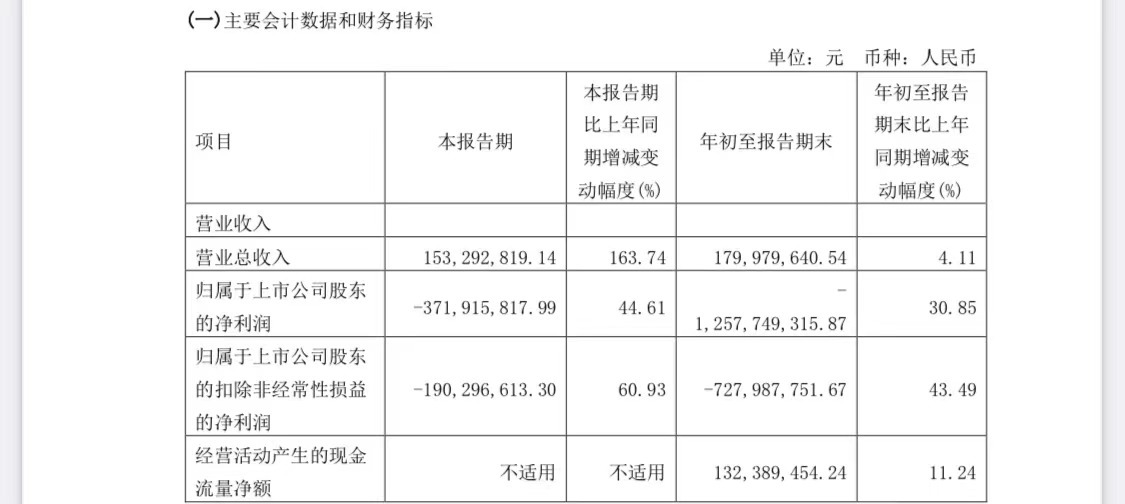

关于手续费及佣金收入,《问询函》指出,三季报显示,公司前三季度共实现营业总收入1.8亿元,其中第三季度单季实现营业总收入1.53亿元,同比增长163.74%,环比增长1401%,主要变动原因系报告期根据会计准则可确认的手续费及佣金收入增加。公司信托业务2022年前三季度分别实现手续费及佣金收入0.16亿元、0.08亿元、1.53亿元,波动幅度较大,公司前期公告称未开展新业务,主要进行存量项目的清收。

资料来源:安信信托2022年第三季度报告

安信信托在此次公告中回应,公司第三季度确认手续费及佣金收入1.53亿元,主要来源为公司发行的A信托项目。A信托项目设立于2018年10月,项目总规模12.09亿元,其中机构受益人9.25亿元,自然人受益人2.84亿元,项目期限24个月,底层资产构成为股加债的形式,信托资金用途为:发放贷款3亿元,股权投资9亿元;该信托项目信托目的为项目公司在成都目标土地上开发建设房地产项目。

安信信托表示,A信托项目的信托报酬的收取形式分为:信托管理费、浮动信托报酬两种。其中信托管理费:0.72亿元,以前年度已经收取并确认;浮动信托报酬涉及金额1.50亿元,于本年度确认。该信托项目受益人相关本益已分配完毕。

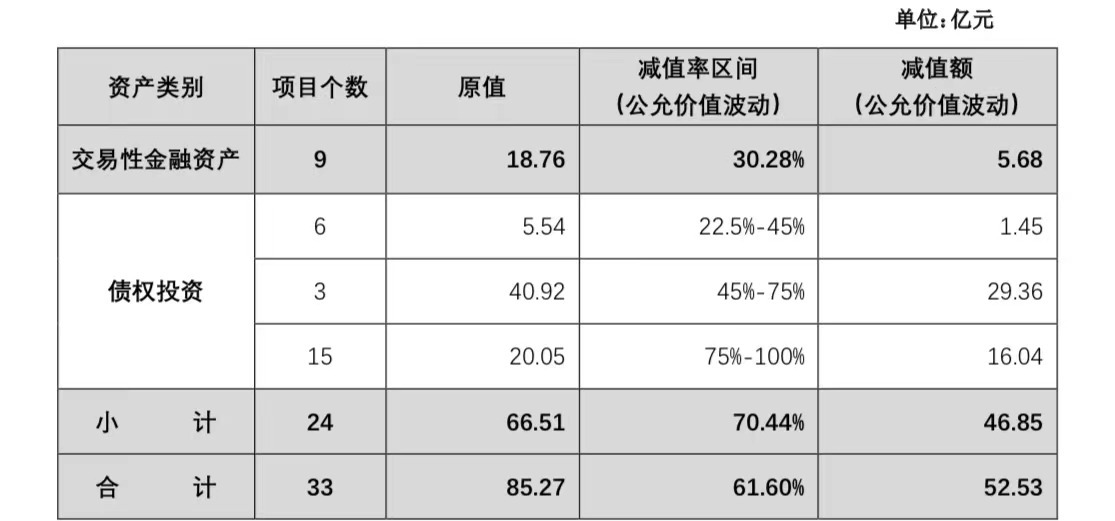

安信信托持有自身管理的信托产品减值产品(母公司口径)

资料来源:安信信托公告

针对是否存在购买自身管理的信托产品情况,安信信托回复称,至9月末,公司购买自身管理信托产品共33项,原值85亿元,鉴于逐笔对信托计划底层资产未来可回收价值的估算,上述信托计划目前减值区间在22.5%—100%之间,综合减值率62%,已计提减值准备(公允价值波动)53亿元,各项金融资产减值准备已充分计提。

贷款、债权投资分别计提减值准备29.78亿元、64.21亿元

关于固有业务,《问询函》要求安信信托补充披露:(1)2022年前三季度利息收入的具体构成;(2)结合《企业会计准则第22号——金融工具确认和计量》与相关贷款、债权投资合同利率等,说明公司固有业务利息收入确认的具体方法、依据以及确认金额是否符合相关会计准则要求;(3)结合《企业会计准则第22号——金融工具确认和计量》与各债务人信用风险,说明公司贷款、债权投资减值准备计提金额以及计提依据,相关减值准备金额是否充足。

安信信托回复,2022年前三季度,公司累计确认利息收入346万元。其中,金融企业往来收入194.28万元,贷款利息收入151.78万元。报告期内公司贷款利息收入主要为C公司贷款相关利息收入,该笔贷款为正常类贷款,于本年度6月清偿贷款本息;对于不良贷款及债权投资,相关收益未予确认。

安信信托2022年前三季度利息收入确认情况(母公司口径)

资料来源:安信信托公告

安信信托表示,公司在利息收入确认过程中,判断相关贷款和债权投资依据合同约定收取利息的可能性,是否会导致相关利益的流入,导致资产增加或者负债减少或所有者权益增加,对很有可能收到的利息收入确认为当期收入。

至于公司贷款、债权投资减值准备计提情况,安信信托回应,2022年9月末,公司贷款原值35.62亿元,减值准备29.78亿元,减值率83.60%;债权投资余额85.29亿元,减值准备64.21亿元,减值率75.28%。

关于净资产为负,《问询函》指出,本报告期内,公司已被解除暂停自主管理类资金信托业务的审慎监管强制措施,但业绩继续亏损,第三季度末公司归母净资产-10.08亿元,如第四季度相关情况未能改善,公司股票可能实施退市风险警示。公司应做好2022年业绩预告、定期报告相关工作,充分提示可能存在的终止上市风险。

安信信托表示,后续,公司将严格遵守《上海证券交易所股票上市规则》和《公司章程》等相关法律法规,结合2022年度财务报表的实际情况,妥善做好业绩预告、定期报告的安排、编制和披露工作。公司董事、监事和高级管理人员将勤勉尽责,高度重视上述工作。

安信信托

浮动信托报酬

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。