2021年开年,从新冠肺炎疫情中逐渐复苏的汽车行业却再次经受着一场“洗礼”,上游原材料涨价、供应紧张席卷而来,牵动着产业链上下游企业的心。

“今年1、2月原材料已经普遍上涨3%左右,预计3月还要继续。”北京飞扬盛世商贸有限公司总经理袁飞向《中国汽车报》记者坦言。

“今年公司采购部门的年终奖,恐怕要泡汤了。”某整车企业的一位相关负责人向记者说。

虽然市场上原材料价格震荡属于常态,零部件供应商早就不再感到意外,但全球疫情未消,经济增长乏力,它们还能一如既往地“淡定”下去吗?此次上游原材料“涨价潮”对中下游零部件企业究竟有着怎样的影响?

车轮上的涨价“博弈”

事实上,自去年年底以来,“涨价”就成为了零部件行业的高频词。

在原材料集体涨价的压力下,轮胎领域率先“响应”,包括正新、米其林、佳通、中策橡胶、赛轮、风神、玲珑、倍耐力、玛吉斯等在内的80多家中外轮胎企业先后发出产品涨价通知,上调部分产品价格。

众所周知,上游原材料对轮胎的成本影响很大,轮胎行业在“涨价潮”中更是首当其冲。“橡胶属于期货,原材料价格波动本身就比较严重,而此次涨价除了橡胶本身外,又叠加炭黑价格上涨等多重因素。”袁飞告诉记者,工程轮胎、特种轮胎一般是下单生产,随着疫情的逐渐缓解、企业逐渐复苏,卡、客车轮胎的涨价与国外疫情关系不大,但乘用车轮胎受影响较大,产品一度出现紧缺,影响了供需平衡。

经历了多年的摸爬滚打,袁飞对轮胎价格的涨涨跌跌早就习以为常了。对于此番“涨价潮”,他表现得十分淡定。袁飞表示,每隔一到两年,轮胎价格就会出现一次波动,总体涨幅保持在15%以下。

不过,在波动的市场中,如何囤货依然是轮胎经销商们的一门“必修课”。备货多了怕卖不出去,不备货又怕继续涨价,以往的轮胎经销商都经历过这样的两难局面。“现在,经销商很少有以往大量囤货的举动了,一般就是跟随市场行情备1~2个月的货。”袁飞说。

三电系统在“涨”难逃

记者注意到,近期,原材料价格上涨也开始在动力电池行业蔓延,不少企业相继发布产品价格调整通知函。

鸥瑞智诺能源科技(北京)有限公司总经理卢祥军表示,由于受大宗商品涨价的影响,动力电池的原材料随之“水涨船高”。据公开数据显示,今年年初以来,上游钴、锂、镍、铜、六氟磷酸锂等的价格均呈持续上涨态势,供应明显紧张。

不过,目前来看,部分原材料价格上涨对头部企业影响的程度相对较小,其产品价格暂时稳定。“目前,动力电池涨价尚处于可控范围内。”国轩高科相关负责人向记者表示,由于采取提前锁定价格的战略合作模式,再加上产业规模化与成本控制,如提升产能利用率、合格率、技术改进、管理优化等一系列途径降低生产成本,他们在一定程度上对冲了原材料涨价带来的影响。

在电机行业,涨价的趋势也已显现。目前,新能源汽车驱动电机所用的原材料都呈不同幅度的上涨,且似乎比以往来得更加猛烈。据了解,稀土永磁材料、铝、冷轧钢、矽钢片等原材料,占据驱动电机制造成本的80%以上。

对电机电控企业而言,原材料价格上涨无疑意味着巨大的成本压力,其盈利或受到较大影响。电机行业多位人士向记者表示,上游钢材、铜材等原材料价格的上涨对电驱动系统的制造成本有较大影响。甚至有人直言:“2021年,恐怕又有一批电驱动企业要撑不下去了。”

原材料价格直线上涨,无疑是往部分电机电控企业的“伤口上撒盐”。伴随原材料的不断涨价,短期内多数电驱动企业恐怕仍然难以摆脱亏损的局面。根据多家电机电控上市公司的最新业绩报告,IGBT等电子元器件市场价格变动明显,同时还存在原材料供应紧张的风险,未来的盈利或受到较大影响。

疫情影响致供需矛盾突出

从轮胎到动力电池再到电机,原材料涨价的“蝴蝶”翅膀影响着整个汽车行业。包括芯片、轮胎、轮毂在内,不少零部件先后因供应短缺而出现的涨价、断供等问题,使得下游的整车企业承压。“牵一发而动全身”,不同汽车供应链层级产品涨价的“多米诺骨牌效应”显现。

“目前,价格上涨主要源于终端需求旺盛,而上游供应不足导致原材料价格上涨。”国轩高科相关负责人认为。

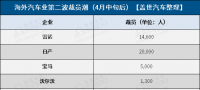

由于控制疫情得力,国内汽车市场快速复苏,终端需求增长,主流车企销量回暖,中国成为全球汽车市场的重要增长极。但与此同时,在供给方面,疫情在海外市场的持续蔓延,让很多工厂产能吃紧,加之物流渠道不畅通,使得物流成本一路高涨。从这个意义上说,供应侧产品短缺导致的涨价,几乎不可避免。

商务部国际贸易经济合作研究院国际市场研究所副所长白明表示,疫情叠加原材料价格波动的周期,包括铜、铝、钢铁在内的上游原材料供应都受到了冲击,而汽车行业又是使用原材料的“大户”,几乎很难找到替代。因此,汽车行业受到直接性、系统性的冲击。“国内制造业回升显著,但国外,比如澳大利亚、巴西等地,由于疫情的影响,矿山开工率低,使得铜、铝、钢、铁矿石等原材料供应受限。”他说。

一位不愿透露姓名的宏观经济分析师则表示:“相比需求端,原材料涨价的风险更值得关注。”他指出,鉴于终端需求不弱,企业的预期有望继续改善,但当前原材料价格上涨过快,进而加重了中下游企业生产经营的风险,是目前需要关注的问题。

而除了产业层面的因素之外,宏观经济的因素则更具普遍性。“全球加快疫苗接种后,经济复苏预期提高,在流动性极度宽松的情况下,带动了通胀预期的快速回升。”上述宏观经济分析师说道。

对此,卢祥军表示认同:“目前动力电池涨价,有铜、钴、镍等原材料供应的原因,也有‘虚’的部分。这不仅仅反映供求关系,更受到资本运作和宏观经济环境的影响。未来,资本的热潮退去后,‘涨价潮’才有望消退。”

企业“分化”效应显现

不过,在这场市场震荡中,不同产业链层级和供应商所面临的境况也存在差异。比如,对于头部动力电池企业来说,强大的议价能力和相对强势的“话语权”让它们可以淡定处之,而非头部企业的日子恐怕就不太好过了。

新能源汽车行业独立研究员曹广平认为,目前国内动力电池企业基本分为两类,一是宁德时代模式,与车企进行股权及战略合作,能够大规模获得订单,不断降低成本;二是比亚迪模式,“自产供货为主,整车搭载带货”。在这一市场格局之下,其他电池厂家再想抢占更多市场份额绝非易事。

“主流车企大多入股了动力电池企业,一些规模小的供应商根本没有订单。”卢祥军说。

据记者了解,一些赫赫有名的电池厂商也在市场的“大浪淘沙”中艰难度日。近日,孚能科技2020年度业绩快报数据显示,其营业总收入同比下降53.91%,净利润同比下降320%。

另一位不愿具名的动力电池公司负责人也向记者坦言,原来供货的一些整车企业效益不佳,有些已经停产,公司也在逐步转移阵地,不再继续涉足乘用车动力电池产品。

“涨价并不是某一个领域的问题,而是一个行业性和社会性问题。当涨价的压力达到一定程度时,整个行业都势必受到影响,这是一个市场行为。”某电机企业相关负责人告诉记者。“比如,头部动力电池企业,面对整车企业有较强的议价能力,日子会稍微好一些。而对于其他领域而言,很多企业则面临优胜劣汰的挑战。危机孕育变革,未来,行业的‘马太效应’将逐渐显现,加速国内汽车市场的洗牌。”

在白明看来,产品本身的附加值和所处的生命周期阶段是考量因素。“一般来说,体量较大、产品附加值较高的成长期企业,在没有遇到其他阻力的情况下,成本消化能力较强;但对于处在导入期或衰退期的产品,企业或行业本身就微利,就只能通过向下游涨价的方式维系运营。”

“不同企业的抗风险能力也不一样。”前述宏观经济分析师还提出,如果原材料价格继续上涨,将造成行业持续分化的局面,恶化中小企业的生产经营环境,甚至可能让中小企业减产。因此,对于利润被挤压的中小企业,应优化流程、控制生产成本,同时,根据销售情况动态调整生产计划,避免存货占据过多资金。

这场由上游原材料紧缺所引发的“涨价潮”,也正开始向下游传导,一点点“侵蚀”着整车企业甚至消费端。“相比于零部件供应商,整车企业对成本上涨的消化能力相对强一些。”白明表示,对于整车企业而言,一部分涨价的成本压力可以自行消化。但与以往不同的是,此次多个细分领域在同一时间出现涨价。面对这样的情况,一旦整车企业涨价的压力增大,为了维系运营,就不得不通过终端涨价的方式来保证利润。因此,未来,‘涨价潮’也可能从供给侧传导至销售端,进而影响到终端消费者。

零部件企业“各显神通”

“我不认为,涨价是短期的行为,尤其在全球疫情的影响下,供需矛盾更突出。未来,涨价可能成为一个持续性事件。”上述电机企业相关负责人表示。有行业研究机构预测称,受供需形势影响,汽车产业链上游涨价将持续一段时间。

“涨价潮”席卷而来,牵动着整个汽车行业。那么,未来何时会出现转折点?采访中,疫情因素成为了不少人共同的答案。

“由于发达国家疫苗接种整体快于发展中国家,今后,全球的产出缺口将进一步扩大,通胀压力进一步增加。通胀压力的缓和,可能要等到发展中国家生产实现较大恢复后。”上述宏观经济分析师表示。

“不同细分零部件市场的缓和周期不尽相同。”白明称,比如对于芯片的影响周期相对短些,汽车芯片供需矛盾的时间差,依靠市场的力量很快就可以弥补。但对于不少大宗商品而言,存在一个投资建设的周期,因此,影响是周期性的。

国轩高科相关负责人表示,根据综合研判,本轮价格上涨是基于市场供需失衡带来的短期波动。今后,供给体系与市场需求最终会形成一个较为平衡的状态,且在产能利用率提升、规模化、合格率提升、技术改进、管理优化等因素带动下,动力电池成本仍有较大下降空间,产品价格下降依然是大趋势。不过,具体价格回落时点及回落幅度还有待观察。

面对这场涨价“震荡”带来的危机,不少整车企业与零部件供应商都在寻求破解之道,以维系自身发展。

华域汽车在投资者互动平台表示,通过与各主要供应商建立原材料价格联动机制,加强成本与价格联动管理,同时持续进行技术工艺的改进,降低损耗,目前影响总体可控。

面对此次涨价,国轩高科积极与上游材料厂商及车企沟通,同时以内部生产管理优化、工艺技术改进、产品合格率提升等方式减少原材料涨价带来的影响。据悉,国轩高科早已完成产业链布局,与上游材料厂商保持密切合作,部分锂电池原材料可实现自给自足。

对于调整供应商以降低对部分厂商依赖的途径,前述电机企业相关负责人指出:“在动力总成等核心零部件领域,供应商都经过了长时间的测试和认证,不能像其他行业一样随时、随意调整供应商。”

相比于动力电池企业凭借自身实力的“有恃无恐”,轮胎行业则选择了稳定经销体系,以谋求长远发展的方式。

某轮胎企业相关负责人向记者表示,在市场价格波动中,最重要的是稳定住自己的经销商体系。对于原材料上涨,一般是生产企业自己消化一大部分,然后剩余的分批次涨价或尽量自己消化完。轮胎企业还需要在大的行情上做好预测和把控,如果还有涨价趋势,尽量在价格低点多备一些原料。“上调价格是一件非常慎重的事情。国内许多轮胎企业都有对经销商的价格保护方案,比如经销商现在进货,两个月以内如果价格下调,生产企业将给经销商退差价。”他透露。

袁飞也告诉记者:“对于生产企业来说,大环境不好的时候,稳住市场是关键,只要经销商体系还在,就有继续发展的希望。”

精进电动董事长余平表示,就经济规律而言,原材料价格上涨带来一定程度的市场波动,但市场调节机制将使得行业的供需关系最终处于一个平衡的状态。因此,整车企业和各级供应商,一方面要顺应市场规律及时进行产能及价格的调整;另一方面,也需要整零协同,通过不断的创新降低成本。比如,精进电动一直通过持续创新提升性能指标,做出更高功率密度的电机产品,不仅助力了整车的动力性和轻量化,同时也降低了相应的金属物料成本。因此,长远来看,协同创新是一个大方向。

据了解,精进电动与北汽福田合作,今年以来在4.5吨物流车上率先采用高速单减系统替代直驱电机,将稀土永磁、铜线、硅钢片的用量降低了55%,做到了成本“不升反降”,助力整车实现了轻量化目标。

原材料

价格暴涨

零部件企业

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。