2022年11月11日,天键电声股份有限公司(以下简称“天键股份”)成功在深交所创业板上会,由华英证券承销保荐。

公开资料显示,天键股份此次IPO拟发行2906万股,占发行后总股本的25%。拟募集资金6.11亿元,主要用于赣州欧翔电声产品生产扩产建设项目、天键电声研发中心升级建设项目以及补充流动资金项目。

发现网注意到,天键股份不仅仅毛利率不敌同行,且资产负债率较高,“造血”能力不足,都为天键股份的IPO之路埋下隐患。针对上述问题,发现网向天键股份发送采访函请求释疑,天键股份接受了发现网的采访。

营业收入起伏较大,毛利率不敌同行

招股书显示,天键股份的主营业务为微型电声元器件、消费类、工业和车载类电声产品、健康声学产品的研发、制造和销售。主要产品包括公司各类耳机产品,包括头戴式耳机(无线头戴、有线头戴)、TWS耳机、入耳式耳机(无线入耳式、有线入耳式)等。

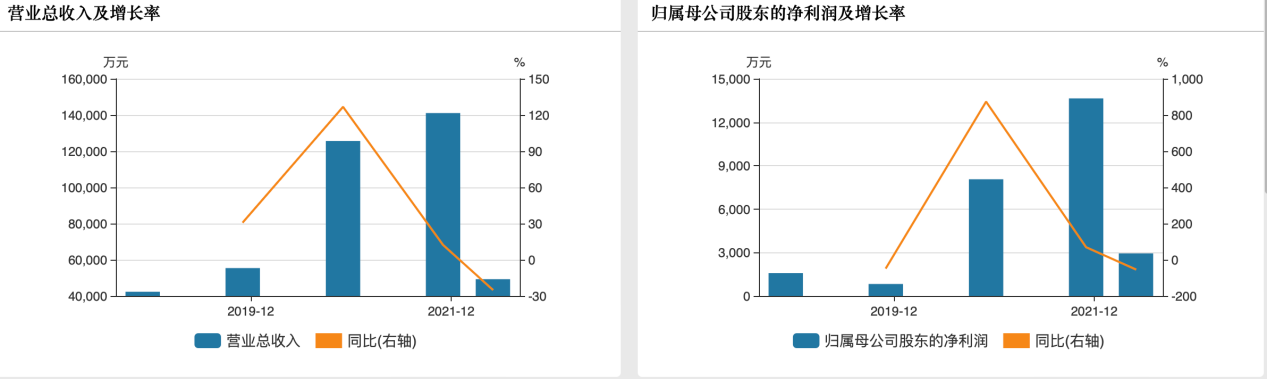

近年来,天键股份的业绩却并不乐观。2019年-2022年上半年(以下简称“报告期”),天键股份的营业收入分别为5.54亿元、12.56亿元、14.11亿元和4.93亿元,同比增长率分别为30.89%、126.72%、12.29%和-24.96%;同期归母净利润分别为827.95万元、8060.23万元、1.36亿元和2938.75万元,同比增长率分别为-47.59%、873.52%、69.29%和-53.79%。

图片来源:wind

可以看出近年来天键股份的业绩波动起伏较大,在2022年上半年的业绩增速甚至为负。针对业绩下滑的原因,天键股份在招股书中坦言,由于俄乌战争、新冠疫情等外部因素的影响下,宏观经济形势和消费电子市场需求的不确定性持续增加,同时天键股份自身亦进入新旧项目产品大量切换的时期,因此导致业绩下滑。

不仅如此,俄罗斯为天键股份的客户哈曼集团产品的主要出口地区之一,天键股份2021年出口至俄罗斯的产品销售收入为1.30亿元,占公司销售收入比重达到9.21%。此外哈曼集团在俄乌战争爆发后未再向天键股份下达发货至俄罗斯的订单,天键股份2022年上半年出口至俄罗斯的产品销售收入同比下滑69.11%。

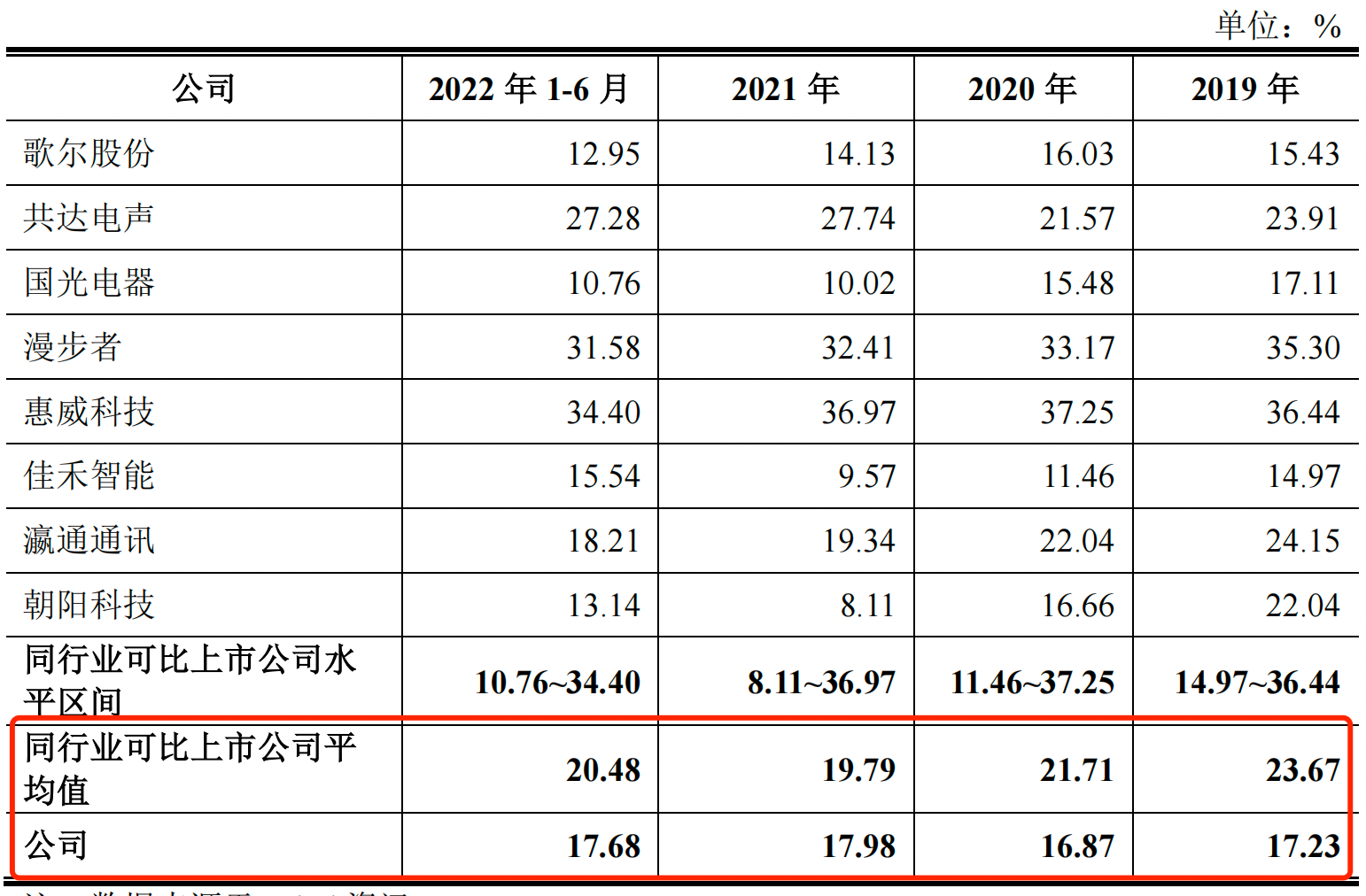

不仅受到外部环境的影响,事实上,天键股份的业绩疲软也和公司的毛利率不高有关。招股书显示,报告期内,公司综合毛利率分别为17.23%、16.87%、17.98%和17.68%,而同行业可比上市公司的毛利率平均值分别为23.67%、21.71%、19.79%和20.48%,天键股份的毛利率在报告期内均低于同行。

图片来源:招股书

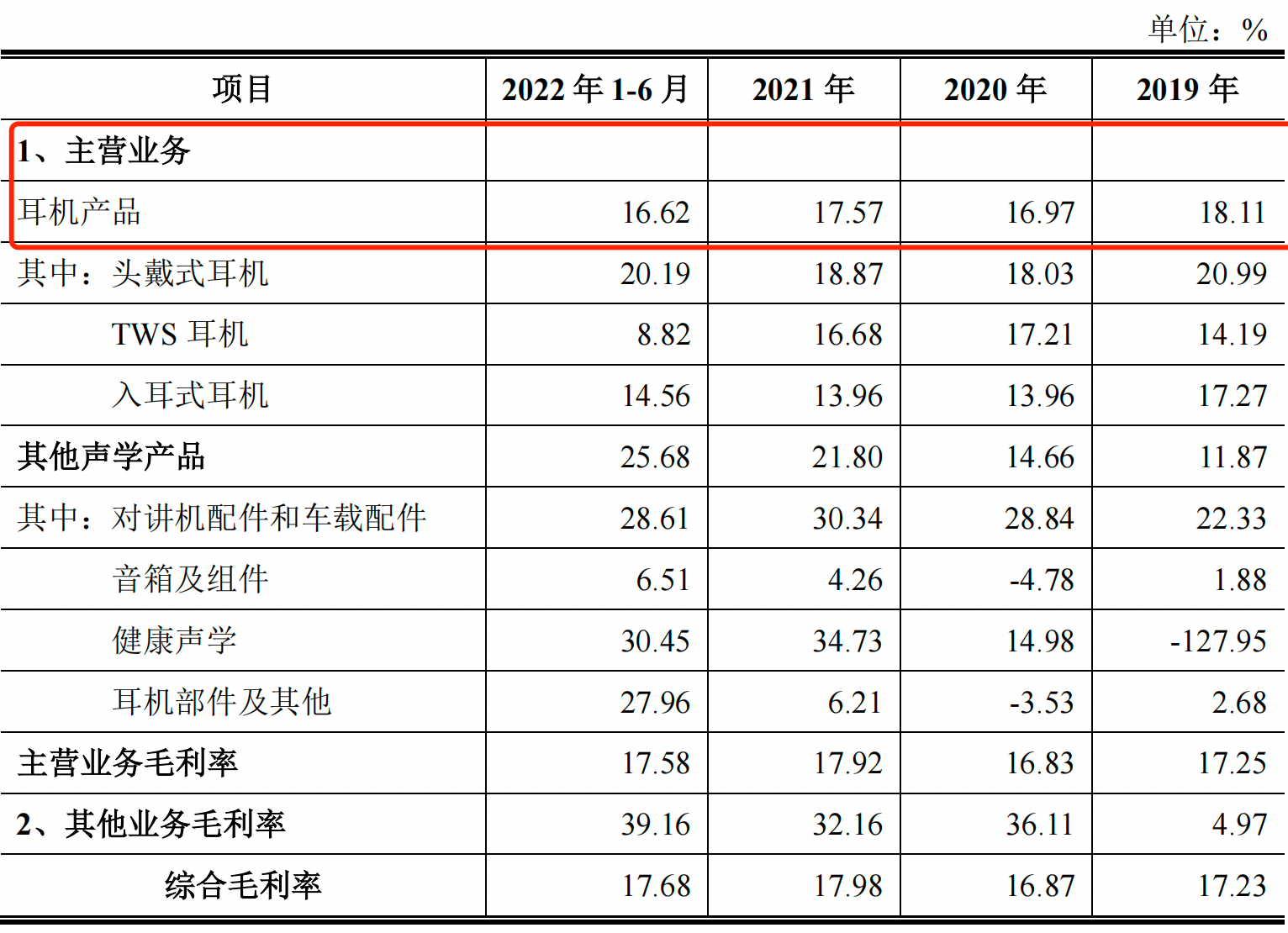

此外,公司的单项产品的毛利率也有所下滑,招股书显示,报告期内天键股份的主营产品之一耳机产品的毛利率分别为18.11%、16.97%、17.57%和16.62%,也较为波动。

图片来源:招股书

针对毛利率不敌同行的原因,天键股份在招股书中表示,相比于同行业可比上市公司水平,公司的综合毛利率略低于行业平均值,主要是因为漫步者、惠威科技为品牌商,其毛利率相对较高,拉高同行业平均水平所致。然而由业内人士对发现网表示,天键股份与同行之间的毛利率有着一定的差距,不仅会影响公司的盈利能力,同时也会影响到天键股份的业绩,因此抓紧研发新产品提高公司毛利率才是天键股份今后要做的。

“造血”能力不足,资产负债率高于同行

毛利率不足之外,天键股份还存在着较大的资金压力。

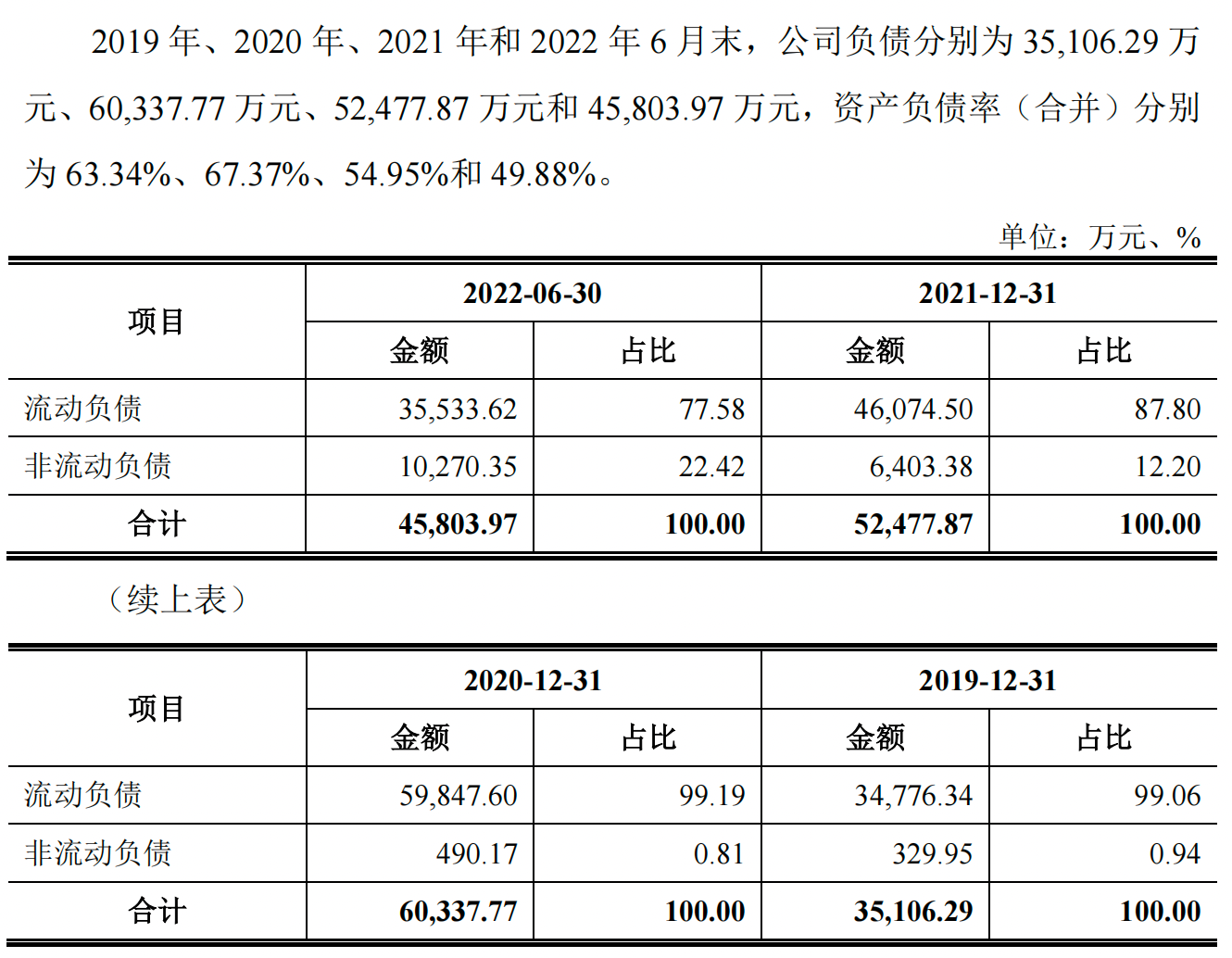

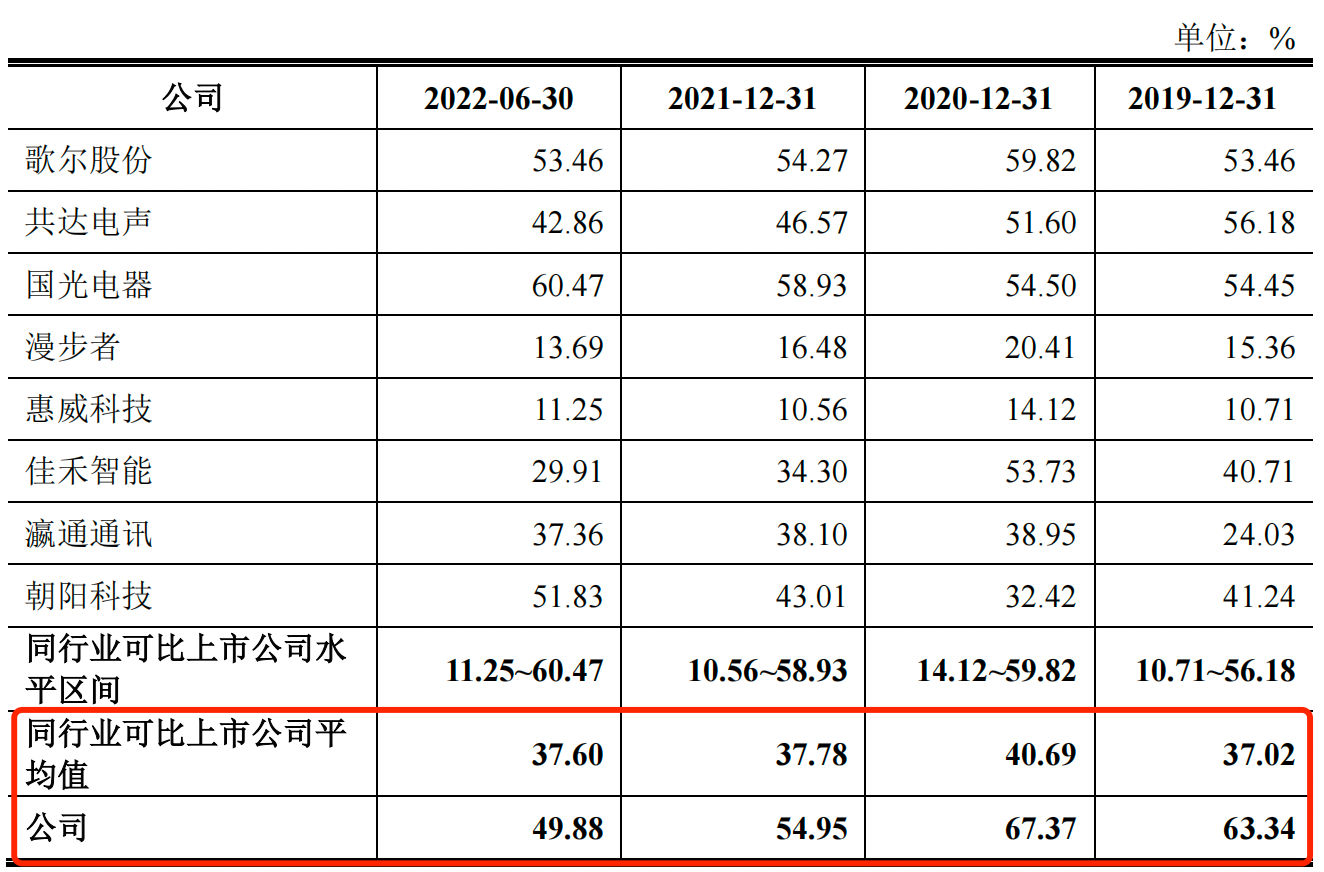

招股书显示,报告期内天键股份的负债分别为3.51亿元、6.03亿元、5.25亿元和4.58亿元,资产负债率(合并)分别为63.34%、67.37%、54.95%和49.88%。

图片来源:招股书

针对资产负债率较高的原因,天键股份在招股书中表示,由于报告期内公司业务扩张,公司扩大应付账款规模,同时公司在报告期以前及报告期初较少采取债务融资手段,其融资方式主要为股东提供借款,因此资产负债率较高。

和同行业公司相比,报告期内天键股份的同行业可比上市公司的资产负债率均值分别为37.02%、40.69%、37.78%和37.60%,在报告期内天键股份的资产负债率连年高于同行。

图片来源:招股书

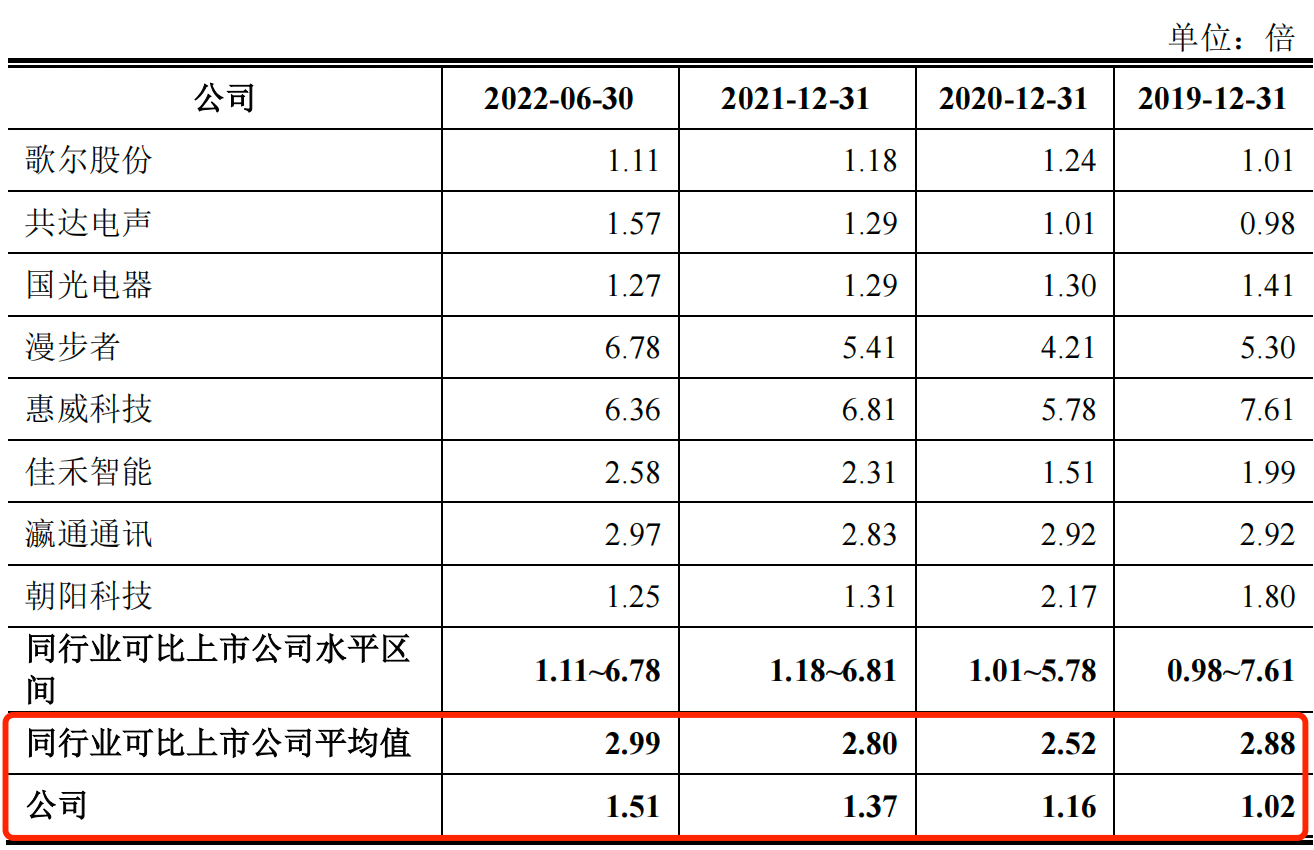

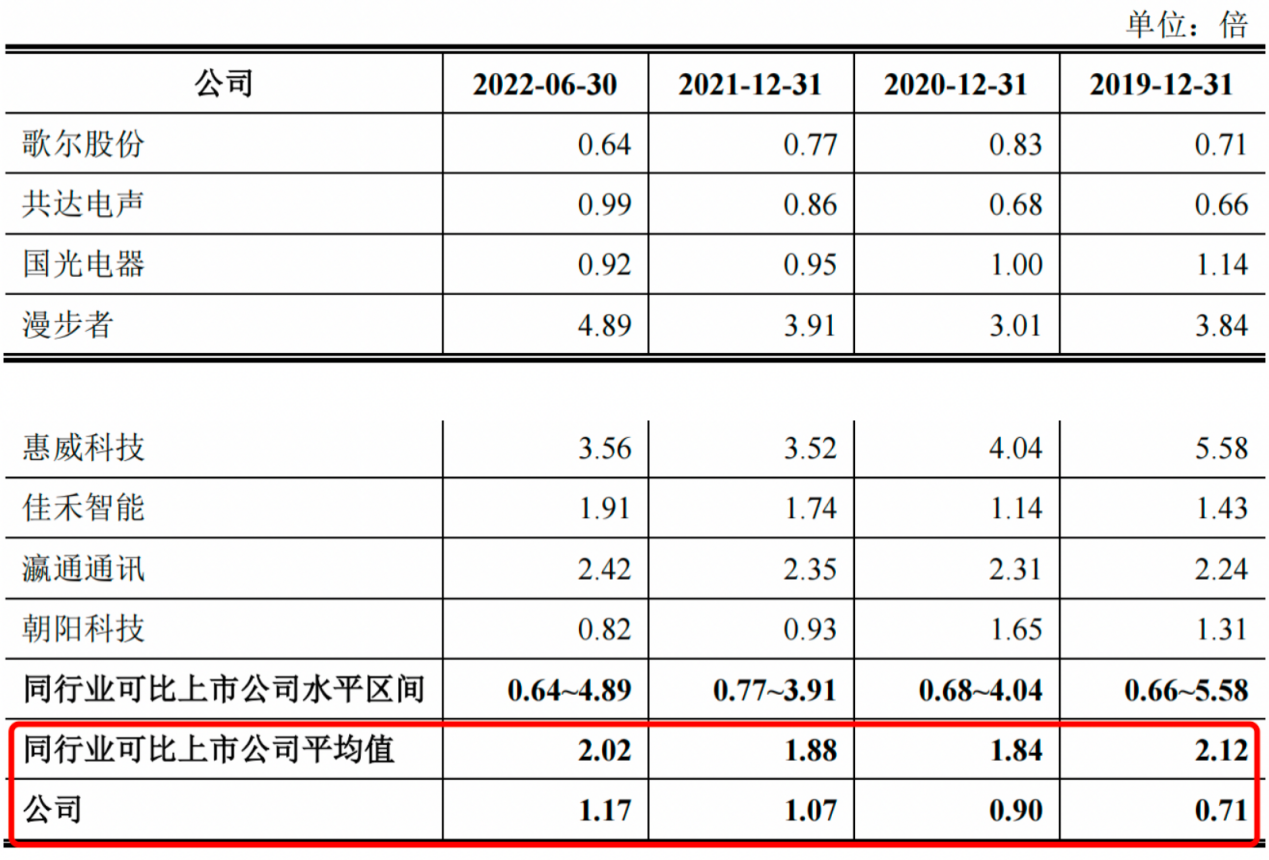

在资产负债率较高的情况下,天键股份的偿债能力又如何呢?招股书显示,报告期内天键股份的流动比率分别为1.02倍、1.16倍、1.37倍和1.51倍,而同期同行业可比上市的流动比率均值分别为2.88倍、2.52倍、2.80倍和2.99倍。

图片来源:招股书

此外,报告期内天键股份的速动比率分别为0.71倍、0.90倍、1.07倍和1.17倍,而同行业可比上市公司的速动比率均值分别为2.12倍、1.84倍、1.88倍和2.02倍,可以看出天键股份的流动比率和速动比率均低于同行,公司的偿债能力相比之下也有所不足。

图片来源:招股书

不仅如此,2019年-2022年上半年,天键股份的经营活动产生的现金流量净额分别为-2594.98万元、1.72亿元、2.20亿元和1394.46万元,天键股份的现金流波动较大,在2019年处在净流出的状态,且2022年上半年大幅缩水,现金流不足。天键股份对发现网表示,2019年度经营活动产生的现金流量净额为负值,主要是因为公司TWS耳机业务特别是哈曼集团的销售额大幅扩张,2019年第四季度公司对哈曼集团的营业收入同比大幅增长,而哈曼集团的账期基本为90天,导致2019年第四季度收入产生的现金流入较少,且公司表现出较好的回款能力。

然而事实上,此次IPO,天键股份还预计募集资金1.28亿元用于补充流动资金,由此天键股份的缺钱程度可见一斑。有业内人士表示,天键股份现金波动的情况很可能给公司带来隐患,一旦资金链断裂,将给公司带来较大的风险,导致公司难以正常生产经营。

(记者:罗雪峰财经研究员:刘蓓)

天键股份IPO

业绩

资产负债率高

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错,及文章配图版权问题均请联系本网,我们将核实后即时删除。