1、货币的“信誉”,来自“稀缺”。任何一种商品都可以成为货币,但要想成为大家一直公认的货币,最核心的一点就是这种商品必须是稀缺的。一旦稀缺性不在,货币贬值将带来巨大的财富转移,货币的信誉也会大打折扣。

2、黄金是天然的货币,纸币是人造的货币。由于天然的稀缺性,黄金早在两千多年前就成为了天然的货币。而纸币归根到底是“纸”,是人造的货币,其稀缺性主要靠发行者的“自觉”。从历史上来看,纸币都是盯不住黄金的,尤其是布雷顿森林体系崩溃以后,全球彻底进入了纸币泛滥的时代。

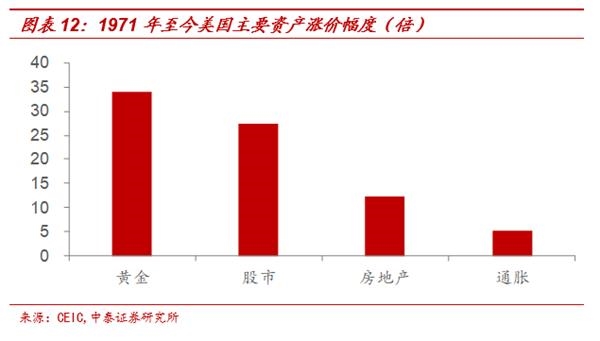

3、金价腾飞的时代:开始于纸币泛滥。从1971年至今,美元对黄金贬值了97%,其它纸币的贬值幅度更大,在黄金面前,几乎都成了“纸”。背后主要是相对稀缺性的变化,过去几十年,黄金的增长速度,不仅远远慢于纸币的“印刷”速度,也远远低于其他商品的生产速度。

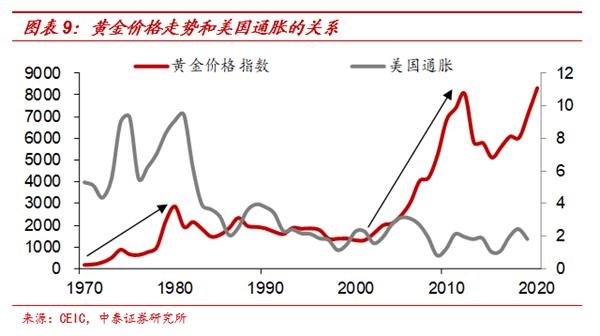

4、黄金可以对抗通胀,但与通胀无必然联系。布雷顿森林体系崩溃后,是历史上通胀上升速度最疯狂的时期。黄金价格的上涨并不必然伴随着通胀,例如2001-2012年期间。这是因为影响黄金价格走势的核心因素是纸币是否大肆发行,而纸币大肆发行并不必然带来通胀,也可能是少数资产价格的大涨。

5、黄金和美元指数:关系弱到可以忽略。将时间拉长看,金价和美元指数之间并没有什么相关性。归根到底是因为,美元指数是一种纸币对其它几种纸币的币值变化。如果美元和欧元、日元都在超发,美元超发的相对少一些,美元指数可能依然是升值的。但这都无法改变纸币超发的事实,无法阻挡黄金的升值。

6、黄金的投资机会:与印钞机赛跑。当经济不好的时候,央行发行的纸币是不等值的,反而会稀释存量货币的价值,黄金的大行情就来了。往前看,美国经济的趋势性衰退是确定性的,黄金的上涨行情还有很长。除了黄金以外,任何能够长期存活下去的优质资产,都是纸币滥发的受益对象。因为货币政策早已被经济和资产泡沫所绑架,纸币终将成“纸”。

1

货币的“信誉”来自“稀缺”

在讨论黄金和纸币之前,我们首先需要弄清楚什么是货币,不妨从最原始的物物交换说起。

如果市场达到供求均衡的情况下,一头牛可以兑换两头猪,一头猪可以兑换三只羊。假定以羊为货币,羊的价格就是1,猪的价格就是3,牛的价格就是6;而如果以猪为货币,猪的价格就是1,羊的价格就是1/3,牛的价格就是2。所以货币就是一般等价物,以其为基准来衡量均衡状态下各种商品之间的交换比例。理论上,任何一种商品都可以成为货币。

但是要想成为大家一直公认的货币,最核心的一点就是这种商品必须是稀缺的,不能是随意复制制造出来的。比如贝壳、石头、鸟类羽毛等等都曾作为货币被使用过,还有牢房中的香烟、酒、茶叶等也都可以成为货币,归根到底是因为它们在特定时期、特定场合下是稀缺的。但随着人类技术的进步,很多过去稀缺的商品变得不再稀缺,贝壳、石头、鸟类羽毛被大量发现,很难再承担货币的功能。

这是因为,当一种商品可以被大量生产出来,那么这种商品作为货币属性的“信誉”就会丧失。例如,如果牢房中一包香烟可以换取一块手表,但是突然有个人可以从牢房外以非常低廉的价格带来大量香烟,那一包香烟可能就买不到一块手表了,这样原来牢房内的人手中持有的香烟就贬值了,拿自己一块手表再去换一包香烟的人的财富也损失了。

再比如,最开始人类要找到贝壳很困难,可能需要投入大量的劳动时间,但如果突然到了海边,发现遍地都是贝壳,那谁还会愿意拿自己辛辛苦苦采摘的果实、冒着生命危险获取的猎物,去换取唾手可得的贝壳呢?大家手里原有的贝壳也变得一文不值了。

这就是货币贬值带来的财富转移,其实就是钱不值钱了,大家对该种货币的信誉也会大打折扣。

2

黄金是天然货币,纸币是人造货币

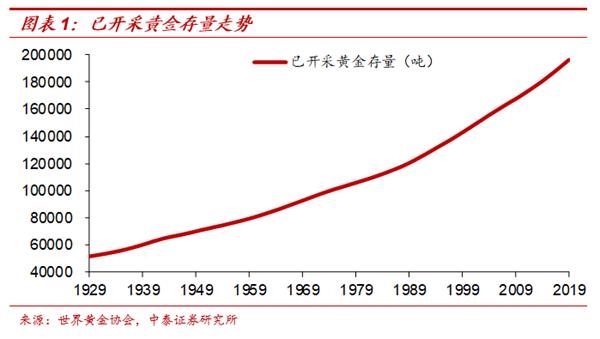

黄金是大自然中极其稀缺的资源,截至2019年末,已经开采到地面上的黄金总存量有19.7万吨,已经探明的地面下的黄金储量还剩下4.7万吨,总存量是极其有限的。

所以黄金的开采非常困难,从发现到生产通常需要几十年的时间,一座矿山平均需要 10 到 20 年的准备时间才能产出可供提炼的矿石。所以在过去的120年里,已经开采出的黄金存量年均增速只有1.5%,即使考虑到技术的进步,过去20年中的黄金存量增速也只有1.6%。

正是由于天然的稀缺性,黄金成为了天然的货币。早在公元前的古罗马时代,黄金就开始作为货币来使用。在19世纪的时候,随着纸币的大量发行和兴起,金本位制度开始盛行,黄金依然是货币体系的核心,因为纸币发行都是以黄金为背书的。例如,1816年英国以法律的形式确立了金本位制度,1900年美国国会通过了《金本位法案》。

而纸币归根到底是“纸”,是人造的货币,其稀缺性主要靠发行者的“自觉”。纸币的背后是政府信用,是国家强制使用的法定货币。但其实纸币的印刷成本很低,不会比前面提到的“贝壳”高多少,供给多少纸币是人为决定的。所以纸币的稀缺程度并不是大自然控制的,而是人为控制的。

所以在第一次世界大战期间,由于政府开支急剧增加,纸币大肆发行,贬值严重,兑换黄金越来越困难,欧洲主要国家逐渐放弃了金本位制度,美国也于大萧条时期放弃了金本位。各国纸币竞争性贬值,通胀高企,国际货币体系一片混乱。

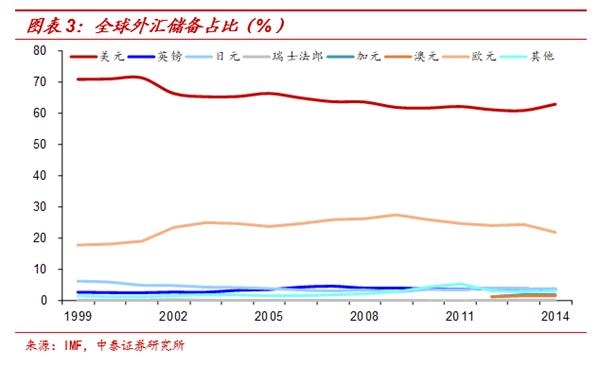

为了改变这一局面,1944年布雷顿森林体系建立,美元以35美元/盎司的价格盯住黄金,其他国家的纸币与美元挂钩,以保证各国纸币币值稳定。美元之所以在各国纸币中处于主导地位,归根到底是由美国的经济地位决定的。

因为只有经济稳定和强大,才能确保政府不大量“印刷”纸币,才能保证币值的稳定。在一战之前,英国是全球最强大的经济体,英镑是国际货币体系的主导。而两次世界大战之后,美国经济远远超过了英国,成为最强大的经济体,而且当时美国拥有全球75%的黄金储备,为美元提供强大的支撑。

但是随着60-70年代美国国际收支逆差扩大,黄金储备大量减少,1971年美国开始停止向其它央行出售黄金,1973年布雷顿森林体系彻底崩溃,全球货币体系进入了浮动汇率和固定汇率共存的牙买加体系时代。

在牙买加体系下,如果实行浮动汇率,意味着纸币可以随意印刷,无需担心币值稳定的问题;实行固定汇率的经济体大多也都是盯着美元,但本质上美元也是可以无限量供给的“纸”币,只要美元纸币滥发,其他纸币就可以跟着印刷,还能够保证和美元之间的汇率稳定。

自布雷顿森林体系崩溃以后,已经没有哪个经济体的纸币是盯着黄金的,因为历史的经验已经一次次表明了:根本盯不住。每当经济不行,或者财政需要用钱,就需要多印刷纸币,导致纸币贬值,最终与黄金脱钩。当前的货币体系大致就是:发达货币基本都是浮动汇率制,可以随意印刷纸币;其他货币大多盯住美元,跟着美国印刷纸币。全球进入了纸币泛滥的时代。

3

金价腾飞始于纸币泛滥时代

尽管牙买加体系会人为淡化黄金的货币属性,但正如我们前面所强调的,黄金的货币属性来自其稀缺性,是大自然给予的,并不需要任何官方认可。正如比特币一样,尽管没有得到很多官方认可,但由于其稀缺信仰的存在,依然大幅上涨。

纵观200多年的历史,黄金价格的飙升,恰恰就是开始于纸币脱钩黄金后的时代。在1971年之前的180年时间里,黄金价格只上涨了1.3倍,年化涨幅不到0.5%;而从1971年至今的近50年里,黄金价格上涨了将近36倍,年化涨幅达到了7.6%。

相对而言,从1971年至今,美元对黄金贬值了97%,而在1971年之前的近200年里,美元兑黄金只贬值了57%。也就是说,如果1971年发行的美元纸币的含金量是100%的话,那现在发行的美元的含金量只有3%了,果真成了“纸币”。

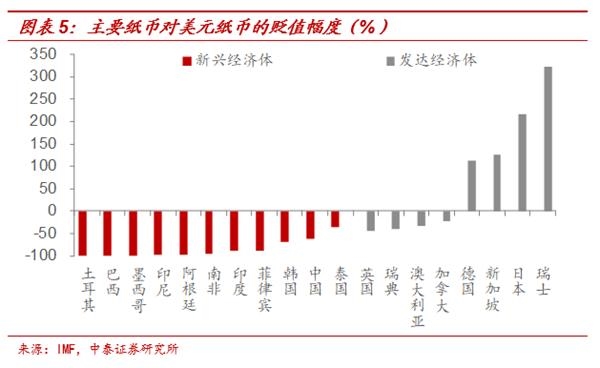

其它纸币的贬值幅度更大。1971年以来,土耳其、巴西、墨西哥、印尼、阿根廷、南非等新兴经济体的货币,仅仅对美元的贬值幅度都有90%以上,对黄金的贬值幅度那就更多了;印度、菲律宾、韩国、中国货币对美元的贬值幅度也有50%以上。拉长历史来看,外资对于新兴汇率的担忧还是不无道理的。

主要发达经济体中,1971年以来,英国、瑞典、澳大利亚、加拿大货币对美元也有贬值,但幅度远远小于新兴经济体。德国、新加坡、日本、瑞士货币对美元有明显的升值,但考虑到美元兑黄金的贬值幅度,所有的纸币对黄金都是大幅贬值的。

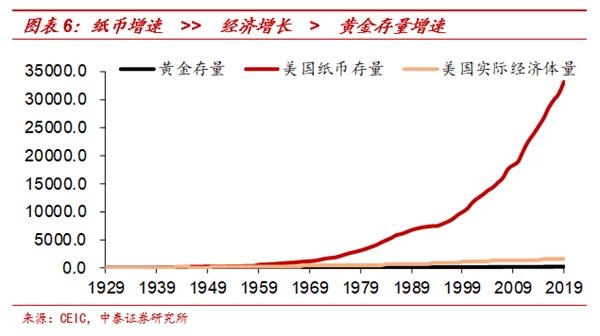

黄金大幅升值、纸币大幅贬值,背后主要是相对稀缺性的变化。从1929年至今,美元纸币增长了330倍,而美国经济实际增长了16倍,黄金存量只增长了6.7倍。从1971年开始算,美元纸币增长了21倍,美国经济实际增长2.7倍,黄金只增长了1.1倍。

黄金的增长速度,不仅远远慢于纸币的“印刷”速度,也远远低于其他商品的生产速度。物以稀为贵,相对稀缺性是黄金价格上涨的主要推升力量。

4

黄金可抵御通胀却与通胀无关

纸币的大量发行,相对稀缺性下降,往往也会导致纸币衡量的整体物价水平的上升,即通胀现象,钱不值钱。

在1860年之后的40年时间里,美国物价水平只上涨了11%,年化通胀率不到0.3%,通胀速度是非常缓慢的。此期间的通胀上涨主要集中在了美国内战前后,当时黄金价格也大幅飙升,之后美国通胀和金价均大幅回落。

进入20世纪后,通胀上升速度开始加快。尤其是一战、二战期间,通胀水平都明显飙升。战争经济过后,凯恩斯主义政策开始盛行,其核心就是当经济衰退的时候,政府采取财政和货币政策来刺激经济。纸币的印刷速度开始加快,币值要盯住黄金也越来越困难,纸币衡量的通胀水平也开始加速上涨,从1900年到1971年间,美国年化通胀率从之前的不到0.3%上升到2.4%。

而布雷顿森林体系崩溃后,才是历史上通胀上升速度最疯狂的时候。1971年至今,美国年化通胀率达到了3.4%。尤其是在70-80年代的滞胀时期,美国的物价水平上涨了1.3倍,黄金的价格上涨了10倍以上。

但是黄金价格的上涨并不必然伴随着通胀。布雷顿森林体系崩溃后,黄金总共有两波大行情,第一波是在70-80年代滞胀时期,当时经济中有明显的通胀。第二波是在2001-2012年期间,在此期间全球并没有明显的通胀,黄金价格依然上涨了5倍多。

这是因为影响黄金价格走势的核心因素是纸币是否大肆发行,而纸币大肆发行并不必然带来通胀。2000年以后,美国全面的物价上涨比较少,但是资产价格却在大幅飙升,2007年之前经历了一轮房地产的泡沫,2008年之后又迎来了股市的大泡沫。所以货币超发有的时候表现为通胀,即全面商品价格的上涨,有的时候表现为少数资产类价格上涨,但只要货币在超发,黄金的价格就会涨。

5

黄金和美元指数:关系弱到可以忽略

从黄金作为美元标价的大宗商品角度看,美元指数和黄金价格理论上应该有微弱的负相关性。这是因为美元指数走强时,其他货币相对走弱,美元标价的商品价格就会显得偏高,商品价格会有下行压力;反之,美元走弱时,大宗商品价格一般也会上行。

但将时间拉长了看,发现金价和美元指数之间并没有什么相关性。例如在美国大稳健时代的十几年里,美元指数几次大起大落,而黄金价格却走势平平。再比如,2005-2012年间美元指数震荡走平,但黄金价格却上涨了3倍多。近期美元维持强势,但依然没有阻挡住黄金的大涨。

归根到底是因为,美元指数是美元对六种主要国际货币的币值相对变化情况,即一种纸币对其它几种纸币的币值变化。如果美元和欧元、日元都在超发,美元超发的相对少一些,美元指数可能依然是升值的。但这都无法改变纸币超发的事实,无法阻挡黄金的升值。所以,黄金和美元指数之间的相关关系,弱到几乎可以忽略。

6

黄金投资机会:与印钞机赛跑

如果一家企业的价值是1个亿,央行发行1个亿的货币来购买这家企业,那么央行发行的这1个亿的纸币是有价值的,因为它背后对应了一家等值的企业。但如果央行发行2个亿,去购买这家价值1亿的企业,那么央行发行的这2个亿,其实只价值1个亿,货币就超发了,纸币就贬值了。

黄金作为一种天然的货币,它的存在就是来对抗人造纸币的超发的。当经济增长好的时候,央行也会发行货币,但购买的资产质量也是可以的,即发行的纸币对应的是有价值的,纸币是保值的,黄金就没有什么大行情。例如上世纪90年代,美国经济稳健增长,黄金价格一直萎靡。最近一波黄金的十多年大行情终结于2012年,而美国经济也正是在2012年之后企稳回升的。

但当经济不好的时候,纸币就要开始超发了,黄金的大行情就来了。如果你发现央行或银行在拿着纸币,去大量购买本来毫无市场价值的居民次级房贷、企业垃圾债券,或者去救助毫无效率的企业,或者直接给没有付出任何劳动的人发钱,或者直接发钱给政府花,而这些纸币和你辛苦劳动挣取的纸币是一样的,那你挣取的纸币还保值吗?显然不会,有价值的纸币受到了无价值的纸币的“腐蚀”。所以每当美国经济趋势性走弱的时候,黄金价格都会趋于上涨;每当美国财政赤字大幅上升的时候,黄金的价格也会上涨,例如战争时期等等。

当前新冠病毒疫情导致居民收入减少、失业增加,美股暴跌导致财富受损,美国经济的趋势性衰退可以说是确定性的。而美联储推出的量化宽松措施,无疑会导致美元纸币“钱不值钱”。美联储开始印刷纸币,间接的免费的发给居民和政府,购买垃圾债给资质差的企业发钱,纸币越来越成了“纸”币,黄金价格的上涨行情恐怕还长着呢。

除了黄金以外,任何能够长期存活下去的优质资产,都是纸币滥发的受益对象。就像美国房地产市场,07-08年次贷危机期间房价下跌,但美联储大量印刷纸币来解决价格下跌的问题,比如如果美联储突然宣布,现有的1美元全部改为2美元,那美国所有的物价水平都能翻倍,所有下跌的房价也都能涨回来。事实上美联储也是这样做的,但是尽管名义价格涨回来了,但背后对应的价值已经大幅缩水了。而且在这个过程中,社会财富也发生了转移。

而当前各国的货币政策早已被经济和资产泡沫所绑架,这就决定了当经济不好、泡沫破灭的时候,必然要通过多印刷纸币去创造所谓的“繁荣”。从这个角度讲,黄金也好,长期能够存活下去的股权、房产也罢,都是对抗纸币贬值的工具,因为将时间拉长看,这些资产的名义价格可能都是上涨的。而我们要做的选择是,如何躲避掉短暂的下跌而已。

风险提示:疫情扩散,贸易问题,经济下行。

期货

黄金

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社