期权策略繁多,常用的有单腿、跨式、垂直价差、比例式价差等,那怎样才能选择出最匹配投资看法的策略呢?经常会有投资者在方向看对的情况下,不知道为什么期权策略就是没有盈利,这可能是因为选择的策略跟观点的匹配度不够。例如最简单的看涨看法,单腿策略就可以采用买看涨或者卖看跌两种操作都可以匹配“看涨”这一观点,但是会由于波动率和时间维度的影响,有时候标的确实上涨了,买看涨却亏钱了。

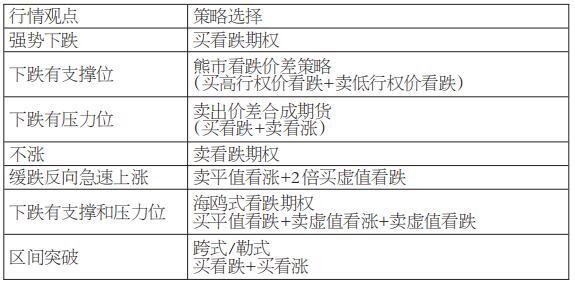

在对行情的看法上,大致可以分为上、中、下三个维度,即上方对压力位的判断、中部对行情走势的判断以及下方对支撑位的判断。在对走势判断的维度上,如果认为标的行情未来会上涨,可以买入看涨期权;如果认为标的行情未来会下跌,可以买入看跌期权;没有看法则不购买任何期权。在对支撑位以及压力位判断的维度上:如果认为上方有压力位,就可卖出上方压力位所在行权价位的看涨期权;如果认为下方有支撑位,就可卖出下方支撑位所在行权价位的看跌期权;没有看法则不卖出任何期权。投资者只有一种看法时,可以只做单腿策略;当存在两种甚至多种观点时,就可以通过组合构建多腿策略。

图为三个维度的行情看法以及对应的期权策略

[案例一]

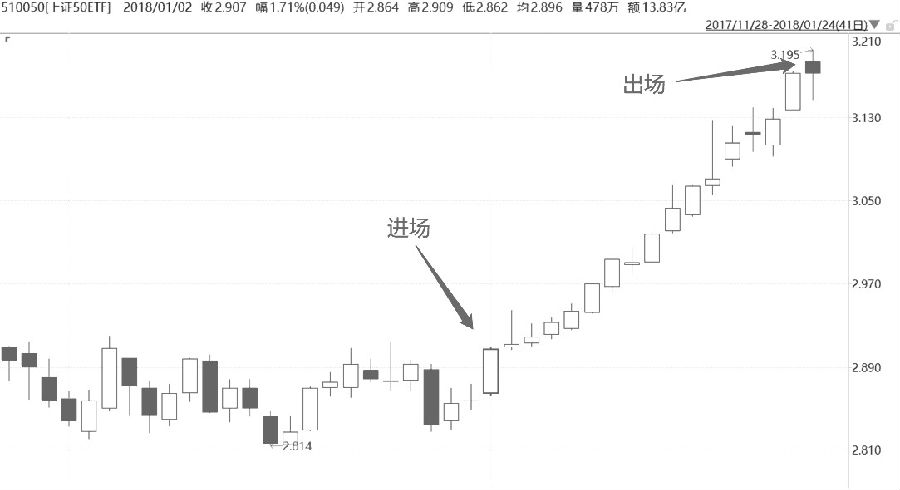

存在如下图所示一段行情, 50ETF经历了一小段上涨后,当前价格为2.970元,投资者可以对行情的未来走势有多重看法:是否继续上涨?有无压力位?有无支撑位?

图为案例一中50ETF上涨行情走势

上涨——买入看涨(认购)期权

如果对上方压力位和下方支撑位两个维度都没有看法,仅仅对中间维度有一个行情预期上涨的看法,那么就可以仅买入构建单腿看涨期权的策略。在上述行情中,标的50ETF为2.970元,因此投资者可以买入行权价是3.0元的50ETF当月认购期权,支出权利金211元/手。未来当标的资产变动方向符合预期,50ETF从2.970元涨到3.172元,期权端从211元/手涨至1645元/手。

有压力位——卖出看涨(认购)期权

如果对行情的涨跌不明确,且对支撑位也没有看法,但是认为近期上涨较多,上方存在较强的压力,很难继续上涨,此时可考虑构建卖出认购期权的策略。

卖出认购该如何选择合适的点位呢?投资者首先需要根据自己对行情的研判,确定更安全的压力点位。作为卖方策略,如果在点位的估计上存在严重偏差,可能会带来较大的损失。例如在上述案例中,分别卖出行权价是3.1元和3.2元的认购期权,持有至到期时,行权价是3.1元的认购从25元/手涨至626元/手,亏损601元;行权价是3.2元的认购从5元/手下降至0元/手,收益5元。虽然卖出更低行权价的认购期权可以有机会获得更多的权利金收入,但也需要承担更大的风险。因此在上涨趋势中,逆势做卖出认购期权的操作,更需要对行情做精准的研判,或考虑更虚值的合约以提高胜率。

有支撑位——卖出看跌(认沽)期权

如果对行情的涨跌不明确,并且也不敢贸然逆势卖出压力位认购期权,但是认为市场情绪乐观,短期内不会下跌,下方有较强支撑位,就可考虑构建卖出下方支撑位的认沽期权。通常期权的隐含波动率跟标的行情走势呈现负相关的关系,因此在行情上行时,隐含波动率往往会下降或者维持低位振荡,此时构建卖方策略能获得隐含波动率下降和时间价值衰减带来的双重收益。

与卖出认购类似,卖出认沽在点位的选择上也是尽可能贴近研判的支撑位,在安全区间里选择行权价较高档位的认沽期权,以获取更多的权利金收益。在上述案例中,如果分别卖出行权价是2.8元和2.7元的认沽期权,持有至到期时,行情持续上行,并没有跌破下方各个支撑位,此时卖出2.8元的认沽期权可以获得11元/手的收益,卖出2.7元的认沽期权只能获取4元/手的收益。因此在上涨趋势中,顺势做卖出认沽期权的操作,可考虑更偏平值的合约以获得更大的策略收益。

上涨并且有压力位——牛市看涨价差

在上述案例中,如果投资者认为行情会继续上涨,但是且上方存在一个较强的压力位(例如前期高点),上行空间有限,可同时在中部和上部两个维度操作组建成期权组合策略。当投资者买入中间维度平值认购期权,卖出相同比例、到期日相同的上方压力位认购期权,就可以组成牛市看涨价差策略。

牛市价差本质上是一个低成本的看涨期权策略,卖出上方压力位的认购期权可以降低策略的权利金支出,但是在一定程度上限制了上方的获利空间。因此,在牛市看涨价差卖方部位行权价的选择上,不能只追求组合权利金的最小化,还要考虑到标的资产潜在上行空间,尽可能保留更多的上行收益。

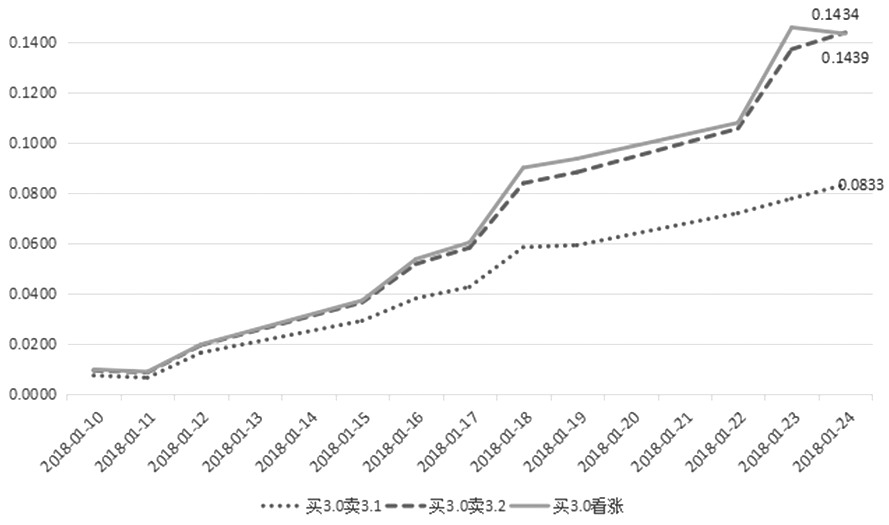

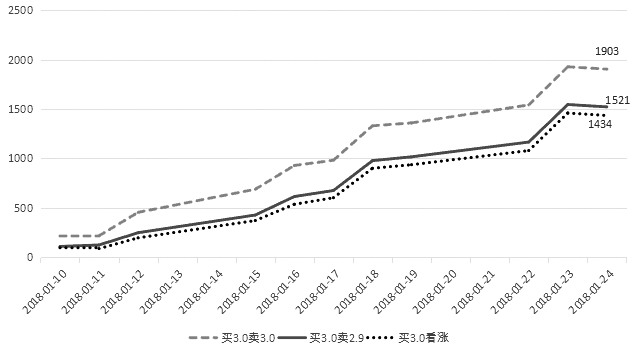

在上述案例中,对牛市价差不同行权价组合进行绩效跟踪,在上涨较快的行情里,牛市价差策略比单腿买看涨相对劣势一些,仅仅在持有至到期后,才有小幅的收益增强体现。主要还是在上涨趋势里,浅虚值看涨期权极有可能吞掉部分上行收益,而卖出深度虚值看涨期权的由于权利金太少,相对来说性价比不是很高。

图为构建不同行权价的牛市价差收益

如果在持有标的资产多头的情况下,认为行情会继续上涨但是涨幅有限,上方有较强压力,也可以通过卖出上方看涨期权构成备兑开仓策略,该策略也是海外机构常用的策略之一,可以在长期振荡或小幅上涨的行情中,通过获取权利金收入来增加策略整体收益。

上涨并且有支撑位——买认购+卖认沽

在上述案例中,如果投资者认为行情会继续上涨,上行空间开阔,并且下方存在较强支撑,可买入中间维度平值认购期权,同时卖出下方支撑位认沽期权这两个维度构建价差合成期货策略(不同行权价)。

图为价差合成期货和合成期货收益对比

当我们构建的买入看涨期权和卖出看跌期权采用的是同一行权价时,这个组合就可以组成一个合成期货头寸,其风险收益特征与现货基本一致。与价差合成期货策略相比,合成期货的Delta绝对值更大,因此受到行情上涨的影响更大。

如果已持有标的资产多头,做空相同比例价差合成期货就可构成领口策略,损益与牛市价差相类似。当投资者已持有50ETF多头的情况下,认为行情可能会下跌并且上方存在较强压力位,就可以在已持有的基础上,增加买入虚值认沽期权和卖出虚值认购期权的组合。其中,买入认沽期权为50ETF提供了下行反向的保护,而卖出认购期权是为了获取权利金以降低该策略的成本。

上涨既有支撑位又有压力位——海鸥式看涨期权

当在上涨行情里,用买入看涨期权匹配未来市场乐观情绪的看法时,可以同时卖出支撑位的看跌期权和压力位的看涨期权,来构建海鸥式看涨期权策略。这个策略可以被视为一个买入看涨加一组卖宽跨,或者一组牛市看涨价差加一个卖出看跌,又或者是一组价差合成期货加一个卖看涨。总而言之,该策略是放弃部分潜在上方收益和下方保护,来换取策略净权利金最小化。

由于策略中部是买入看涨期权,因此在行情上行的时候,策略只是在收益上自动止盈了,并不会因为行情的继续上行而产生亏损。但是因为下方相当于裸卖看跌期权,因此在跌破支撑位时,策略的亏损会随着行情的持续下行越来越大。

海鸥式期权策略在产业中应用更为广泛一些,一般中间维度采用买入看涨期权的海鸥是看涨期权为了避免原材料价格上涨进行的进货套保,中间维度采用买入看跌期权的海鸥式看跌期权是为了避免库存价格下行进行的存货套保,并且通过卖出上方和下方的看涨看跌期权来减小权利金支出,做到尽可能低成本甚至无成本为原料或库存商品进行套期保值,避免受到产业链中价格剧烈波动导致的潜在损失。

[案例二]

存在如下图所示一段行情, 50ETF预期缓涨,当前价格是3.075元,投资者研判行情在3.0元位置有较强支撑,但是后市若跌破2.9元后会急速下跌,那怎样才可以在缓涨和大幅下跌双重行情里都能获利呢?

图为案例二中50ETF反转下跌行情走势

缓涨反向急速下跌——逆比例价差策略

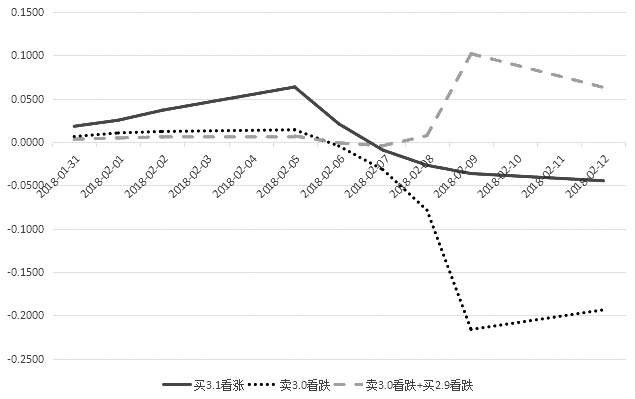

投资者研判在下方3.0元的位置有较强支撑,可以考虑卖出行权价是3.0元的认沽期权,同时认为在中间维度的行情走势上,跌破2.9元后会终止上涨趋势并且反向急速下跌, 因此可以买入双倍行权价是2.9元的看跌期权作为下方保护,该策略为逆比例价差。

如果在不考虑可能存在的反转下跌风险,仅仅只做单腿的买入看涨或者卖出看跌,在初始行情上涨的时候会获得更可观的收益,但是一旦行情反转下跌,不仅会把原本已获得的浮盈都亏回去,并且卖看跌由于不具备自动止损特性,会造成非常大的亏损。相同情况下,逆比例价差策略由于持有双倍的买看跌期权,在行情下跌时,这两个买看跌期权发挥了不同的功能:一个买看跌与卖看跌相组合,构成牛市看跌价差,被视为卖看跌的下方止损保护;另一个作为单腿买看跌,捕捉潜在的下跌收益。因此在行情缓涨或转向下跌时,逆比例价差策略都能获利。

图为逆比例价差策略与单腿策略绩效对比

由于逆比例价差卖出的看跌期权行权价较高,权利金更贵,而买入的看跌期权更加虚值,因此该策略可能无需支付权利金甚至是收入权利金。以案例中的组合为例,卖出1张3.0元的看跌期权,收入权利金196元,而买入2张行权价为2.9元的看跌期权,收入权利金45元/手,因此策略的净权利金收入为196-45×2 =106元。因此,逆比例价差策略可以被视为无成本的保险策略。

[案例三]

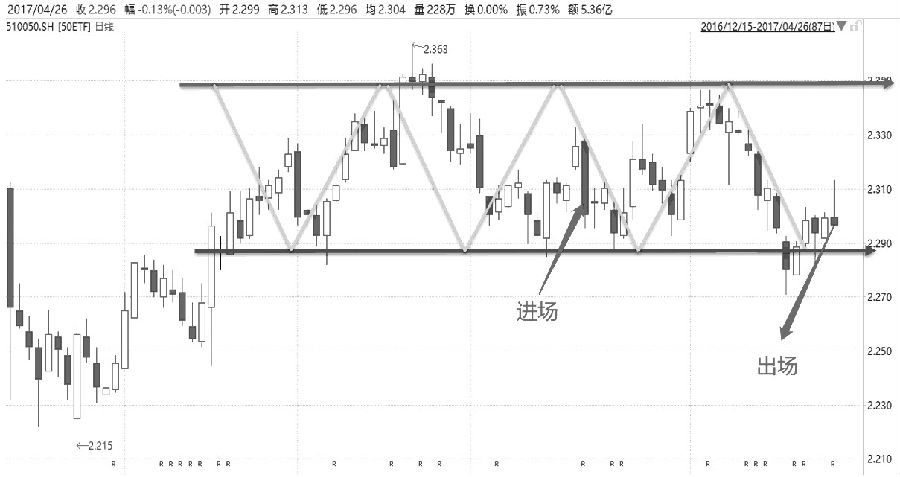

存在如下图所示一段行情, 50ETF在经历前期一波大幅回落之后,进入整理阶段,维持长时间的区间宽幅振荡,压力位为2.35元,支撑位为2.30元,无明显上涨或下跌趋势。那怎样才可以在没有趋势的振荡行情里利用期权获利呢?

图为案例三中50ETF振荡行情走势

振荡行情

在确定支撑位和压力位短期内不易被突破后,可以利用卖方收割时间价值衰减这一天然优势,构建卖出支撑位看跌期权和卖出压力位看涨期权的双卖策略。

由于该策略是做空波动率的策略,所以还需要在到期前也别关注隐含波动率的变化。一般来说,在长期的振荡整理中,隐含波动率缺少事件冲击,并不具备上冲所需的能量,因此大概率会稳步下降或低位振荡,对卖出宽跨式策略的影响是相对有利的。

在上述案例中,可以构建卖出2.35元的认购期权和2.30元的认沽期权,分别收入权利金245元和130元,在持续至到期一个多月的时间里,50ETF依旧维持振荡,最后收于区间内,卖出宽跨式策略获取到最大收益375元。

[小结]

以上的组合策略中,一般是根据行情的观点,通过对趋势的研判,先确定中部基调的趋势策略,并辅助上方和下方对支撑位和压力位的判断,来增强策略收益或者减少策略构建成本。

以上是对上涨行情中的期权策略选择进行举例分析,在下跌行情中,可以看跌期权为主,也能构建类似的策略。

当涉及更多腿的组合策略例如蝶式、鹰式或者其他复杂策略时,也可以通过这方法去构建,把策略构建的思维转换到基于对行情的判断上。如果单纯的通过到期损益图等工具去应用策略,会遇到多个策略构建方式不同,但损益图几乎一样有困扰,例如领口策略、牛市看涨价差策略和牛市看跌价差策略这三者。但是基于对行情看法的分解,可以先确定基调,比如是做多标的,还是买入看涨,或是卖出看跌,并且再通过更细化的观点,来辅助买入或者卖出更虚值的期权。比如领口策略是牺牲上方收益来换取下方保护,牛市看涨价差是为了降低组合权利金而构建的低成本的买入看涨期权,牛市看跌价差是为了减小裸卖风险而构建的低风险版本的卖出看跌期权,三个同样到期损益图一致并且都为看多观点的策略,却可以从不同出发点,采用多种期权策略构建方法,以更精确地匹配投资者的观点,从而获取最大化收益。

(作者:张雪慧 作者单位:国泰君安期货)

期权

投资

发现网登载此文出于传递更多信息之目的,并不意味赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。违法、不良信息举报和纠错请联系本网。

地址:北京市朝阳区团结湖北街2号11幢206

邮编:100020

京ICP备05049267号

京ICP备05049267号-1

京公网安备11010102001063

版权所有 发现杂志社